Введение. Проблеме платежеспособности страховых организаций должно уделяться особое внимание со стороны регуляторов финансовых рынков разных стран, которые должны периодически пересматривать и улучшать требования к платежеспособности страховых организаций. Основная цель этих мер — защитить страхователей от риска неплатежеспособности страховщиков, поскольку выполнение своих обязательств занимает основоположное место в обеспечении страховой защиты населению, а также является главным критерием при выборе страховщика потенциальными страхователями. Кроме того, первостепенной функцией надзорного органа есть обеспечение финансовой стабильности всего страхового рынка, и ключевым фактором этого процесса является достаточный уровень платежеспособности (маржа платежеспособности) каждого страховщика, поскольку только платежеспособный страховщик сможет своевременно выполнять свои обязательства.

Проблема адекватного оценивания и регулирования платежеспособности страховых организаций возникла вместе с появлением самого института страхования. В разных странах по-разному интерпретируется само понятие «платежеспособности страховой организации». В странах Европейского Союза оно включает не только определение необходимого объема свободных от обязательства средств для предотвращения банкротства, но и комплексный подход к оценке всех рисков с которыми страховщики сталкиваются в процессе своей деятельности. В других странах, где система оценки платежеспособности страховых компаний находится на стадии развития, оно подразумевает лишь расчет нескольких финансовых показателей и сравнение их с нормативом.

Система пруденциального надзора и обеспечения платежеспособности страховщиков в Европейском союзе (ЕС) достаточно жесткая, но в то же время наиболее эффективная. Поэтому целесообразно рассмотреть положительный опыт ЕС в процессе становления и развития системы платежеспособности страховых организаций.

Обобщение полученных результатов. В государствах-членах ЕС контроль и регулирование платежеспособности страховых организаций представляет собой одну из важнейших сторон деятельности органов страхового надзора. Свобода размещения капитала для открытия дочерних предприятий, представительств в пределах ЕС обусловила необходимость создания единой системы контроля платежеспособности. Особое внимание в процессе страхового надзора уделяется анализу платежеспособности страховой организации, включающему [2]:

- оценку рисков, связанных с активами;

- анализ актуарного риска;

- анализ соотношения активов и обязательств;

- анализ эффективности и прибыльности.

Впервые понятие маржи платежеспособности появилось в Великобритании в 1946 году [7]. Для страховщиков, не занимающихся страхованием жизни (non-life), было предписано, что общие активы должны превышать общие обязательства на 10% от страховых взносов. В дальнейшем, очень популярным стал подход профессора Кампаня (prof. Campagne), который в 1948 году опубликовал отчет о платежеспособности страховых компаний, основывающийся на данных 10-ти голландских life страховщиков за период с 1926 по 1945 года [1, с. 158]. Позже, в 1961 году он также сделал отчёт на основании статистической информации 10-ти non-life страховщиков Швейцарии в период с 1945 по 1954 года.

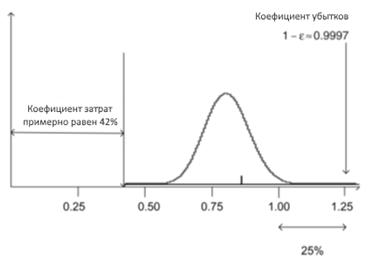

В отчётах была изложена основная мысль, заключавшаяся в том, что для определения платежеспособности страховой организации необходимо принимать во внимание потенциальные риски страховой компании. В работе было сделано несколько обобщенных допущений касательно определения платежеспособности, исходя из которых, профессор Кампань предположил, что вероятность наступления страхового события, которое повлечет разорения страховой организации в течение следующих 3-х лет составляет 1/1000. Поскольку расходы (включая комиссии), в среднем, составляют 42% от суммы собранных премий, то около 58% остаются доступными для урегулирования убытков. В результате чего, для того, чтобы нивелировать нежелательно высокую вероятность разорения минимальная маржа платежеспособности должна составлять 25% чистых премий (Рис. 1). Так что большинство страховых организаций смогут выполнить это предписание, особенно если учитывать скрытые резервы [5, с. 33].

Рисунок 1. Подхода проф. Кампаня по non-life страхованию [1]

Из рисунка 1 видно, что в комбинированном показателе коэффициент затрат предположительно остается постоянным и равным 42%, а коэффициент убытков придерживается бета-распределения. С вероятностью 0,9997 коэффициент убытков приблизительно равен 83%. Следовательно, комбинированный коэффициент равен 125%. Соответственно, страховщику достаточно 25% собранных страховых премий на протяжении года для того, чтобы иметь возможность отвечать по своим обязательствам.

Более того, также было сделано предположение касательно дополнительных 2,5% премий, полученных от договоров, переданных в перестрахование, которые должны быть добавлены к марже для гарантий платежа по перестрахованию. Кроме того, понятие минимальной маржи было введено в абсолютных денежных единицах. Эта сумма была установлена в 250000 A.M.E. (Единицы измерения Европейского Валютного Соглашения — одна A.M.E. эквивалентна одному доллару США) [8]. Таким образом, были предложены следующие критерии для страховых организаций по отношению к уровню маржи платежеспособности:

- 25% чистых премий;

- 2,5% перестраховых премий;

- 250 000 A.M.E.

Затем в 1973 году в ЕС были сделаны первые шаги на пути к формированию единого рынка страхования. Первыми из таких шагов стали Директивы 73/239/ЕЕС от 24.07.1973 г. и 79/267/ЕС от 05.03.1979 г. Они касались согласования законов, подзаконных и административных положений начала, ведения деятельности по страхованию, не связанным со страхованием жизни и страхованию жизни соответственно. Эти Директивы положили начало унификации законодательных требований национальных регуляторов финансового рынка разных стран. В частности, они были направлены на облегчение организации и ведения деятельности в сфере страхования, поскольку существовали определенные разногласия между национальными законодательствами разных стран по вопросам осуществления надзора. Поэтому, принятие этих нормативных актов, позволило во всех государствах-членах согласовать положения, касающиеся финансовых гарантий, требуемых от страховых компаний; ограничений на открытие представительств и филиалов; видов деятельности, подлежащих обязательному лицензированию, минимального размера гарантийного фонда и т.п.

В некоторых европейских странах высказывалось мнение, что уровень маржи платежеспособности был слишком высоким, а другим он казался достаточным. В итоге, был достигнут следующий компромисс: требуемый уровень маржи платежеспособности должен быть большим из двух индексов, индекса премий и индекса выплат. На основе индекса премий он рассчитывался исходя из:

- 18% валовых премий до 10 млн. единиц [4, статья 5а];

- 16% валовых премий свыше 10 млн. единиц;

А на основе индекса выплат:

- 26% от средних понесенных убытков до 7 млн. единиц;

- 23% от средних понесенных убытков свыше 7 млн. единиц [4].

Среднее значение в индексе выплат обычно принимается за последние 3 года. Результат уменьшается на долю перестрахования с максимальным расчётом в 50%. Переход от индекса премии к индексу выплат обычно происходит, когда коэффициент потерь составляет приблизительно 69% (18/26≈16/23≈69%).

Далее фактический уровень платежеспособности сопоставляется с нормативным уровнем и в том случае, если обнаруживается недостаточность собственного капитала, органы страхового надзора рассматривают данного страховщика как компанию с критическим уровнем платежеспособности и относительно нее применяют административные меры. В том случае, если фактический уровень платежеспособности страховой организации меньше нормативного, орган страхового надзора требует составления программы исправительных мер, которая должна быть представлена ему на согласование.

Но этот подход не учитывает структуру убытков конкретного страховщика. Следовательно, требование платежеспособности для компании с 10 претензиями в количестве 100 000 единиц должно быть выше чем требования к компании с 1000 претензиями в количестве 1000 единиц. Более того, должны быть четко определены активы, принимаемые для покрытия маржи платежеспособности при ее расчете.

На основании расчета нормы платежеспособности образуется обязательный гарантийный фонд, величина которого не должна опускаться ниже 1/3 нормы платежеспособности. Гарантийный фонд создается для того, чтобы резерв платежеспособности не мог в процессе деятельности страховщика опуститься ниже уровня, опасного для его финансовой устойчивости.

Кроме того, в зависимости от видов страхования, директивой 73/239/ЕЕС были установлены минимальные требования к размеру гарантийного фонда. Включение в оценку платежеспособности минимального гарантийного фонда было обусловлено необходимостью контроля за структурой рисков в страховом портфеле. Размер минимального гарантийного фонда зависит от вида проводимого страхования и согласно Директиве, был установлен на следующем уровне:

- 1400 тыс. евро — для кредитного страхования;

- 400 тыс. евро — для страхования гражданской ответственности владельцев различных видов транспорта и страхование залога;

- 300 тыс. евро — для страхования от несчастных случаев, болезней, страхование различных транспортных средств, имущества от пожаров и стихийных бедствий, страхование финансовых рисков;

- 200 тыс. евро — для страхования от других видов ущерба, нанесенного имуществу, и страхование расходов, связанных с юридической защитой;

- 800 тыс. евро — минимальная величина гарантийного фонда для компаний, занимающихся страхованием жизни.

Если страховщик занимается несколькими видами страхования, то в расчет принимается тот вид страхования, для которого установлены более высокие требования. Для обществ взаимного страхования государство — член ЕС может снизить требования до минимального гарантийного фонда на 25%.

Позднее, Директивами «Solvency I Life» — 2002/12/ЕС и «Solvency I Non-life Directive» — 2002/13/EC от 5 марта 2002 г. были внесены изменения в предыдущие Директивы по страхованию, устанавливающих правила расчета маржи платежеспособности. В частности, Директива 2002/12/ЕС заменила Директиву 79/267/ЕС по страхованию жизни, а Директива 2002/13/ЕС — Директиву 73/239/ЕС по страхованию иному, чем страхование жизни. Данные директивы получили название Solvency I, так как они представляют собой первый этап пересмотра европейской системы регулирования деятельности страховых организаций, которая начала активно использоваться с 2004 г. Основными изменениями, установленными Solvency I, являются:

— увеличение лимита размера годового сбора премии, при превышении которого общества взаимного страхования должны соответствовать требованиям директив;

— повышение требований к размеру минимального гарантийного фонда, который будет индексироваться с учетом изменения индекса потребительских цен, который публикуется Eurostat;

— установление более высокого размера капитала в обязательном порядке для компаний, осуществляющих высокорисковую деятельность;

— изменение методики расчета фактического и нормативного размера маржи платежеспособности.

Одним из существенных изменений в системе регулирования платежеспособности страховых компаний, по сравнению с предыдущими, является то, что страховые компании должны поддерживать необходимый фактический размер маржи платежеспособности в любой момент времени. Согласно Директивам Solvency I, при расчете фактического размера маржи платежеспособности нераспределенная прибыль и непокрытые убытки прошлых лет должны учитываться за вычетом задолженности перед участниками по выплате доходов (дивидендов). Кроме того, при расчете фактического размера маржи платежеспособности должна вычитаться сумма акций, выкупленных у акционеров.

Однако многолетний опыт показал, что Solvency I недостаточно учитывает риски деятельности страховщика и не учитывает ряд качественных факторов. В частности, в меморандуме Европейской комиссии указывается на необходимость изменения системы платежеспособности путем принятия Solvency II, а также подчеркивается, что действующие требования к платежеспособности устарели, поскольку они нечувствительны ко многим рискам [6]. Имеется в виду, что современная система платежеспособности, которая существует на территории ЕС не учитывает ряд рисков, включая технические, инвестиционные, перестраховочные, рыночные и кредитные.

Поэтому, было принято решение сменить режим Solvency I на режим Solvency II, который уже действует в ЕС с начала 2016 года. Основными целями Solvency II является пересмотр европейской системы контроля и надзора за страховщиками, совершенствования защиты страхователей, более глубокая интеграция европейского страхового рынка, и как результат — усиление конкурентоспособности европейских страховщиков на мировой арене [3]. Данные меры призваны снизить вероятность банкротства и отзыва лицензии у страховых организаций до минимально возможного уровня в 0,5%.

Вообще, Solvency II основан на риск-ориентированном подходе к расчету финансовой устойчивости и платежеспособности страховщиков. По структуре требования Solvency II аналогичные системе Basel II в банковском секторе, которые адаптированы к страховой деятельности. Таким образом, Solvency II — это система комплексного подхода к обеспечению платежеспособности страховщиков на территории ЕС, которая состоит из трех компонентов (Рис. 2).

Рисунок 2. Структура требований к платежеспособности страховых организаций в соответствии с Solvency ІІ*

*Источник: составлено автором на основании [3]

Количественные требования к собственному капиталу страховых организаций реализуются через требования к минимальному капиталу (MCR) и требований к платежеспособному капиталу (SCR). Требования к минимальному капиталу — MCR — это нижняя граница уровня капитала, который должен иметь страховщик для выполнения своих обязательств. Их несоблюдение приводит к отзыву лицензии на ведение страховой деятельности. На практике, для эффективного функционирования, страховые организации не ограничиваются только минимальными требованиями. Требования к платежеспособному капиталу — SCR — рассчитывается по стандартной или индивидуальной для каждого страховщика модели, которая зависит от рисков, присущих деятельности конкретной страховой организации.

Выводы. Таким образом органы надзора в Европейском Союзе не сразу пришли к существующему на сегодняшний день пониманию системы платежеспособности страховых организаций. Именно растущий в географическом плане союз стран ЕС и их совместное желание создать единый рынок капитала и услуг, которые могли бы свободно передвигаться в рамках объединения, послужили основной предпосылкой для формирования единой системы оценки и регулирования платежеспособности европейских страховых организаций.

В странах ЕС, в процессе становления и развития, сформировался достаточно логичный и последовательный подход, предусматривающий комплексность мер по обеспечению платежеспособности страховщиков. Анализируя опыт стран-членов ЕС, нужно сказать, что основоположное место при определении уровня платежеспособности страховой организации отводится оценке индивидуальных рисков, присущих конкретному страховщику.

Учитывая это, целесообразным является также дальнейшее изучение опыта функционирования Solvency II в локальных условиях страхового рынка различных стран, учитывающих их специфику.

Литература:

- Campagne, Contribution to the method of calculating the stabilization reserve in life assurance business, Gedenkboek Verzekeringshamer, 1948, 338 p.

- CAS, Dynamic Risk Modeling Handbook Working Party: Dynamic risk modeling handbook, 2006 Available at: https://www.casact.org/research/drm/handbook/ chapter1 .doc

- Directive 2009/138/EU of 25 Nov. 2009 of the European Parliament and of the Council on the taking-up and pursuit of the business of insurance and reinsurance (Solvency II), 335 p.

- Directive 73/239/EEC of 24 July 1973 on the coordination of laws, regulations and administrative provisions relating to the taking-up and pursuit of the business of direct insurance other than life assurance. (1973)

- Kastelijn W. M., Remmerswaal J. C. M. Solvency, Surveys of Actuarial Studies, No. 3. – 1986. MLA

- Memorandum EU IP/07/1060. Solvency II: Frequently Asked Questions (FAQs). Brussels, 10 July 2007. Available at:

- Outreville J. F. Theory and practice of insurance. – Springer Science & Business Media, 2012

- Sandström Arne, Handbook of Solvency for Actuaries and Risk Managers: Theory and Practice — 2010. Available at: Theory-and-Practice/Sandstrm/9781439821305[schema type=»book» name=»ТРАНСФОРМАЦИЯ ПОДХОДОВ К РЕГУЛИРОВАНИЮ ПЛАТЕЖЕСПОСОБНОСТИ СТРАХОВЫХ КОМПАНИЙ ЕВРОСОЮЗА» description=»В статье раскрываются ретроспективные аспекты развития системы платежеспособности страховых организаций в Европейском Союзе. В работе проанализированы различные подходы к системе платежеспособности страховщиков со времен становления и до сегодня. Также рассмотрены ключевые компоненты действующих требований к платежеспособности страховых организаций в ЕС (Solvency II) и дана их характеристика.» author=»Юхименко Владимир Николаевич» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-04-12″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.03.2017_03(36)_часть 2″ ebook=»yes» ]