Сегодня в развитии налогового администрирования приоритетом является переход от классического контроля уплаты налогов к превентивным методам, основанным на расширении информационного взаимодействия с налогоплательщиком. Для повышения эффективности контрольной работы налоговых органов должны совершенствоваться формы и методы контрольно-надзорной деятельности. Несмотря на то, что на сегодняшний день наиболее эффективной формой налогового контроля остаются налоговые проверки, налоговые органы не стоят на месте, изыскивают и внедряют новые методики контрольной работы.

Впервые эксперимент по внедрению горизонтального мониторинга начался в Нидерландах в апреле 2005 г. В нем было задействовано 20 предприятий, большинство из которых участвовало в котировках на бирже [1, с. 70]. С участниками эксперимента подписали соглашения о надзоре, в которых были закреплены обязательства сторон. Эксперимент имел большой успех. Почти все компании, которые в нем участвовали, пожелали и дальше работать с налоговой службой таким же образом, а к концу 2012 года число соглашений о расширенном взаимодействии увеличилось до 9 тысяч [2, с. 11].

В настоящее время многие страны внедряют в практику новый метод в системе налогового контроля – налоговый (горизонтальный) мониторинг — расширенное взаимодействие между налоговыми органами и крупнейшими налогоплательщиками. Наравне с зарубежными странами в России внедрен этот метод налогового контроля. Так, налоговый мониторинг является одним из направлений совершенствования налогового администрирования, которое прописано в Дорожной карте «Совершенствование налогового администрирования». Следует отметить, что впервые налоговые органы запустили пилотный проект в 2012-2013 гг., заключив соглашения с пятью компаниями «Интер РАО ЕЭС», «Русгидро», МТС, «Северсталью» и российским представительством EY [3, с. 146]. За время пилота участники проекта получили разъяснения по более 50 чем запросам, количество судебных споров с одним из участников мониторинга в 2013 г. сократилось в 5 раз по сравнению с 2011-2012 гг. Благодаря мониторингу «Интер РАО» в начале прошлого года заключила мировое соглашение с налоговыми органами в споре на 37,1 млн руб.

Механизм позволяет снизить риски за счет повышения предсказуемости налогового регулирования. Уже на стадии подготовки сделки известна позиция ФНС. Запросов при камеральных проверках стало меньше на 25%. Следует отметить, что заключить соглашение о горизонтальном мониторинге могут далеко не все налогоплательщики, он ориентирован на крупнейших налогоплательщиков.

Юридическое лицо, заключившее с налоговым органом договор о сотрудничестве, получает возможность консультироваться с налоговым органом по всем спорным вопросам, касающимся налогообложения. И если организация будет следовать данным ей рекомендациям, то тем самым она застрахует себя от всевозможных претензий, проверяющих в виде: дополнительных налоговых начислений, штрафов и пени [4, с. 48].

На первый взгляд, заключение соглашения о расширенном информационном взаимодействии с ФНС России выгодно, прежде всего, самой налоговой службе. Налоговые органы получают дополнительные к установленным Налоговым Кодексом РФ права: требовать постоянного и полного раскрытия информации о деятельности налогоплательщика вне рамок проводимых проверок, что усиливает контроль за текущими налоговыми поступлениями компании. Тем более соглашение не отменяет право на проведение налоговых проверок, хотя органы обещают снижение их количества.

Крайне важным плюсом для налогоплательщиков является защита от неожиданных фискальных претензий со стороны государства. Но также есть ещё одно большое преимущество. Так, три из четырех заключивших соглашение компаний являются открытыми акционерными обществами, и их акции торгуются как на российских фондовых биржах, так и международных. Статус публичной компании дает огромное преимущество в привлечении долгосрочных инвестиций в форме акционерного капитала, но он же обязывает ее раскрывать информацию о своей деятельности перед акционерами и инвесторами [10, с. 42]. Для успешного размещения новых выпусков и для поддержания котировок уже обращающихся на бирже акций компании-эмитенты заинтересованы в поддержании определенного положительного информационного фона в средствах массовой информации, что будет способствовать привлечению инвесторов. Негативная информация о компании-эмитенте, появившаяся в СМИ, может отрицательно отразиться на доверии инвесторов, а значит, и котировках.

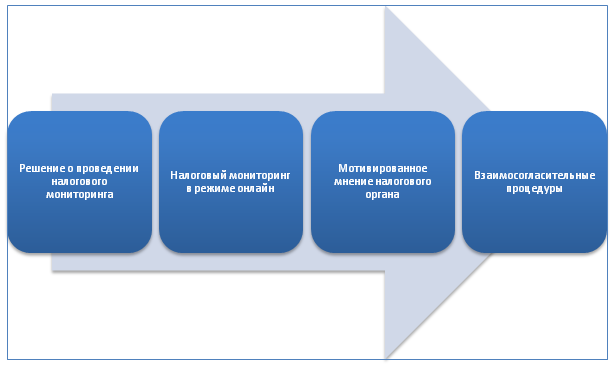

Рисунок 1. Процедура проведения налогового мониторинга

Следует отметить, что внедрение налогового мониторинга сталкивается с рядом проблем, которые значительно тормозят не только развитие данного метода, но и само внедрение проекта [5, с. 761].

Во-первых, с декабря 2012 года на сегодняшний день подписано всего пять таких соглашений: с ОАО «Русгидро», ОАО «Мобильные ТелеСистемы», ОАО «ИНТЕР РАО ЕЭС», «ОАО Северсталь» и компанией «Эрнст энд Янг», что не говорит о высокой практике заключения соглашений [9, с. 50].

Во-вторых, у крупнейших налогоплательщиков уже есть особый формат работы с налоговыми службами, поэтому компании не хотят идти на риск и менять уже сложившиеся отношения. Зачем открываться налоговой службе, если при необходимости и так есть возможность взаимопомощи [7, с. 46]. Помощь налоговых органов налогоплательщику возникает по причине зависимости государства от крупнейших компаний, так как в основном они обеспечивают наполняемость российского бюджета. Во время переговоров о налогообложении, в условиях современной экономики, учитываются интересы не только государства, но и интересы самого бизнеса. Это свидетельствует о том, что между компанией и органами государственной власти практикуется рабочее взаимодействие, которое предполагает выборочное раскрытие информации. При запросе от налоговых органов специалисты в компании подготавливают информацию за определенные периоды (месяц, квартал, полгода, год) с прогнозами уплаты налогов в бюджеты разных уровней [8, с. 225].

В-третьих, необходимые отношения для налогоплательщика с налоговым органом уже закреплены в налоговом законодательстве. В частности, действующее положение Межрегиональной инспекции ФНС России по крупнейшим налогоплательщикам содержит расширенные полномочия по отношению к налогоплательщикам. В частности, налоговый орган осуществляет «мониторинг начислений и прогнозирование поступлений налоговых платежей от крупнейших налогоплательщиков», производит «анализ информации, поступающей от налогоплательщиков», «бесплатно информирует крупнейших налогоплательщиков о действующих налогах и сборах». В свою очередь территориальный налоговый орган имеет право «запрашивать и получать сведения и материалы», «давать разъяснения по вопросам» о налоговом законодательстве [14, с. 58]. Таким образом само положение предполагает наличие взаимодействия между инспекцией и организацией. Диалог между бизнесом и государственными органами давно практикуется, а каналы связи для обмена информацией устоялись и развиваются.

В-четвертых, значительную роль играет такой фактор, как различие интересов. В то время как государство заинтересовано в росте наполняемости бюджета, бизнес ставит перед собой цель роста прибыли и увеличения благосостояния собственника. При наличии спорной ситуации в условиях изменчивого, противоречивого законодательства ее можно трактовать различными способами. Так, различное видение проблемы может привести к высокому риску наступления конфликта. За счет своей бюджетной ориентированности налоговая служба не может постоянно уступать налоговому плательщику, особенно при открытом доступе к его финансовым операциям.

Таким образом горизонтальный мониторинг позволил сократить издержки, связанные с проведением таких форм налогового контроля как камеральные и выездные налоговые проверки. При этом отношения между налоговым органом и налогоплательщиками являются более прозрачными и доверительными, что благоприятно влияет на налоговый климат страны в целом, способствовал минимизированию налоговых рисков для налогоплательщика, что критически важно для крупных компаний, сократил количество налоговых споров, разрешение которых осуществлялось бы только в суде. Кроме того, систему налогового мониторинга можно рассматривать в качестве нового вида государственной услуги, способной улучшить и упростить ведение учета в крупных организациях. Вместе с тем необходимо понизить действующие критерии, по которым организации имеют право подписать соглашение о расширенном взаимодействии, чтобы под данное соглашение могли попасть и представители малого и среднего бизнеса. В этом случае налоговый мониторинг наберет большую популярность, следовательно, это позволит повысить культуру и уровень сознательности налогоплательщиков.

Список литературы:

- Kosov M.E., Akhmadeev R.G. FOREIGN EXPERIENCE OF TAX STIMULATION OF INNOVATIVE ACTIVITY // В сборнике:The Ninth International Conference on Economic Sciences Proceedings of the Conference. «East West» Association for Advanced Studies and Higher Education GmbH. 2015. P. 67-73

- Ахмадеев Р.Г. Пошлина: акцент на гармонизацию // Основные направления экономического, правового и социально-культурного развития в современной России: материалы 9-й междунар. научно-практической конф.: в 2 частях /отв. ред. А.А. Власов. Москва: Изд-во РУДН. 2013. С. 7-12

- Ахмадеев Р.Г., Росса А.А. Опыт реформирования налогообложения недвижимости в Китае // РОССИЯ И КИТАЙ: история и перспективы сотрудничества: материалы IV междунар. научно-практической конф. / отв. ред.: Д.В. Буяров, Д.В. Кузнецов. Благовещенск: Изд-во БГПУ (Благовещенск). 2014. С. 143-146

- Быканова О. А., Филиппова Н. В. Профориентационная работа со школьниками и мотивированными абитуриентами в экономическом вузе // Педагогика высшей школы. 2015. №1. С. 47-49

- Быканова О.А. Исследовательская деятельность в рамках обучения финансовой грамотности социально — ориентированной молодежи // Молодой ученый. 2015. №22. С. 760 -762

- Быканова О.А., Филиппова Н.В. О подходе интеграции обучения математики и экономическим дисциплинам по летним школьным программам. Инновации и инвестиции, 2015, № 5, С.159-162

- Горина Г.А., Ахмадеев Р.Г. Страховые взносы совершенствуются, но проблемы остаются // Вестник Российского государственного торгово-экономического университета (РГТЭУ). Москва. №5. 2011. С. 41-48

- Косов М.Е., Ахмадеев Р.Г. Расходы на научные исследования: налоговые послабления // Вестник Московского университета МВД России. №2. 2015. С. 224-229

- Косов М.Е. Проблемы развития системы налогового контроля и пути их решения // Вестник Российского государственного торгово-экономического университета. №11 (48). Москва. 2010. С. 47-53

- Косов М.Е. Развитие теории формирования реального валютного курса // Актуальные проблемы современной науки. №3 (42). Москва. 2008. С. 39-43

- Косов М.Е. Роль дисфункции государства в формировании негативной динамики экономических отношений // Центр инновационных технологий и социальной экспертизы: электронный научный журнал. №1 (1). Москва. 2015. С. 12

- Косов М.Е. Роль инновации в динамике экономических отношений // Интеллект. Инновации. Инвестиции. №1. Оренбург. 2015. С. 51-56

- Косов, М.Е. Сходство и различия в административных реформах Запада и России // Вестник Московского университета МВД России. №11. Москва. 2009. С. 94-98

- Косов М.Е., Ягудина, Э.В. Реформирование налога на прибыль — шаг навстречу развитию малого инновационного бизнеса // Финансы и кредит. №47 (527). Москва. С. 57-62[schema type=»book» name=»Налоговый мониторинг как способ развития налогового администрирования» description=»Сложившаяся практика заключения мирового соглашения свидетельствует о более либеральном подходе налогового контроля и большей открытости налогоплательщика перед налоговым органом в рамках досудебного регулирования споров. Действующая концепция горизонтального мониторинга может получить развитие, а самое главное – положительную оценку бизнеса, в случае ее дальнейшего совершенствования в рамках концептуально нового формата фискальной функции налогов. Данный механизм позволяет снизить риски налогоплательщиков, так как на стадии подготовки сделки известна позиция ФНС России. Вместе с тем заключить соглашение о горизонтальном мониторинге могут только категории налогоплательщиков, относящиеся к крупнейшим.» author=»Сибякина Анастасия Викторовна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2016-12-23″ edition=»euroasian-science.ru_25-26.03.2016_3(24)» ebook=»yes» ]