Оценку финансовой устойчивости, как способности хозяйствующего субъекта осуществлять свою деятельность на принципах самофинансирования, дают по абсолютным и относительным показателям. Наиболее быстрой оценкой финансовой устойчивости организации является сопоставление удвоенного наличия собственного оборотного капитала и материально-производственных запасов на начало и конец года по данным бухгалтерского баланса. При этом наличие собственных оборотных средств определяют по разнице между всей величиной собственного капитала и внеоборотными активами, то есть: Итог раздела 3 (Капитал и резервы) минус Итог раздела 1 (Внеоборотные активы). Указанное соотношение финансового источника и запасов должно быть равным или собственный оборотный капитал должен покрывать стоимость производственных запасов, чтобы характеризовать организацию как финансово устойчивую.

Однако более точную оценку финансовой устойчивости организации обеспечивают сценарии углубленного обоснования оценки соотношения источников финансирования и стоимости материально-производственных запасов.

Первый сценарий представляет соотношение запасов и наличия собственного оборотного капитала; финансовую устойчивость организации характеризует превышение (равенство) источника финансирования над запасами:

Запасы ≤ наличие собственного оборотного капитала (1)

Второй сценарий представляет соотношение запасов и суммы двух источников финансирования [5]:

Запасы ≤ наличие собственного оборотного капитала и часть долгосрочных

кредитов, займов, направленная на финансирование запасов (2)

Третье неравенство представлено соотношением запасов и трех источников финансирования [3, 5]:

Запасы ≤ наличие собственного оборотного капитала +часть долгосрочных

кредитов, займов + краткосрочные кредиты, займы (3)

Ряд авторов рекомендует второй сценарий (2) представлять соотношением запасов и суммой наличия собственного оборотного капитала и всей величины долгосрочных обязательств, что, по нашему мнению, весьма сомнительная рекомендация.

Обобщение практического опыта формирования источников финансирования материально-производственных запасов показало, что в практической деятельности сельскохозяйственных организаций возможно кратковременное использование долгосрочных кредитов и займов для пополнения запасов при наличии долгосрочных кредитов и займов, и до поступления других финансовых ресурсов (прибыли, краткосрочных кредитов). Но в большинстве случаев всю сумму долгосрочных кредитов и займов используют сразу же по оформлении сделки, на инвестирование внеоборотных активов. После использования всей суммы долгосрочных кредитов и займов сразу же по ее получению в бухгалтерском балансе она отражается только как задолженность. Фактически этот уже использованный источник финансирования, является нереальным при оценке источников финансирования материально-производственных запасов, финансовой устойчивости организации [1, 2, 6, 7, 8].

Поэтому второй (2) и третий (3) сценарии оценки финансовой устойчивости организации, в которых компонентом является «часть долгосрочных кредитов и займов», использованная на финансирование материально-производственных запасов, нереальны. В связи с этим наиболее реальными являются два источника финансирования запасов: 1) наличие собственного оборотного капитала и 2) сумма наличия собственного оборотного капитала и краткосрочных кредитов и займов.

Точность оценки финансовой устойчивости сельскохозяйственных организаций определяется во многом размером стоимости материально-производственных запасов. Сложившаяся практика анализа финансовой устойчивости базируется на определении абсолютных и относительных показателей, характеризующих степень покрытия материально-производственных запасов источниками финансирования – наличием собственного оборотного капитала и краткосрочными кредитами и займами.

Абсолютные показатели характеризуются суммой превышения (недостатка) собственных оборотных средств над запасами, или суммой превышения (недостатка) собственных оборотных средств и краткосрочных кредитов и займов над запасами. Кроме этих двух источников финансовых ресурсов используются также долгосрочные кредиты и займы как нереальный финансовый источник, завышающий оценку финансовой устойчивости организации на величину используемых долгосрочных кредитов и займов для пополнения запасов.

Относительные показатели, характеризующие финансовую устойчивость сельскохозяйственных организаций, а также хозяйствующих субъектов других сфер деятельности, представлены коэффициентами соотношения абсолютных сумм источников финансирования и материально-производственных запасов. Основными из них являются: коэффициент соотношения собственных оборотных средств и запасов; коэффициент соотношения суммы собственных оборотных средств и краткосрочных кредитов, займов и материально-производственных запасов; в аналитической практике, как уже отмечалось ранее, используются также коэффициенты соотношения трех источников (суммы наличия собственных оборотных средств, части долгосрочных заемных средств или всей долгосрочной задолженности и краткосрочных заемных средств) и производственных запасов; коэффициент соотношения собственного капитала и валюты бухгалтерского баланса – коэффициент финансовой независимости; коэффициент соотношения собственного и заемного капитала (или обратный показатель соотношения заемного капитала и собственного капитала); коэффициент соотношения долгосрочных заемных средств и общей суммы собственного и заемного долгосрочного капитала; коэффициент соотношения кредиторской задолженности и общей величины краткосрочных обязательств.

Показатели, характеризующие финансовую устойчивость организации на начало и конец года, определяют по данным бухгалтерского баланса; они представлены следующими формулами.

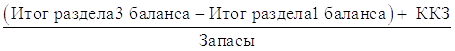

Коэффициент соотношения наличия собственных оборотных средств и стоимости материально-производственных запасов равен

![]() (4)

(4)

Чем больше величина коэффициента, тем выше финансовая независимость, устойчивость.

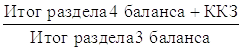

Коэффициент соотношения суммы наличия собственных оборотных средств и краткосрочных кредитов, займов и стоимости материально-производственных запасов равен

, (5)

, (5)

где ККЗ — краткосрочные кредиты и займы.

Чем больше величина коэффициента, тем выше финансовая устойчивость организации.

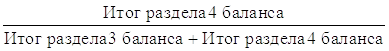

![]() , (6)

, (6)

где В – валюта баланса (общая величина собственного и заемного капитала).

Теоретически достаточной является величина коэффициента больше 0,5.

Коэффициент соотношения заемных и собственных средств (финансовый рычаг) равен  (7)

(7)

Теоретически достаточной величиной коэффициента, по данным зарубежных аналитиков, является 0,3 – 0,5 денежной единицы заемных средств в расчете на одну денежную единицу собственных при условии обеспечения заемных источников. Чем меньше величина коэффициента, тем выше финансовая устойчивость организации.

Зарубежные аналитики (например, У. Бивер) применяют коэффициент соотношения заемных средств и всех источников финансирования, называемый финансовым левериджем [2, с. 69]. Применяя финансовый леверидж, определяют его эффект, представляющий собой прирост рентабельности собственного капитала за счет использования заемного капитала. Е. С. Стоянова предложила формулу определения эффекта финансового рычага [4]:

![]() , (8)

, (8)

где Э — эффект финансового рычага, %;

Rэ – рентабельность экономическая как соотношение чистой

прибыли и среднегодовой величины совокупных активов, %;

СССП – средневзвешенная ставка ссудного процента, %;

ЗК — заемный капитал, тыс. руб.;

СК — собственный капитал, тыс. руб.

Модифицированная модель эффекта финансового рычага представлена математическим выражением [1]:

![]() , (9)

, (9)

где (1 — Кн) – коэффициент налогового изъятия.

Коэффициент соотношения долгосрочных заемных средств и общей суммы собственного и заемного долгосрочного капитала равен

. (10)

. (10)

Коэффициент соотношения кредиторской задолженности и общей величины краткосрочных обязательств равен ![]() , (11)

, (11)

где КЗ — кредиторская задолженность;

КО — краткосрочные обязательства (Итог раздела 5 баланса).

Исследования показали, что методика исчисления коэффициентов соотношения источников финансовых ресурсов и стоимости материально-производственных запасов требует совершенствования. Как установлено нами [1], принятая методика завышает точность оценки финансовой устойчивости организации из-за учета на конец года в составе запасов незавершенного производства, неучаствующего в обороте за отчетный год. Кроме того, принятая методика завышает оценку финансовой устойчивости организации вследствие включения долгосрочных кредитов и источников финансирования запасов как нереального финансового ресурса, только числящегося задолженностью в бухгалтерском балансе и на кредите счета 67 «Расчеты по долгосрочным кредитам и займам»; фактически вся их сумма сразу же используется на инвестирование внеоборотных активов (на покупку технических средств, технологий, формирование основного стада, на закладку многолетних насаждений и другое).

Апробируем предлагаемое нами методическое новшество по анализу и оценке финансовой устойчивости сельскохозяйственных организаций, сравним результаты оценки усовершенствованной методики с результатами традиционной методики.

Таблица 1

Исходные данные для оценки финансовой устойчивости ООО «Кубань» Каневского района, на конец года

| Показатель | Год | Изменение (+,–) в 2013г. по сравнению с | |||

| 2011 | 2012 | 2013 | 2011 г. | 2012 г. | |

| Стоимость запасов – всего, тыс. руб. | 202242 | 201175 | 226398 | 24156 | 25223 |

| В том числе:

незавершенное производство – всего |

105009 | 106135 | 113350 | 8341 | 7215 |

| запасы, участвующие в обороте за отчетный год | 97233 | 95040 | 113048 | 15815 | 18008 |

| Удельный вес незавершенного производства в запасах на конец года, % | 51,9 | 52,8 | 50,1 | –1,8 | –2,7 |

| Капитал и резервы, тыс. руб. | 495783 | 489412 | 546415 | 50632 | 57003 |

| В том числе

собственный основной капитал (внеоборотные активы) |

380854 | 363788 | 359481 | –21373 | –4307 |

| собственный оборотный капитал | 114929 | 125624 | 186934 | 72005 | 61310 |

| Долгосрочные обязательства, тыс. руб. | 63530 | 43684 | 13324 | –50206 | –30360 |

| Краткосрочные обязательства — всего, тыс. руб. | 30835 | 39819 | 34307 | 3472 | –5512 |

| В том числе

краткосрочные кредиты |

20000 | 32000 | 20000 | 0 | –12000 |

| кредиторская задолженность | 10835 | 7819 | 14307 | 3472 | 6488 |

| Баланс | 590148 | 572915 | 594046 | 3898 | 21131 |

В таблице 1 представлены исходные данные бухгалтерского баланса ООО «Кубань» Каневского района за 2011 – 2013 гг. Особенностью представленной финансовой отчетности организации является выделение в составе запасов незавершенного производства, участвующего и неучаствующего в обороте за отчетный год; источники финансирования запасов представлены по их видам: собственный оборотный капитал; долгосрочные обязательства, краткосрочные заемные средства.

В таблице 2 представлены источники и абсолютные показатели, характеризующие финансовую устойчивость организации. Источники финансирования запасов представлены в трех вариантах в соответствии с принятой методикой анализа и оценки финансовой устойчивости.

Таблица 2

Динамика абсолютных показателей, характеризующих финансовую устойчивость ООО «Кубань», на конец года, по традиционной методике

| Показатель | Год | Изменение (+,–) в 2013 г. по сравнению с | |||

| 2011 | 2012 | 2013 | 2011 г. | 2012 г. | |

| Собственный оборотный капитал – всего, тыс. руб. | 114929 | 125624 | 186934 | 72005 | 61310 |

| Излишек (+), недостаток (–) собственного оборотного капитала для финансирования запасов, тыс. руб. | –87313 | –75551 | –39464 | –47849 | –36087 |

| Собственный оборотный и долгосрочный заемный капитал, тыс. руб. | 178459 | 169308 | 200258 | 21799 | 30950 |

| Излишек (+), недостаток (–) собственного оборотного и долгосрочного заемного капитала для финансирования запасов, тыс. руб. | –23783 | –31867 | –26140 | –2357 | 5727 |

| Собственный оборотный, долгосрочный и краткосрочный заемный капитал, тыс. руб. | 198459 | 201308 | 220258 | 21799 | 18950 |

| Излишек (+), недостаток (–) собственного оборотного, долгосрочного и краткосрочного заемного капитала для финансирования запасов, тыс. руб. | –3783 | 133 | –6140 | –2357 | –6273 |

| Тип финансовой устойчивости | неустойчи- вое финансовое состояние |

неустойчи- вое финансовое состояние, нормальное |

неустойчи-вое финансовое состояние | х | х |

Первый источник финансирования запасов – собственный оборотный капитал характеризуется тенденцией роста: на конец 2013 г. по сравнению с 2011 г. он достиг 186934 тыс. руб. и увеличился на 72005 тыс. руб. или на 62,7 %; в сравнении с 2012 г. он возрос на 61310 тыс. руб. или на 48,8 %. С финансовой точки зрения динамика роста собственного оборотного капитала характеризуется как благоприятная, укрепляющая финансовое состояние, повышающая финансовую устойчивость ООО «Кубань».

Однако сопоставление собственного оборотного капитала и стоимости запасов на конец года выявило недостаток этого источника финансирования в размере 87313 тыс. руб. на конец 2011 г., 75551 тыс. руб. на конец 2012 г. и 39464 тыс. руб. на конец 2013 г. Динамика недостатка собственного оборотного капитала для покрытия запасов характеризуется тенденцией уменьшения на 47849 тыс. руб. по сравнению с 2011 г. и на 36087 тыс. руб. в сравнении с 2012 г., или на 54,8 – 47,8 % соответственно, и является положительной.

Второй вариант оценки финансовой устойчивости ООО «Кубань» по принятой методике показал, что сумма собственного оборотного капитала и долгосрочного заемного капитала за исследуемый период была равна 178459 – 200258 тыс. руб.; она увеличилась на конец 2013 г. по сравнению с 2011 – 2012 гг. на 21799 – 30950 тыс. руб. или на 12,2 – 18,3 % соответственно.

Сопоставление указанного источника финансирования и стоимости запасов выявило недостаток источников финансирования в размере 23783 – 31867 тыс. руб. или 11,8 – 15,8 % от общей суммы стоимости запасов на конец 2011 г. и 2012 г. соответственно.

Сравнение общей суммы трех источников финансирования и стоимости запасов выявило недостаток средств в размере 3783 тыс. руб. на конец 2011 г., их избыток 133 тыс. руб. на конец 2012 г. и недостаток 6140 тыс. руб. на конец 2013 г. Недостаток всех источников финансирования на конец 2013 г. по сравнению с 2011 – 2012 гг. возрос на 2357 – 6273 тыс. руб. (см. таблицу 2).

Усовершенствованный сценарий оценки финансовой устойчивости представлен алгоритмом определения излишка (недостатка ) источников финансирования как разницы между суммой собственного оборотного капитала, краткосрочных заемных средств и стоимостью запасов, участвующих в обороте за отчетный год. Цель использования указанного сценария оценки финансовой устойчивости ООО «Кубань» — апробировать предложенную нами методику, отличающуюся от принятой формированием источников средств для финансирования запасов; источники представлены: 1) величиной собственного оборотного капитала и 2) суммой собственного оборотного капитала и краткосрочных заемных средств [6, 7].

Сопоставление источников финансирования, сформированных по предложенной нами методике, и стоимости запасов, участвующих в обороте за отчетный год, выявило следующие абсолютные значения недостатка финансовых ресурсов: на конец 2011 г. недостаток был равен 41978 тыс. руб. или 43,2 % от стоимости запасов, участвующих в обороте за отчетный год; на конец 2012 г. недостаток составил 35692 тыс. руб. или 37,6 %; на конец 2013 г. недостаток источников финансирования запасов уменьшился до 19706 тыс. руб. и был равен 17,4 % от стоимости запасов.

Таблица 3

Динамика абсолютных показателей, характеризующих финансовую устойчивость ООО «Кубань», на конец года,

по усовершенствованной нами методике

| Показатель | Год | Изменение (+,–) в 2013 г. по сравнению с | |||

| 2011 | 2012 | 2013 | 2011 г. | 2012 г. | |

| Собственный оборотный капитал для финансирования запасов, участвующих в обороте за отчетный год, тыс. руб. | 55255 | 59348 | 93342 | 38087 | 33994 |

| Излишек (+), недостаток (–) собственного оборотного капитала для финансирования запасов, участвующих в обороте за отчетный год, тыс. руб. | –41978 | –35692 | –19706 | 22272 | 15986 |

| Собственный оборотный и краткосрочный заемный капитал для финансирования запасов, участвующих в обороте за отчетный год, тыс. руб. | 64854 | 74511 | 103320 | 38466 | 28809 |

| Излишек (+), недостаток (–) собственного оборотного и краткосрочного заемного капитала для финансирования запасов, участвующих в обороте за отчетный год, тыс. руб. | –32379 | –20529 | –9728 | 22651 | 10801 |

| Тип финансовой устойчивости | неустойчи-вое финансовое состояние | неустойчи-вое финансовое состояние | неустойчи-вое финансовое состояние | х | х |

По сравнению с стоимостью запасов, участвующих в обороте за отчетный год, недостаток источников финансирования, сформированных из собственного оборотного капитала и краткосрочных заемных средств, на конец 2011 – 2013 гг. был равен: 32379 тыс. руб., 20529 тыс. руб. и 9728 тыс. руб. соответственно. Положительной характеристикой динамики недостатка источников финансирования запасов является тенденция его уменьшения, в чем убеждают представленные данные в таблице 3.

Определяя тип финансовой устойчивости ООО «Кубань», отметим: во все исследуемые годы финансовое состояние организации характеризуется как неустойчивое, так как у организации имеется существенный недостаток источников финансирования запасов.

Однако оценка финансовой устойчивости по относительным показателям характеризует организацию как финансово устойчивую (таблица 4), что указывает на несовершенство традиционной методики.

Таблица 4

Динамика относительных показателей, характеризующих финансовую устойчивость ООО «Кубань», на конец года

| Показатель | Год | Изменение (+,–) в 2013г. по сравнению с | |||

| 2011 | 2012 | 2013 | 2011 г. | 2012 г. | |

| Коэффициенты соотношения источников финансирования запасов: | |||||

| -собственных оборотных средств и запасов | 0,568 | 0,625 | 0,826 | 0,258 | 0,201 |

| -собственных оборотных, долгосрочных заемных средств и запасов | 0,882 | 0,842 | 0,885 | 0,003 | 0,043 |

| -собственных оборотных, долгосрочных, краткосрочных заемных средств и запасов | 0,981 | 1,001 | 0,973 | –0,008 | –0,028 |

| -собственных оборотных, краткосрочных заемных средств и запасов | 0,667 | 0,784 | 0,914 | 0,247 | 0,130 |

| Коэффициент финансовой независимости | 0,840 | 0,854 | 0,920 | 0,080 | 0,066 |

| Коэффициент соотношения заемных и собственных средств | 0,169 | 0,155 | 0,061 | –0,108 | –0,094 |

| Коэффициент соотношения краткосрочных заемных и собственных оборотных средств | 0,174 | 0,255 | 0,107 | –0,067 | –0,148 |

Так, коэффициент соотношения всех источников финансирования запасов, включая долгосрочные заемные средства, и стоимости всех запасов варьировался от 0,973 (на конец 2013 г.) до 1,001 (на конец 2012 г.); коэффициент соотношения собственных оборотных, краткосрочных заемных средств и стоимости запасов равен 0,667 (на конец 2011 г.) – 0,914 (на конец 2013 г.). Коэффициент финансовой независимости за исследуемый период был равен 0,840 – 0,854 – 0,920 соответственно. Коэффициент соотношения заемных и собственных средств равен 0,169 на конец 2011 г., 0,155 на конец 2012 г., 0,061 на конец 2013 г., и характеризуется как положительная тенденция, указывающая на повышение финансовой устойчивости организации. Коэффициент соотношения краткосрочных заемных и собственных оборотных средств равен: 0,174 на конец 2011 г.; 0,255 на конец 2012 г.; 0,107 на конец 2013 г., что характеризует повышение финансовой устойчивости ООО «Кубань».

Таким образом, повышение точности оценки финансовой устойчивости сельскохозяйственной организации обеспечивают: 1) формирование реальных источников финансирования запасов – «собственные оборотные средства» и «сумма собственных оборотных средств и краткосрочных заемных средств»; 2) материально-производственные запасы, участвующие в обороте за отчетный год.

Список литературы:

- Комплексный экономический анализ: учеб. методическое пособие /Н. К. Васильева, А. Г. Прудников, А. И. Трубилин и др./; под общ. ред. Н. К. Васильевой, А. Г. Прудникова. – Краснодар: КубГАУ, 2011. – 121 с.

- Прудников, А. Г. Методологические аспекты анализа и оценки финансового состояния аграрных формирований / А. Г. Прудников, А. И. Трубилин, А. А. Черник. — Краснодар: КубГАУ, 2010. ‑ 251 с.

- Савицкая, Г. В. Анализ хозяйственной деятельности: учеб. для вузов / Г. В. Савицкая- 2-е изд., испр. и доп.. – Минск: РИПО, 2012. — 367 с.

- Стоянова, Е. С. Финансовый менеджмент учеб. для вузов — 5-е изд., перераб. и доп. / Е. С. Стоянова. – М.: Проспект, 1994, 2003. — 656 с.

- Шеремет, А. Д. Анализ и диагностика финансово-хозяйственной деятельности предприятия: учеб. для вузов / А. Д. Шеремет. – М.: Инфра-М, 2012. — 370 с.

- Прудников, А.Г. Анализ и оценка платежеспособности организаций аграрной сферы производства/ А. Г. Прудников, А. И. Трубилин /Научные труды Кубанского государственного аграрного университета, №1 (52), 2015. – С. 65 – 69.

- Прудников, А.Г. К вопросу о методике анализа и оценки финансовой устойчивости аграрных формирований / А. Г. Прудников, М.И Пшмахова // Сборник научных статей по итогам международной научно-практической конференции г. Волгоград, 30 — 31 января 2012 г. / Под ред. д.э.н. проф. И. Е. Бельских, д.ф.н., проф. В. Н. Гуляхина. – Волгоград: Волгоградское научное издательство, 2012. – С. 231 – 237.

- Прудников, А.Г. Совершенствование методики анализа и оценки финансовой устойчивости аграрных формирований /А. Г. Прудников, М.И Пшмахова /Бухгалтерский учет в сельском хозяйстве. — №6. — 2012.– С. 51 – 54.

- Пшмахова, М.И. Финансы в системе экономического механизма аграрного производства// Сборник научных трудов участников региональной заочной научно-практической конференции г. Армавир, 17-18 декабря 2013 г. – Армавир: РИО АГПА, 2013. – С. 76 – 85.[schema type=»book» name=»МЕТОДОЛОГИЧЕСКИЕ ПРОБЛЕМЫ АНАЛИЗА И ОЦЕНКИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ОРГАНИЗАЦИЙ» description=»В статье дана критическая оценка рекомендуемой в учебной литературе методике анализа и оценки финансовой устойчивости хозяйствующих субъектов. Несовершенство методики заключается, по нашему мнению, в использовании долгосрочных кредитов и займов в качестве источника финансирования запасов для оценки финансовой устойчивости организаций, а также в использовании всей стоимости запасов, — участвующих и неучаствующих в обороте за отчетный год, — при расчете величины показателей соотношения источников финансирования и запасов, что завышает оценку финансовой устойчивости, приводит к принятию ошибочных управленческих решений. Для повышения точности оценки финансовой устойчивости хозяйствующего субъекта обоснованы только два источника финансирования запасов: 1) собственные оборотные средства, исчисленные как разница между всей величиной собственного капитала и внеоборотными активами и 2) сумма собственных оборотных средств и краткосрочных кредитов и займов. В учебной отечественной литературе рекомендовано использовать третий источник финансирования – долгосрочные кредиты и займы. Исследования убеждают, что долгосрочные обязательства могут служить источником финансирования запасов только очень короткое время и при условии их обязательного возмещения за счет прибыли и прочих доходов, краткосрочных кредитов. Это объясняется тем, что долгосрочные кредиты и займы предназначены для инвестирования внеоборотных активов; зачастую оплату покупки технических средств, оборудования, формирование основного стада импортными высокопродуктивными животными необходимо осуществлять в виде предоплаты. Поэтому в бухгалтерском балансе организации отражается только задолженность по долгосрочным кредитам и займам при отсутствии их реальной суммы. В связи с этим предложено использовать в анализе и оценке финансовой устойчивости организации только реальные финансовые ресурсы: собственные оборотные средства и краткосрочные кредиты и займы. Кроме того, в анализе финансовой устойчивости организации необходимо использовать только запасы, участвующие в обороте за отчетный год.» author=»Прудников Анатолий Григорьевич, Типцова Валентина Ивановна, Пшмахова Мадина Исмаиловна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2016-12-20″ edition=»euroasia-science_28.04.2016_4(25)» ebook=»yes» ]