Рассматривать Свердловскую область в качестве центра для развития контейнерных перевозок можно благодаря нескольким аспектам, которые делают ее конкурентоспособной в данном сегменте транспортно-логистических услуг.

Во-первых, как показала статистика Свердловской железной дороги, погрузка на ее станциях в январе-феврале 2015 года выросла на 1,2% по сравнению с аналогичным периодом 2014 года. Даже неблагоприятная макроэкономическая ситуация не ухудшила результат, что дает повод говорить о положительных тенденциях для отрасли. Хотя погрузка на сети РЖД в целом за этот же период сократилась на 0,2%. По информации «Росстата», в январе грузооборот автотранспортных предприятий, зарегистрированных на территории Большого Урала, увеличился на 9% (в плюсе шесть субъектов из десяти) при среднем по стране падении на 6%. А если учитывать и показатели 2014 года, то прирост погрузки показали всего четыре филиала РЖД, среди которых и «Свердловская железная дорога». Во-вторых, безусловно, основополагающая причина – высокая концентрация производства. Уровень концентрации промышленности в Свердловской области в 4 раза выше среднероссийского. На долю машиностроения приходится более 20% общего объема производства крупных и средних предприятий промышленности. Машиностроение ориентировано на выпуск химического, нефтепромыслового, металлургического и электротехнического оборудования. В-третьих, наличие среди грузоотправителей крупных экспортеров. Экспорт хоть и падает, но значительно медленнее, чем импорт. В январе 2015 года сокращение экспортных потоков оказалось практически в восемь раз меньше импорта – всего 5,1%. В-четвертых, также немаловажный аспект – это удачное расположение части субъектов Урала и Западной Сибири с позиции трансферных грузопотоков. В-пятых, сегодняшние реалии создали иную ситуацию на рынке и изменили правила «игры», ключевым фактором становится – импортозамещение. Следует также отметить и то, что бизнес все более смещается на Восток, в страны Азиатско-Тихоокеанского регионах[3].

Таким образом, у Свердловской области ввиду вышеперечисленных причин складывается весьма неплохая раскладка по развитию как внутренних, так и международных грузопотоков.

Что касается технической характеристики региона как транспортного узла, то в пределах области функционирует один из крупнейших железнодорожных узлов России – Екатеринбургский железнодорожный узел, расположенный на основном ходе Транссибирской магистрали. Всего в узле стыкуется семь железнодорожных подходов: Пермский, Казанский, Тюменский и Челябинский имеют общероссийское значение, Нижне-Тагильский и Егоршинский – региональное значение. Екатеринбургский железнодорожный транспортный узел расположен в пределах Екатеринбургской агломерации, через которую непосредственно проходит автодорожный транспортный коридор «Запад-Восток».

Развитая железнодорожная и автодорожная сеть, наличие современного аэропорта, мощная собственная экспортно-ориентированная грузовая база, обладающая большим потенциалом контейнеризации и работа крупнейших транспортно-логистических компаний России на территории региона позволяют Свердловской области претендовать на роль распределительного центра не только на соседние регионы, но и на регионы, находящиеся на значительном удалении.

Согласно данным «Уральской логистической ассоциации» на территории Свердловской области располагаются следующие контейнерные терминалы:

- Терминал ПАО «ТрансКонтейнер» на станции Екатеринбург-Товарный;

- Транспортно-логистический комплекс ООО «ПЖТ-55», г. Екатеринбург;

- Терминал ООО «Модуль» на станции Шукавиш;

- Грузовой терминал «С.I.T», г. Екатеринбург, ж/д станция Кольцово;

- Березовский грузовой терминал.

Разумеется, самым крупным терминалом по масштабу деятельности и другим показателям является ПАО «ТрансКонтейнер». Согласно годовому отчету компании за 2014 год объем контейнерных перевозок на сети РЖД вырос на 0,9%, даже несмотря на колебания валютных курсов и макроэкономическую ситуацию[1]. Рынок контейнерных перевозок, разделяясь на внутрироссийский, международный и транзитный, имеет различные характеристики. Внутрироссийский рынок контейнерных перевозок отличается более сложной диверсифицированной структурой по сравнению с международными перевозками.

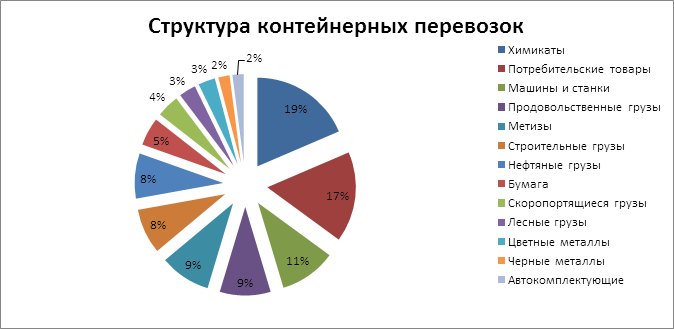

Рисунок 1. Структура контейнерных перевозок во внутрироссийском сообщении за 2014 год

Ситуация на внутренних перевозках следующая: доля груженых контейнеров ниже, чем в международном сообщении, в основном из-за более сложной структуры доставки. Темпы роста объемов перевозок груженых контейнеров составили 9,3%, а порожних – 8,9%, что привело к некоторому снижению доли порожних контейнеров в контейнерообороте.

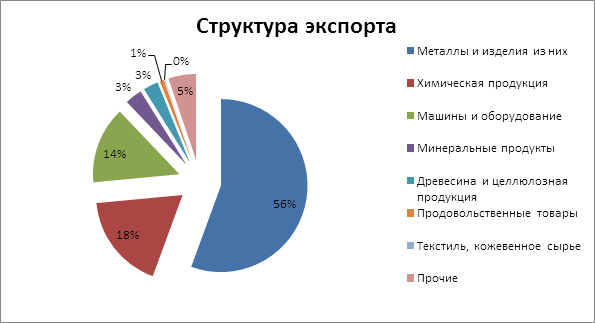

Говоря об экспортных перевозках за 2014 год в структуре железнодорожных перевозок, наблюдался заметный рост доли груженых контейнеров до 77% (по сравнению с 73% годом ранее), что связано с ростом объемов экспортного грузопотока (в том числе с эффектом ослабления рубля) и со снижением потребности на возврат порожних контейнеров по импорту. В 2014 году в структуре российского железнодорожного контейнерного экспорта преобладали бумага и целлюлоза (32%), продукция химической промышленности (18%) и лесные грузы (16%). Рост экспортных перевозок за 2014 год был обусловлен сохранением высокого спроса на контейнеризуемые статьи российских экспортных товаров в связи с девальвацией рубля. Наибольший прирост показали следующие товарные группы: бумага, включая целлюлозу, химикаты, лесные грузы, цветные металлы, черные металлы, химические и минеральные удобрения.

Рисунок 2. Структура контейнерных грузоперевозок по сети РЖД в экспортном сообщении по основным товарным группам за 2014г

В структуре железнодорожных перевозок контейнеров в импортном сообщении доля груженых контейнеров в 2014 году составила 79%. В связи с дисбалансом контейнерных грузопотоков в международном сообщении в пользу экспорта, в импортном сообщении наблюдался рост объемов перевозок порожних контейнеров на 6,1%. Из-за сокращения объема перевозок груженых контейнеров на 13,3% в 2014 году наблюдался рост доли порожних контейнеров в импорте с 18% в 2013 году до 21% в 2014 году. Данная тенденция неблагоприятным образом повлияла на эффективность бизнеса операторов.

В структуре контейнерного грузооборота в импортном сообщении доминировали поставки автокомплектующих (32%), потребительских товаров (18%), химикатов (14%) и метизов (13%).

Рисунок 3. Структура контейнерных грузоперевозок по сети РЖД в импортном сообщении по основным товарным группам за 2014 г

Говоря предметно, о международных контейнерных перевозках Свердловской области, то анализ внешнеэкономической деятельности показывает, что на импорт в 2014 году пришлось 28,5% от внешнеторгового оборота, а на экспорт – 71,5%. В целом грузооборот Свердловской области составил 5575,6 тыс. тонн.

В среднем товарооборот в Свердловской области уменьшился на 5,8%, грузооборот – на 1,9%; количество стран экспортеров уменьшилось на 4,2%, количество стран импортеров уменьшилось 0,8%. Причины данных изменений, прежде всего, макроэкономическая ситуация, девальвация рубля, скачки на валютном рынке и переориентация на Восток.

Весовой объем экспорта Свердловской области за 2014 год составил 4844,1 тыс. тонн, при этом на страны дальнего зарубежья пришлось 79% от весового экспорта (3827,9 тыс. тонн), а на страны СНГ – 21% (1016,1 тыс. тонн). По сравнению с 2013 годом весовой объем экспорта сократился на 0,2% за счет уменьшения поставок в страны дальнего зарубежья на 2,5%, хотя и увеличился в страны СНГ на 9,6%.

Рисунок 4. Структура экспорта Свердловской области в 2014 году

Весовой объем импорта Свердловской области за 2014 год составил 731,5 тыс. тонн, при этом на страны дальнего зарубежья пришлось 80,7% от весового объема импорта (590 тыс. тонн), а на страны СНГ – 19,3% (141,5 тыс. тонн). По сравнению с 2013 годом весовой объем импорта сократился на 11,8% за счет уменьшения поставок из стран дальнего зарубежья на 4% и из стран СНГ на 34,1%.

Рисунок 5. Структура импорта Свердловской области в 2014 году

Анализ внешнеэкономической деятельности Свердловской области показывает, что перспективы развития контейнерных перевозок у региона весьма неплохие, ввиду того что товарная структура, как раз относится к контейнеризуемым грузам. Положительным аспектом является программа импортозамещения, которая увеличит внутрироссийское контейнерное сообщение[2].

Контейнеры для внутреннего рынка доставляются помимо железнодорожного, еще и автомобильным транспортом. На небольших расстояниях, безусловно, лидирует автомобильный транспорт (до 2000 км), ввиду нескольких причин:

— большая маневренность;

— услуга «от двери до двери»;

— экономия на малогабаритных грузах при небольших расстояниях.

Однако реальная ситуация в данном сегменте изменилась в ноябре 2015 года, когда была введена система «Платон» — платный проезд грузовых автомобилей по федеральным трассам, имеющих массу более 12 тонн. Что напрямую влияет на контейнерные перевозки автомобильным транспортом. Данная система в действии вызвала множество споров и дискуссий, и рассматривая, данное внедрение как фактор, увеличивающий себестоимость перевозок, отнесем его к отрицательной характеристике развития контейнерных перевозок автотранспортом.

Согласно статистическим данным себестоимость грузовых перевозок автомобильным транспортом предприятий всех видов деятельности в Свердловской области составляет 76 руб./10 ткм., что на 55% выше аналогичного значения по России в целом и на 80,9% выше, чем в соседней Челябинской области. И эти данные были получены, еще до внедрения системы «Платон». Повысит стоимость автомобильных грузоперевозок и обязательная установка тахографов на грузовые автотранспортные средства.

Таблица 1.

Проблемы контейнерных перевозок и направления их решения

|

Контейнерные перевозки ж/д транспортом |

||

|

№ |

Проблемы |

Направления решения |

| 1 | Дефицит порожних контейнеров во внутрироссийском сообщении | Строительство складских высокотехнологичных комплексов для выгрузки и хранения товарной группы |

| 2 | Малая доля контейнерных поездов | Государственная политика, направленная на поддержку и развитие данного вида высокоготехнологичного грузового транспорта, субсидии для частного сектора, участвующего в разработке проектов для реализации маршрутного сообщения контейнерных поездов |

| 4 | Слабая конкуренция в международных грузовых перевозках | Комплексная программа по обновлению подвижного железнодорожного состава, инвестиции в создание единого транспортно-логистического оператора, интеграция в международную транспортную систему, приведение нормативных документов к международным стандартам |

| 5 | Отсутствие современной инфраструктуры | Привлечение инвесторов, создание гибкой ценовой политики для крупных игроков отрасли, субсидии и государственная поддержка |

| 6 | Низкий показатель складской недвижимости класса А и В+ | Привлечение региональных и международных агентов, создание условий для развития многопрофильных складских терминалов |

| 7 | Нерациональная конфигурация существующей железнодорожной сети | Разработка инфраструктурных проектов, что позволит связать промышленно-развитые районы с ресурсной базой |

|

Контейнерные перевозки автотранспортом |

||

| 1 | Повышение себестоимости грузовых автоперевозок | Оптимизация грузоперевозок на автотранспорте, выявление узких мест, использование интермодальных перевозок, кооперация |

| 2 | Нагрузка на автомобильные магистрали | Совершенствование транспортных развязок для грузового транспорта, создание сбалансированных маршрутных карт |

| 3 | Отсутствие придорожного сервиса | Создание взаимодополняющей инфраструктуры, позволяющей объединить несколько видов транспортных сообщений для получения максимального эффекта, привлечение инвесторов как региональных, так и международных |

| 4 | Текущее техническое состояние автодорожной инфраструктуры | На данном этапе система «Платон» как раз и является инструментом решения существующей проблемы |

Принципиальным, является еще и то, что создание транспортных высокотехнологичных коридоров для контейнерных перевозок предполагает активное задействование механизмов государственно-частного партнерства.

Разработка модели международных и внутригосударственных грузопотоков, закрепленная на уровне Правительства РФ, позволит ускорить процессы для интеграции российского контейнерного рынка услуг с международным, для этого необходимы:

- согласованная политика развития региональных ТЛЦ, опирающаяся на модель грузопотоков РФ;

- сбалансированное развитие различных видов транспорта. Создание взаимодополняющей инфраструктуры;

- повышение уровня прозрачности автомобильных перевозок;

- создание объединения собственников транспортной инфраструктуры. Выработка инструментов защиты инвестиций.

Список литературы:

- Годовой отчет ПАО «Трансконтейнер»// : ежегод. инт-отчет. 2014. URL: (дата обращения: 18.12.2015).

- Федеральная таможенная служба [Электронный ресурс]: URL:https://utu.customs.ru/index.php?option=com_content&view=article&id=12441:-2014-&catid=56:stat-vnesh-torg-cat&Itemid=71 (дата обращения: (дата обращения 15.12.2015).

- Федеральная целевая программа «Развитие транспортной системы России (2010-2015 годы)», утвержденная Постановлением Правительства Российской Федерации от 20 мая 2008 г. № 377.[schema type=»book» name=»АНАЛИЗ КОНТЕЙНЕРНЫХ ПЕРЕВОЗОК СВЕРДЛОВСКОЙ ОБЛАСТИ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ » description=»Контейнеризация грузов является на сегодняшний день одним из перспективных направлений для развития транспортно-логистических услуг Свердловской области, тем самым открывая широкие возможности для конкуренции с другими областями в качестве транспортного хаба.» author=»Макарова Эвелина Сергеевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-01-05″ edition=»euroasia-science.ru_29-30.12.2015_12(21)» ebook=»yes» ]