В современном мире практически не осталось стран мира, не втянутых в международные финансы посредством международного кредитования. Рациональное и прозрачное использование внешних заимствований обусловливает положительное влияние на экономику страны, однако не редко внешний долг оказывает и массу негативных последствий. Несмотря на столь противоречивое влияние процесса из года в год международное кредитование приобретает значительных объемов и для некоторых стран мира достиг беспрецедентных размеров.

Теоретико-методологической основой научного исследования являются работы известных ученых, таких как: Л.В. Алмаші, В.Д. Базилевич, С.Я. Боринець, З.О. Луцишин, С.В. Мочерний, Н.В. Стукало, Л.Н. Федякина та інші. Однако научная литература содержит недостаточное количество анализа состояния современных тенденций внешнего долга. Учитывая динамичность развития международного кредитования и постоянное обновление статистических данных обусловливает актуальность данной работы.

Внешний долг согласно определению МВФ, является объемом непогашенных текущих, не связанных никакими условиями обязательств в виде основной суммы и процентов, принятых резидентами одной страны по отношению к нерезидентам, а также обязательства резидентов страны к нерезидентам, подлежащие погашению в определенное время в будущем.

Весомой составляющей мирового финансового рынка выступает международный кредит, функционирование которого поддерживается стабильностью и своевременной выплатой долга. Свидетельством этого является мировой кризис задолженности. К большому сожалению многие страны-должники, которые столкнулись с внешним заимствованием, имеют мощное желание не платить по собственным долговым обязательствам, так как это способствует оттоку ресурсов из страны. Ярким примером этого является прецедент с отказом от уплаты долгов латиноамериканскими странами в начале XIX в., а также отказы платить по внешним займам в периоды финансовых кризисов 1929 – 1932 гг., 1975 – 1986 гг., 1997 – 1999 гг., 2008 – 2009 гг. (сопровождались уравнением суммы обслуживания долга с новыми поступлениями, так как многие страны требовали пересмотра условий внешней задолженности и сокращения его объема).

За период последнего десятилетия величина общего внешнего долга выросла в разы. По состоянию на 2016 г. ситуация относительно объема задолженности имеет определенные тенденции. Так основная часть темпов прироста внешнего долга приходится на развивающиеся страны, данная тенденция начала прослеживаться еще в 70 – х гг. ХХ в. Возможным толчком к подобному перераспределению ресурсов стал нефтяной кризис 1973 г., последствием чего развивающиеся страны приобщились к активному перемещению капитала на мировом рынке.

Стоит отметить, что активное накопление внешнего долга является достаточно негативным явлением, тем не менее существует целый ряд причин, которые побуждают страны мира входить в долговую яму. Определенные программы индустриализации, уплата по процентам за предыдущие ссуды, нормализация платежного баланса и стабилизация экономики, проведение политики милитаризации и прочее вынуждают страны мира искать ресурсы выходя за рамки государства, то есть путем внешних заимствований. Однако ухудшение состояние экономики и коррупция среди чиновников в конечном итоге приводит к долговому кризису, так в 1982 – 1983 гг. большое количество экономически отсталых стран мира были не в состояния платить по собственным внешним долгам.

Дефолт – явление присущее 80 – 90 гг. ХХ в. С периода 2000 г. ситуация изменяется, поскольку бюджетная политика становится более продуманной, экономики стан мира становятся более развитыми, растут валютные резервы, а рост цен на сырье помог развивающимся странам уменьшить уровень внешнего долга. К сожалению развитие экономики имеет определенный цикличный, волновой характер, экономические изменения стран мира вызывают новые волны финансового кризиса. Не исключение является и финансовый кризис 2008 г., причиной которого были крах фондовых рынков, рост цен энергоносителей, стремительный рост общей мировой инфляции, а также рост невозвращенных кредитов, банкротство кредитных фондов, списание мировыми банками убытков и ухудшения общего экономического развития, что значительно ухудшило состояние международного кредитования. Экономики многих стран мира понесли значительные убытки, а некоторые страны мира очутились на пороге дефолта.

В 2012 г. мировой государственный долг составил 69 080 млрд. дол. США. Распределение основных объемов внешнего долга представлен в таблице 1.

Согласно приведенной таблице 1, наибольший внешний долг по абсолютному показателю имеют: США, Франция, Германия и станы ЕС (в составе 27 стран мира). Причем в расчете на душу населения лидерами по внешнему долгу выступают: Люксембург, Великая Британия и Бельгия. А по соотношению внешней задолженности и ВВП наибольшее значение имеют: Люксембург, Гонконг и Великая Британия.

Таблица 1.

Рейтинг стран мира по объему внешнего долга [3]

|

№

|

Страны мира

н |

Объем внешнего долга | ||

| млрд.дол.США | на душу

населения, дол |

% к ВВП |

||

| 1 | ЕС-27 | 16 080 | 28 | 85 |

| 2 | США | 16 506 | 52 | 105 |

| 3 | Франция | 5 633 | 75 | 182 |

| 4 | Германия | 5 624 | 58 | 142 |

| 5 | Япония | 2 719 | 19 | 45 |

| 6 | Италия | 2 684 | 37 | 108 |

| 7 | Нидерланды | 2 655 | 227 | 344 |

| 8 | Испания | 2 570 | 18 | 84 |

| 9 | Ирландия | 2 352 | 27 | 108 |

| 10 | Люксембург | 2 146 | 3 697 | 3 |

| 11 | Бельгия | 1 399 | 114 | 266 |

| 12 | Австралия | 1 376 | 53 | 95 |

| 13 | Швейцария | 1 346 | 154 | 229 |

| 14 | Канада | 1 181 | 30 | 64 |

| 15 | Швеция | 1 016 | 92 | 187 |

| 16 | Великая Британия | 984 | 156 | 390 |

| 17 | Гонконг | 903 | 105 | 334 |

| 18 | Австрия | 884 | 90 | 200 |

| 19 | Китай | 697 | 396 | 9 |

| 20 | Норвегия | 645 | 131 | 141 |

| 21 | Дания | 627 | 101 | 180 |

| 22 | Греция | 583 | 48 | 174 |

| 23 | Португалия | 549 | 48 | 223 |

| 24 | Россия | 501 | 4 | 23 |

Последние годы Европейского Союза прошли в напряженной борьбе с кризисом Еврозоны. Началом этого кризиса стал резкий рост суверенных долгов в Греции и Ирландии («периферийных» странах Евросоюза) в 2010 г. Далее долговой кризис охватил Испанию и Португалию. В активную стадию системного финансового кризиса Еврозона вошла в 2011 г., в тот момент, когда Италия (третья страна по уровню экономики Еврозоны) столкнулась с проблемой дефицита госбюджета (около 4% ВВП), который она не могла обслуживать самостоятельно, без внешней помощи. Возникновение долгового кризиса было обусловлено в первую очередь отсутствием ведения бюджетной дисциплины в зоне евро.

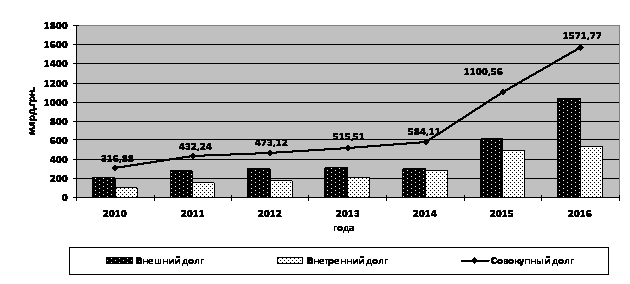

Если рассматривать место Украины на рынке внешней задолженности, стоит отметить что, начиная с 2010 г. состояние экономики Украины значительно ухудшилось. Что в свою очередь вынудило государство прибегнуть к внешним заимствованиям. Причем если в 2012 г. Украина занимала место в третьем десятке согласно объёму заимствования, относительно ВВП, то за несколько лет страна значительно утратила свои позиции, так за 2015 г. Украина имеет критический уровень соотношения внешнего долга к ВВП. По состоянию на 31.12.2015 г. общий долг Украины составил 1 571,77 млрд. грн, из них 66% (1 042,31 млрд. грн.) приходится на внешний долг страны (рис. 1)

Рисунок 1. Динамика объема внешнего и внутреннего долга Украины, млрд. грн. 2010-2016 гг. [5].

Причем по валютной структуре государственного и гарантированного долга Украины, то на 31.12.2015 г. наибольшая часть займов произведена в долларах США (44%) от общего объема. Что в свою очередь еще больше ухудшает долговое состояние Украины и усложняет процесс его погашения, так как доллар США является достаточно дорогой валютой и менее всего обесценилась за последний период.

Для снижения долговой нагрузки и снижения риска возникновения дефолта в 2015 г. была согласована реструктуризация долга Украины. Однако проведение реструктуризации является весьма спорным, поскольку перекладывает долговые обязательства на будущие поколения. Так проект бюджета Украины 2016 г. уже полностью привязан к погашению взятых ранее заимствований.

Подводя итоги проведенного исследования, хочется отметить, что остается неоспоримым тот факт, что глобализация финансовых рынков несет большое количество позитивных явлений, но к сожалению международная задолженность является на сегодня отстрой проблемой мировой экономики. Не смотря на попытки стран мира сокращать объем своих задолженностей дефицит государственного бюджета стран мира возрастает.

Список литературы:

- Аваков Р. Колонизация и деколонизация: эволюция развивающегося мира // Мировая экономика и международные отношения. – 2000. — №9. – с.3-10.

- Аникин А. Финансовы кризисы в России, Азии, Латинской Америке // Мировая экономика и международные отношения. – 2000. – №12. – с.15-22.

- Данные внешнего долга стран мира [Электронный ресурс]. — Режим доступа:

- Официальный сайт Мирового банка [Электронный ресурс]. — Режим доступа:

- Официальный сайт Министерства финансов Украины [Электронный ресурс]. — Режим доступа:

- Жигаев Ю.А. Роль государственного долга в рыночной экономике // Деньги и кредит, 2004. – №5.[schema type=»book» name=»РАЗВИТИЕ И СОВРЕМЕННОЕ СОСТОЯНИЕ МЕЖДУНАРОДНОГО КРЕДИТА В УСЛОВИЯХ ЭКОНОМИЧЕСКОГО КРИЗИСА » description=»Данное научное исследование включает оценку и анализ современного состояния внешнего долга, выявлению динамики и основных тенденций развития внешней задолженности на современном этапе экономического кризиса. В исследовании очерчены теоретико-методологические основы международного кредитования, исследовано общее влияние внешнего долга на развитие национальных экономик. В роботе дана оценка динамики и развития внешней задолженности разных стран мира и проанализировано современное состояние внешнего долга. » author=»Макогон Юрий Владимирович, Пахомова Олеся Андреевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2016-12-28″ edition=»euroasia-science.ru_26-27.02.2016_2(23)» ebook=»yes» ]