Оценка кредитоспособности заемщика играет очень важную роль в процессе кредитования. Существует масса подходов к такой оценке. Каждый коммерческий банк использует свою наиболее привычную методику. Тем не менее, большинство банков прменяют метод кредитного скоринга.

По результатам работы скоринговых моделей с учетом имеющихся обязательств банком рассчитываются лимиты кредитования, которые формируют приемлемый уровень риска на конкретного заёмщика. Проверка по данному подходу проводится в несколько этапов, где все просчитывается в баллах и выводится общий результат.

На первом этапе собираются сведения о потенциальном заемщике.

На втором этапе банк изучает сведения о занятости заемщика.

Третий этап оценки кредитоспособности заемщика – физического лица – это проверка его кредитной истории. Выясняется, кредитовался ранее клиент или нет.

На четвертом этапе оценки кредитоспособности заемщика – физического лица оцениваются его активы и обязательства.

На пятом этапе банк запрашивает у потенциального заемщика справку с места работы о доходах за прошедший год и за все полные месяцы текущего года. Также потенциальный заемщик должен предоставить документ, подтверждающий собственность на жилье или договор аренды (найма) жилья, страховые полисы.

На шестом этапе банк изучает сведения о приобретаемом за счет запрашиваемого кредита имуществе.

На седьмом этапе оценки кредитоспособности физического лица изучаются сведения о поручителе (если клиент желает получить кредит под поручительство юридического лица).

На восьмом этапе оценки кредитоспособности клиента рассматриваются дополнительные сведения о потенциальном заемщике (привлекался ли клиент к уголовной ответственности, наличие неисполненных решений суда, находится ли клиент под судом или следствием и др.).

По результатам оценки кредитоспособности клиента в зависимости от набранных баллов кредит попадает в одну из категорий качества (таблица13).

Таблица 1.

Категории качества заемщиков

| Количество набранных баллов при оценке качества кредита | Категория качества |

Оценка |

| Свыше 65 | 1 | Кредитная заявка рекомендуется к рассмотрению |

| От 30 до 65 включительно | 2 | Заявка неадекватна запрашиваемому кредиту |

| До 30 включительно | 3 | Кредитование не рекомендовано |

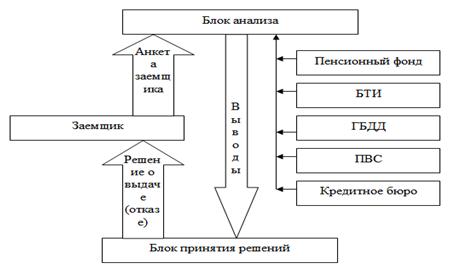

Используемую в настоящее время многими банками технологию оценки заемщиков при их кредитовании можно модернизировать следующим образом (см. рисунок 1).

Предлагаемая к применению система андеррайтинга заемщиков должна состоять из двух аналитических блоков: блока анализа данных и блока принятия решений.

Рисунок 1. Модернизированная схема проведения оценки заемщика

В блоке анализа системы осуществляется анализ данных о заемщиках банка, о выданных кредитах и истории их погашения. Блок анализа необходимо дополнить следующими запросами:

1) получаемые доходы (используя базу банных Пенсионного фонда РФ);

2) имеющаяся недвижимость, земельные участки, их площадь и месторасположение (используя базу данных Бюро технической инвентаризации и департамента Юстиции);

3) наличие автотранспорта, его возраст (база данных Государственной инспекции безопасности дорожного движения);

4) подтверждение данных о регистрации (несмотря на предъявление паспорта, т. к. данные о регистрации могут быть фальшивыми – база данных Паспортно – визовой службы);

5) привлечение данных специализированных кредитных бюро о наличии срочных и погашенных кредитов в других банках.

Все перечисленные запросы должны осуществляться на договорной основе с согласия заемщика, в режиме реального времени, в максимально быстрые сроки.

Блок принятия решений используется непосредственно для получения заключения о кредитоспособности заемщика, о возможности выдачи ему кредита, о максимально допустимом размере кредита.

Предлагаемый метод совершенствования организации процесса кредитования индивидуальных заемщиков на этапе оценки их кредитоспособности позволит банку унифицировать процедуру, на этой основе ускорить и удешевить ее, получить более точный и обоснованный результат. В итоге это снизит риски кредитования, обеспечит необходимую стабильность работы банка и заданный уровень доходности. Положительная сторона предложенной методики – возможность банка выработать индивидуальный подход к любому потенциальному заемщику, в рамках которого будет учтено необходимое количество характеристик. Минус данной оценки – трудоемкость ее выполнения, требующая особой квалификации банковских сотрудников. Однако снижение трудоемкости возможно за счет автоматизации процесса.

Экономическая эффективность внедрения предложенной методики оценки кредитоспособности заемщиков – физических лиц заключается в снижении экономического ущерба от неуплаты просроченной задолженности по кредитам. Проведем расчет на конкретном примере. На конец анализируемого периода объем задолженности банка составил 84584 млн. руб. Дополнительных затрат на внедрение методики не потребуется. Обязанности по андеррайтингу заемщика целесообразно вменить работникам отдела кредитования без дополнительной оплаты труда, поскольку целесообразна автоматизация обслуживания клиентов в части оценки их кредитоспособности.

Для совершенствования системы оценки кредитоспособности заемщиков – физических лиц банка рекомендуется автоматизация данного процесса. Для банка целесообразно внедрение системы «EGAR Scoring», разработанной специалистами международной компании «EGAR Technology». Данная компания специализируется в области разработки программного обеспечения для участников финансового рынка и является признанным лидером отрасли, получает награды за лучшие разработки от деловых изданий.

Система «EGAR Scoring» решает задачи всесторонней оценки кредитоспособности физических лиц и включает в себя как традиционные возможности скоринговых систем, так и принципиально новые элементы.

Одна из главных особенностей системы – возможность реалистично оценивать кредитоспособность физического лица исходя из его социально-демографической принадлежности, а также динамики экономических показателей, независимо от наличия и состояния кредитной истории заемщика.

По результатам скоринга формируются отчеты с обоснованием принятого решения о кредитоспособности заемщика – физического лица. Поддерживаются функции скоринга по анкетным данным (EGAR Application Scoring),поведенческий анализ (EGAR Behavior Scoring), расчет рисков по портфелю (EGAR Collection Scoring).

Система «EGAR Scoring» поддерживает следующие возможности:

— расчет рисков дефолтов, убытков и досрочного погашения;

— управление просроченными кредитами;

— анализ кредитных сделок с множеством созаемщиков и поручителей;

— восстановление доходов по социально-демографическим характеристикам заемщика;

— учет множества источников доходов и восстановление доходов по собственности заемщика;

— учет залогового качества основного и дополнительного обеспечения, а также его динамику во времени;

— генерацию отчетов по результатам скоринга с обоснованием принятого решения о кредитоспособности.

Экономическая эффективность разработанных мероприятий, направленных на совершенствование системы оценки кредитоспособности заемщиков – физических лиц в банке заключается в следующем:

— сокращение просроченной ссудной задолженности физических лиц;

— снижение трудоемкости оценки кредитоспособности заемщиков – физических лиц;

— увеличение активных операций банка за счет увеличения числа заемщиков по причине более точной оценки их кредитоспособности.

Как уже отмечалось, просроченная ссудная задолженность физических лиц составила 84584 млн. руб. Использование разработанных мероприятий позволило бы банку более точно оценивать платежеспособность заемщиков и избежать просроченной задолженности. В результате значительный объем денежных средств мог быть направлен на расширение активных операций банка. В таблице 2 приведен расчет необходимой суммы резерва по категориям кредитных вложений банка по прогнозу с учетом взыскания просроченной задолженности. Как видно из приведенных ниже данных, в случае взыскания просроченной задолженности банка сможет сократить обязательные отчисления в резерв на возможные потери по ссудам на довольно значительную сумму – 53858,3 млн. руб.

Сумму взысканной задолженности по ссудам, а также высвобожденные денежные средства за счет сокращения обязательных отчислений в резерв на возможные потери по ссудам банка может направить на расширение объема активных операций.

Оценим экономическую эффективность внедрения системы автоматизации оценки кредитоспособности заемщиков – физических лиц «EGAR Scoring».

Таблица 2.

Расчет необходимой суммы резерва на возможные потери по ссудам банка по прогнозу

| Виды кредитных вложений | Группы риска | Отчисления в резерв, % | 2014 г. | Прогноз | Изменение суммы резерва на возможные потери по ссудам, млн. руб. | ||

| Сумма кредитных вложений, млн. руб. | Отчисления в резерв, тыс. руб. | Сумма кредитных вложений, млн. руб. | Отчисления в резерв, млн. руб. | ||||

| Стандартные ссуды | I группа | 2,0 | 1742673 | 34853,5 | 1742673 | 34853,5 | — |

| Нестандартные ссуды | II группа | 5,0 | 5251 | 262,6 | 5251 | 262,6 | — |

| Сомнительные ссуды | III группа | 30,0 | 2699 | 809,7 | 2699 | 809,7 | — |

| Опасные ссуды | IV группа | 75,0 | 4183 | 3137,3 | — | — | -3137,3 |

| Безнадежные ссуды | V группа | 100,0 | 50721 | 50721 | — | — | -50721 |

| Всего | — | — | 1805527 | 89784,1 | — | 35925,8 | -53858,3 |

Внедрение данной системы повлияет на финансовые показатели банка следующим образом: появится возможность сокращения численности кредитного отдела; уменьшение доли физического труда;повысится профессиональный уровень работников кредитного отдела (останется больше времени для экономического анализа, изучения нормативных и законодательных актов).

Затраты, которые будут связаны с приобретением и внедрением автоматизированной системы «EGAR Scoring», включают: расходы на приобретение программы, оплата труда программиста, который будет устанавливать программу; отчисления на социальные нужды с заработной платы и др.

Затраты рассчитаем по формуле:

К=Зп х То (1 + Кс) +Спр (1)

где: К – затраты;

Зп – часовая заработная плата программиста, руб.;

То– время на обучение персонала, час.;

Кс – коэффициент отчислений на социальные нужды, %;

Спр – стоимость программы.

С учетом заработной платы программиста 500 руб. в час, ставки взносов во внебюджетные фонды 26 % и взносов на страхование от несчастных случаев на производство 0,2 %, затраты на установку программного обеспечения составят 41144 руб. в расчете на один офис (см. таблицу 3).

Таким образом, затраты банка, связанные с внедрением системы «EGAR Scoring» составляют 41144 руб. в расчете на автоматизацию одного офиса.

Таблица 3.

Расчет затрат банка на внедрение автоматизированной системы «EGAR Scoring» в 1 офисе

|

Показатели |

Условное обозначение | Единица измерения | Значение показателя |

| Средняя заработная плата программиста в час | Зп | Руб. | 500 |

| Время на обучение персонала | То | час | 24 |

| Взносы во внебюджетные фонды и на обязательное страхование от несчастных случаев на производстве | Кс | % | 26,2 |

| Стоимость программы | Спр | руб. | 26000 |

| Всего затрат | К | руб. | 41144 |

Таким образом, затраты банка, связанные с внедрением системы «EGAR Scoring» составляют 41144 руб. в расчете на автоматизацию одного офиса.

Расчет экономического эффекта от внедрения системы «EGAR Scoring» определяется увеличением скорости обработки информации. При автоматизации оценки кредитоспособности заемщиков – физических лиц происходит сокращение времени физического труда, и как следствие – сокращение расходов на оплату труда. Результаты проведенных расчетов представлены в таблице 4.

Экономический эффект от внедрения системы «EGAR Scoring» характеризуется показателями, отражающими соотношение затрат и результатов. Как видно из приведенных данных, экономия от внедрения автоматизированной системы «EGAR Scoring» в одном офисе составляет 339226 руб. Экономический эффект за минусом затрат на установку программы (41144 руб.) составит 298082 тыс. руб. в расчете на один офис.

Таблица 4.

Расчет эффекта от внедрения автоматизированной системы «EGAR Scoring» в расчете на один офис

|

Показатели |

Единица измерения | Значение показателя |

|

При ручной оценке кредитоспособности заемщиков – физических лиц |

||

| Количество сотрудников кредитного отдела, занятых оценкой кредитоспособности заемщиков – физических лиц | чел | 10 |

| Трудоемкость оценки кредитоспособности заемщиков – физических лиц | чел. – час. | 10 чел х 20 дней х 8 час. = 1600 руб. |

| Среднечасовая оплата труда | руб. | 280 |

| Взносы во внебюджетные фонды и на обязательное страхование от несчастных случаев на производстве | % | 26.2 |

| Расходы на оплату труда, всего | руб. | 1600 чел. час. х 280 руб. х 126.2 % = 565376 руб. |

|

При автоматизированной оценке кредитоспособности заемщиков – физических лиц |

||

| Количество сотрудников кредитного отдела, занятых оценкой кредитоспособности заемщиков – физических лиц | чел | 4 |

| Трудоемкость оценки кредитоспособности заемщиков – физических лиц | чел. – час. | 4 чел х 20 дней х 8 час. = 640 руб. |

| Среднечасовая оплата труда | руб. | 280 |

| Взносы во внебюджетные фонды и на обязательное страхование от несчастных случаев на производстве | % | 26.2 |

| Расходы на оплату труда, всего | руб. | 640 чел. час. х 280 руб. х 126.2 % = 226150 руб. |

| Эффект от использования | руб. | 565376 – 226150 = 339226 руб. |

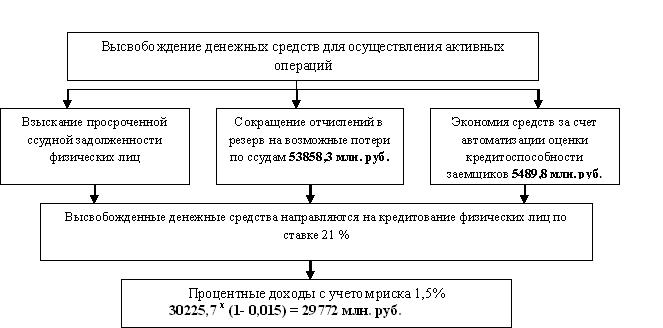

Расчеты показывают, что внедрение системы «EGAR Scoring» для автоматизации оценки кредитоспособности заемщиков – физических в банке лиц целесообразно, так как расчеты показали высокую эффективность данного предложения. Рассчитаем объем высвобожденных средств за счет взыскания задолженности по ссудам, сокращения обязательных отчислений в резерв на возможные потери по ссудам и экономии затрат за счет автоматизации системы оценки кредитоспособности заемщиков – физических лиц:

84584 млн. руб. + 53858,3 млн. руб. + 5489,8 млн. руб. = 143932,1 млн. руб.

Высвобожденные денежные средства в сумме 143932,1 млн. руб. банк может направить на расширение объема активных операций. За счет автоматизации оценки кредитоспособности и более эффективной оценки достоверности анкетных данных заемщика сократится число отказов в кредите по причине ошибочных решений. Средняя процентная ставка по кредитам для физических лиц составляет 21 % годовых. Рассчитаем сумму доходов, если предоставить физическим лицам кредиты на общую сумму 143932,1 млн. руб.: 143932,1 млн. руб. × 21 % = 30225,7 млн. руб. Средний риск при кредитовании физических лиц примем в размере 1,5 %. С учетом банковского риска доходность кредитования физических лиц в банке составит 29772 млн. руб.: 30225,7 х (1- 0,015) = 29772 млн. руб. Таким образом, за счет совершенствования системы оценки кредитоспособности заемщиков – физических лиц процентные доходы банка увеличатся на 21265,95 млн. руб. в год. Показатели экономической эффективности проекта совершенствования системы оценки кредитоспособности заемщиков – физических лиц в банке представлены на рисунке 2.

Рисунок 2. Показатели экономической эффективности проекта совершенствования системы оценки кредитоспособности заемщиков – физических лиц в банке

В своей дальнейшей деятельности банку следует вести работу по следующим направлениям:

— активно развивать операций по перечислению всех видов доходов граждан во вклады. Предлагать новые виды вкладов, вносить изменения условий по действующим вкладам;

— провести целенаправленную работу по привлечению на обслуживание новых физических и юридических лиц;

— активно развивать кредитных операций банка, а именно: совершенствование кредитной системы и внедрение новых видов кредитов;

— изменить структуру активов, увеличив ликвидные активы и активы приносящие доход;

— повысить качество кредитного портфеля;

— активизировать рекламную деятельность банка.

Список литературы:

- Никонец О.Е. Инновационный тип развития банковской системы — Вестник Брянского государственного университета. 2012. № 3 (2). С. 293-295.

- Никонец О.Е., Михалев С.И. Перспективы развития инновационно-0риентированнных кредитных организаций// Стратегические коммуникации, теоретические знания и практические навыки в экономике, управлении проектами, педагогике, праве, политологии, природопользовании, психологии, медицине, философии, филологии, социологии, технике, математике, физике, химии — Сборник научных статей по итогам Международной заочной научно-практической конференции. Негосударственное образовательное учреждение ДОПОЛНИТЕЛЬНОГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «Санкт-Петербургский Институт Проектного Менеджмента». г. Санкт-Петербург, 2013. С. 229.

- Nikonetc O.E., Vassilieva M.V. PROSPECTS OF BANKS AND THEIR INTERACTIONS ON THE MARKET CREDIT PRODUCTS BASED ON A CUSTOMER-ORIENTED APPROACH- The Fourth International Conference on Economic SciencesVienna, 2014. С. 123-127.[schema type=»book» name=»МОДЕРНИЗАЦИЯ ПОДХОДОВ К ОЦЕНКЕ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА КАК ОДИН ИЗ ФАКТОРОВ ФОРМИРОВАНИЯ КОНКУРЕНТНОЙ СТРАТЕГИИ БАНКА» description=»Целью исследования явилась модернизация подходов к оценке кредитоспособности заемщика. В статье использовались эмпирические и теоретические методы исследования. В результате предложений коммерческий банк получает экономический эффект и становится более конкурентоспособным на рынке банковских услуг.» author=»Никонец Олеся Евгеньевна, Марченко Алина Владимировна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-01-27″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_31.10.15_10(19)» ebook=»yes» ]