Влияние региональных банков на динамику цен локальных рынков жилья, является актуальной темой исследования. Поступательное развитие рынка жилья служит триггером для развития многих отраслей народного хозяйства, начиная с сферы производства (промышленного производства, высоко технологического производства и т.д.) и заканчивая сферой услуг (лизинговые компании, финансовые институты и т.д.).

Цель данной научной работы изучение вопроса влияния региональных банков на динамику цен локальных рынков жилья.

Рынок жилья ЮФО можно разделить рынок первичного и вторичного жилья. Ценообразование на каждом из этих рынков имеют свою «специфику», это нетрудно заметить, если рассмотреть приведённые в научной работе таблицы с данными.

Объёмы финансирования рынка недвижимости со стороны коммерческих банков можно оценить, проведя ретроспективный анализ данных касающихся рынка недвижимости в целом и его финансирования за счёт средств банковского сектора в частности. При проведении данного анализа не будут учитываться квартиры «низкого» качества площадью до 40кв.м. Так как жильё данной площади зачастую строится за счёт средств государства в целях обеспечения жильём социально незащищённых категорий населения. В таблице 1 представлена средняя цена 1 кв. м общей площади квартир на рынке первичного и вторичного жилья ЮФО. В среднем площадь типовой квартиры составляет 60кв.м., квартиры улучшенного качества 90кв.м., элитной квартиры 140кв.м [3]. Обладая информацией о средней площади определённых видов жилья и средней ценой (за определённый период времени) на соответствующие типы жилья, можно рассчитать среднюю рыночную стоимость жилья в каждый конкретный период временного ряда (с 2000 по 2014 год). Средняя рыночная стоимость жилья представлена в таблице 2.

Таблица 1

Средняя цена 1 кв. м общей площади квартир на рынке первичного и вторичного жилья ЮФО (ед. измерения рубли)

| 2000 | 2005 | 2008 | 2013 | 2014 | |

|

Рынок первичного жилья |

|||||

| квартиры среднего качества (типовые) | 4679,98 | 14756,9 | 34789,7 | 37367,6 | 37766,5 |

| квартиры улучшенного качества | 6173,62 | 17848,6 | 40434,1 | 40774,7 | 41738 |

| элитные квартиры | 7258,26 | 19187,4 | 49456,5 | 50548,3 | 55765,3 |

| Среднее значение цены | 5929,45 | 16497,2 | 39419,6 | 40688,8 | 41224,6 |

|

Рынок вторичного жилья |

|||||

| квартиры среднего качества (типовые) | 4872,65 | 15993,8 | 42022,5 | 48373,2 | 49772,7 |

| квартиры улучшенного качества | 5696,46 | 17520,5 | 45182,1 | 49651 | 52223,4 |

| элитные квартиры | 10990 | 23798,5 | 51736,9 | 53597,4 | 55903,5 |

| Среднее значение цены | 5072,51 | 15897,1 | 42849,5 | 49171 | 51129,1 |

Таблица 2

Средняя рыночная стоимость жилья в ЮФО (ед. измерения рубли)

| Период | 2000 | 2005 | 2008 | 2013 | 2014 |

|

Рынок первичного жилья |

|||||

| квартиры среднего качества (типовые) (S 60 ) | 280799 | 885412 | 2087382 | 2242056 | 2265989 |

| квартиры улучшенного качества (S 90 ) | 555625 | 1606371 | 3639069 | 3669726 | 3756418 |

| элитные квартиры (S 140 ) | 1016156 | 2686243 | 6923914 | 7076769 | 7807140 |

|

Рынок вторичного жилья |

|||||

| квартиры среднего качества (S 60 ) | 292359 | 959630 | 2521350 | 2902394 | 2986362 |

| Квартиры улучшенного качества (S 90 ) | 512681 | 1576841 | 4066385 | 4468586 | 4700110 |

| элитные квартиры (S 140) | 1538595 | 3331788 | 7243160 | 7503638 | 7826488 |

Согласно данным приведённым в таблицах выше, можно заметить, что базисный темп прироста цен на рынке первичного жилья в период с 2000 по 2014 год, составил 595,25% , на вторичное жильё 907,96%. Однако данные показатели являются лишь количественными показателями характеризующими развитие рынка недвижимости, для того чтобы рассмотреть факторы непосредственно влияющие на уровень цен рынка недвижимости стоит рассмотреть качественные показатели.

После анализа «первичных» показателей рынка жилья ЮФО стоит рассмотреть рынок жилой недвижимости как объект банковского финансирования, проанализировав количество кредитных организаций — участников рынка жилищного (ипотечного жилищного) кредитования, действующих на территории ЮФО в период с 2009 по 2014 год включительно.

Количество кредитных организаций — участников рынка жилищного (ипотечного жилищного) кредитования (всего по ЮФО), наглядно продемонстрировано в таблице 3 [2].

Таблица 3

Количество кредитных организаций — участников рынка жилищного (ипотечного жилищного) кредитования (всего по ЮФО)

|

Период |

2009 | 2011 |

2014 |

| Количество действующих кредитных организаций | 56 | 47 | 46 |

| Количество кредитных организаций, предоставляющих жилищные кредиты | 42 | 41 | 39 |

| Количество кредитных организаций, предоставляющих ипотечные жилищные кредиты | 39 | 36 | 36 |

| Количество кредитных организаций, приобретающих права требования по ипотечным жилищным кредитам | 2 | 1 | 4 |

| Количество кредитных организаций, осуществляющих перекредитование ранее выданных в других кредитных организациях ипотечных жилищных кредитов | 1 | 0 | 0 |

| Количество кредитных организаций, привлекающих рефинансирование на вторичном рынке ипотечного кредитования | 16 | 7 | 7 |

Уменьшение количества кредитных организаций объясняется тем, что начиная с 2008 года регулятор (в «лице» ЦБ РФ), проводит курс на ужесточение контроля за деятельностью коммерческих банков [2].

Завершив исследование количественных показателей рынка недвижимости, необходимо перейти к расчёту качественных показатели рынка недвижимости. Не маловажным фактором способствующим исследованию процесса ценообразования на рынке недвижимости, является выяснение математической «сути» данного процесса.

В качестве выборки для расчёта качественных показателей были использованы данные за период с 2000 по 2014 год включительно, таким образом период наблюдения по каждому из анализированных объектов составила 59 единиц (n=59), кроме типовых квартир рынка вторичного жилья по причине отсутствия данных по данному объекту за период 2007 года.

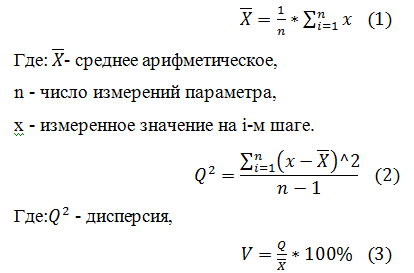

К качественным показателям относится коэффициент вариации, среднее линейное отклонение, дисперсию. Расчёт качественных показателей будет произведён с помощью формул представленных ниже.

Коэффициент вариации будет рассчитан при помощи следующих формул:

Где:V-коэффициент вариации,

Q- среднеквадратическое отклонение,

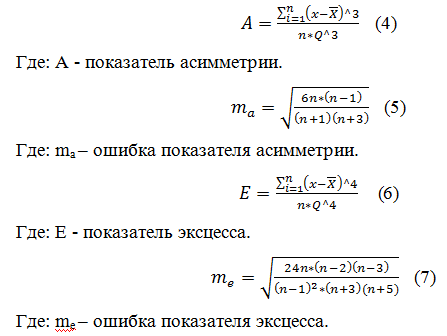

В целях проверки полученных показателей и для выяснения соответствия исследуемых значений закону нормального распределения применяют отношение показателя асимметрии к его ошибке и отношение показателя эксцесса к его ошибке [1,c 16].

Если А < 0 то это означает, что преобладают данные с большими значениями, а если А > 0, то больше данных с меньшими значениями, чем среднеарифметическое.

Если Е < 0 то данные более равномерно распределены по всей области значений, если Е > 0, то данные сконцентрированы около среднеарифметического значения [1, c 108].

Согласно критерию Н.А. Плохинского и Е.И. Пустыльника при отношении А/ma и E/me меньшем или равном трём, одновременно в обоих случаях анализируемая информация подчиняется закону нормального распределения. Поэтому анализ качественных показателей будет произведён исходя из их соответствия полученных показателей к приведённому критерию.

На практике это означает, что случае если ценообразование на рынке недвижимости подчиняется закону нормального распределения величин, колебание цены на данном рынке может быть спрогнозировано с помощью стандартных математических моделей.

В рамках данной научной работы представлено исследование на тему соответствия либо не соответствия процесса ценообразования некоторых объектов рынка жилья закону нормального распределения величин. Для этого в таблицах 4 и 5, был проведён анализ качественных показателей динамики цен на рынке жилой недвижимости ЮФО.

По данным таблицы 4 показатель асимметрии во всех случаях меньше нуля, что позволяет сделать вывод о том, что имеется сдвиг распределения в сторону больших значений относительно среднего арифметического значения исследуемого признака. Величина эксцесса у большинства объектов исследования является положительной. Положительный эксцесс указывает па «плосковершинное» распределение, у которого максимум вероятности выражен не столь ярко, как у нормального распределения [1,c109].

Величина показателей вариации (во всех случаях более 33%) [6], позволяет сделать вывод о том, что выборка не является однородной, из-за высокой динамики роста показателя (цены на рынке жилой недвижимости).

Таблица 4

Качественные показатели динамики цен на рынке жилья ЮФО в разрезе цены за 1 кв.м., единица измерения рубли

|

Показатели |

среднее арифметическое | Средне квадратическое отклонение | показатель вариации (в %) | показатель асимметрии |

показатель эксцесса |

|

| первичный рынок жилья(n=59) | 25777,61 | 13793,74 | 53,51 | -0,17 | 1,26 | |

| типовые кв-ры | 23310,67 | 12672,81 | 54,36 | -0,14 | 1,29 | |

| улучшенные кв-ры | 26128,80 | 13940,42 | 53,35 | -0,16 | 1,27 | |

| элитные кв-ры | 31184,40 | 16918,37 | 54,25 | -0,06 | 1,34 | |

| вторичный рынок жилья(n=59) | 28488,19 | 17561,57 | 61,65 | -0,11 | 1,35 | |

| типовые кв-ры (n=58) | 27 898 | 17229,41 | 62 | -1,39 | 1,61 | |

| улучшенные кв-ры | 29 491 | 17463,85 | 59 | -1,64 | 1,95 | |

| элитные кв-ры | 35 548 | 19287,22 | 54 | -2,22 | 2,87 |

Стоит отметить для всех исследуемых объектов, показатель цены распределяется согласно нормальному закону распределения величин , кроме элитной недвижимости «обращающейся» на рынке вторичного жилья. Ценообразование на элитные квартиры рынка вторичного жилья не подчиняется закону нормального распределения величин, так как показатель эксцесса и асимметрии данного объекта превышает значение .

Для того чтобы подтвердить свою гипотезу о подчинении процесса ценообразования на рынке недвижимости закону нормального распределения нужно рассчитать показатели ошибки асимметрии и эксцесса (в рамках формулы Н.А. Плохинского и Е.И. Пустыльника), результаты вычислений оформлены в виде таблицы 5.

Согласно данным приведённым в таблице 5 можно сделать вывод о том, что цена на рынке недвижимости в целом является нормально распределяемой величиной, в то время как цена на элитные квартиры и улучшенные квартиры вторичного рынка жилья не подчиняется закону нормально распределяемой величины признака (в нашем случае цены).

Таблица 5

Расчёт показателей ошибки асимметрии и эксцесса

|

Показатели |

ошибка показателя асимметрии | ошибка показателя эксцесса | А/ma | E/me |

Соответствие критерию нормального распределения |

||

|

по асимметрии |

по эксцессу |

||||||

| первичный рынок жилья (объём выборки n=59) | 2,33 | 0,58 | -0,07 | 2,16 |

с-ет |

с-ет |

|

| типовые кв-ры | 2,33 | 0,58 | —0,06 | 2,22 | с-ет | с-ет | |

| улучшенные кв-ры | 2,33 | 0,58 | —0,07 | 2,19 | с-ет | с-ет | |

| элитные кв-ры | 2,33 | 0,58 | —0,03 | 2,30 | с-ет | с-ет | |

| вторичный рынок жилья(n=59) | 2,33 | 0,58 | —0,05 | 2,32 | с-ет | с-ет | |

| типовые кв-ры (n=58) | 2,33 | 0,58 | —0,70 | 2,77 | с-ет | с-ет | |

| улучшенные кв-ры | 2,33 | 0,58 | —0,95 | 3,35 | с-ет | не с-ет | |

| элитные кв-ры | 2,33 | 0,58 | —0,60 | 4,93 | с-ет | не с-ет | |

Эффективность финансирования рынка жилой недвижимости со стороны банков ЮФО, можно выявить, проанализировав динамику величины показателей чистых активов крупнейших региональных коммерческих банков[4]. На основе величины показателя чистых активов крупнейших региональных коммерческих банков (далее по тексту работы КБ), была сделана выборка из каждого региона входящего в ЮФО [5].

Таблица 6

Крупнейшие региональные банки ЮФО, по величине чистых активов (ед. измерения тыс.р.)

|

Регион |

Калмыкия | Краснодарский край | Адыгея | Астраханская обл | Волгоградская обл |

Ростовская обл |

|

Название банка |

Национальный Клиринговый Банк | Кубань Кредит | Газтрансбанк | Консервативный Коммерческий Банк | РусЮгбанк |

Центр-инвест |

|

Номер лицензии |

2942 | 2518 | 665 | 1087 | 2093 |

2225 |

| Ноябрь, 2014, тыс.р | 346751 | 51253404 | 3030924 | 5006454 | 8910254 | 86309335 |

| Сентябрь, 2014, тыс.р | 347888 | 54194801 | 2850051 | 4634709 | 8296446 | 84460930 |

| Изменение, тыс.р | -1137 | -2941397 | 180873 | 371745 | 613808 | 1848405 |

| Изменение, % | -0,33 | -5,43 | 6,35 | 8,02 | 7,4 | 2,19 |

Исходя из данных представленных в таблице 6, можно сделать вывод о том, что КБ являющиеся лидерами своих регионов сумели избежать серьёзного уменьшения величины чистых активов, за счёт размещения привлечённых средств в активах рынка недвижимости.

Коэффициент ипотечной задолженности — англ. Loan-To-Value Ratio (LTV), один из коэффициентов оценки кредитного риска, который исследуют финансовые учреждения и другие кредиторы прежде, чем одобрить ипотеку, данный коэффициент не должен превышать 75%. Коэффициент ипотечной задолженности рассчитывается следующим образом:

Где: loan-to-value ratio (LTV) – коэффициент ипотечной задолженности;

Mortgage Amount – сумма ипотеки;

Appraised Value of the Property – оценочная стоимость имущества.

Колебания коэффициента ипотечной задолженности оказывает прямое воздействие на уровень цен на рынке недвижимости, так как увеличение коэффициента ипотечной задолженности, приводит к увеличению уровня цен на рынке жилья. Т.е. уровень цен на рынке жилья имеет прямую зависимость от величины коэффициента ипотечной задолженности.

Таблица 7

Расчёт показателя LTV различных объектов жилья первичного рынка ЮФО

|

|

Ипотечные жилищные кредиты |

LTV (в%) |

|||||||

|

Наименование территории |

Количество, единиц | объем, млн. руб. | Средневзвешенный срок кредитования, месяцев | Средневзвешенная ставка, % | сумма ипотечного кредита (в руб.) | типовые квартиры |

улучшенного качества |

элитные квартиры | |

|

01.11.2014 |

|||||||||

| южный федеральный округ | 63 732 | 99 532 | 184,5 | 12,48 | 1561727 | 80 | 45,15 | 27,4 | |

|

01.11.2013 |

|||||||||

| южный федеральный округ | 46800 | 68632 | 185,5 | 12,6 | 1466496 | 74 | 42 | 26,4 | |

|

01.11.2012 |

|||||||||

| южный федеральный округ | 35474 | 49230 | 188,5 | 12,1 | 1387777 | 70,2 | 42,2 | 22,2 | |

|

01.11.2011 |

|||||||||

| южный федеральный округ | 26836 | 34091 | 197 | 12,1 | 1270346 | 68,6 | 41,51 | 19,59 | |

Рынок жилья ЮФО характеризуется высокой величиной показателя вариации, что говорит о высоком уровне колебаний признака (цены за 1 кв. метр) от его средне арифметического значения. Наиболее высокий уровень показателя вариации наблюдается на вторичном рынке жилья, особенно у типовых квартир. За период с 2000 по 2014 год рынок жилья в ЮФО, развивается поступательными темпами даже в периоды спада экономической активности в мире. Анализ качественных показателей динамики цен на рынке жилья показал, что вариационный ряд всех объектов исследования опосредуется резкими колебаниями от средне арифметического значения признака. Такая ситуация на рынке жилья связана в первую очередь с тем, что рост цен на объекты жилой недвижимости был «подстёгнут» ростом экономики России вплоть до начала 2008 года, дальнейший рост цен на объекты жилой недвижимости был связан с увеличением спроса населения на такой ликвидный актив как недвижимость.

В целом рынок недвижимости ЮФО стабильно финансируется за счёт денежных средств привлекаемых коммерческими банками региона. Хорошо налаженная сеть финансово кредитных отношений, не только обеспечивает полный цикл производства и продажи объектов на первичном рынке недвижимости, но и способствует устойчивому развитию экономического макроклимата ЮФО, что приобретает особую актуальность в связи с уменьшением доли прямых иностранных инвестиций в финансировании рынка недвижимости.

Список литературы:

- Плохинский Н.А., Биометрия: Учебник /. — 2-е изд. — М.: Изд-во МГУ, 1970. — 367 с.

- Официальный сайт Центрального Банка РФ в сети Интернет. – URL: https://www.cbr.ru/

- Официальный сайт Федеральной службы государственной статистики в сети Интернет. – URL: https://www.gks.ruв

- Информационный портал РИА Рейтинг. Режим доступа: https://riarating.ru

- Профессиональный портал банковского менеджмента. Режим доступа: https://banknt.ru

- Информационный портал финансового анализа и инвестиционной деятельности. Режим доступа: https://investment-analysis.ru.[schema type=»book» name=»ВЛИЯНИЕ РЕГИОНАЛЬНЫХ БАНКОВ НА ДИНАМИКУ ЦЕН ЛОКАЛЬНЫХ РЫНКОВ ЖИЛЬЯ (НА ПРИМЕРЕ ПЕРВИЧНОГО И ВТОРИЧНОГО РЫНКА ЖИЛЬЯ ЮФО)» author=»Скородинский Георгий Павлович» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-05-30″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_ 30.01.2015_01(10)» ebook=»yes» ]