Банки являются важными игроками в финансовых системах, особенно континентального (европейского) типа, к числу которых относится и современная российская финансовая система. В отличие от англосаксонского (американского) типа, для которого характерно превалирование фондового рынка, при европейской финансовой системе ключевую роль в перераспределении финансовых ресурсов играет банковский сектор, поэтому финансовая устойчивость банковского сектора во многом определяет экономику в стране в целом, ее

Деятельность коммерческих банков носит двойственный характер. С одной стороны, банки, являясь коммерческими организациями, ориентированы на извлечение прибыли от банковских продуктов и услуг (кредитование, расчетно-кассовое обслуживание, консультационное обслуживание, доверительное управление портфелями ценных бумаг клиентов), с другой стороны, их деятельность имеет важное макроэкономическое значение, так как предполагает обеспечение стабильности денежного оборота в стране, своевременность расчетов, сохранности средств клиентов, способность успешно противостоять кризисным явлениям.

Банк получает доходы в процессе совершения операций с финансовыми ресурсами субъектов власти, хозяйствующих субъектов и хозяйствующих субъектов и домохозяйств. Финансовые ресурсы также используются банками для операций на финансовом рынке. Банки выступают посредниками в процессе распределения и перераспределения финансовых ресурсов на микро и макроуровнях. Выполняя роль посредника в перераспределении ресурсов, совершая финансовые операции банк, берет на себя риски клиентов. На банки помимо рисков от их собственной деятельности ложатся риски обслуживаемых ими хозяйствующих субъектов. Поскольку в банках хранятся денежные средства государства, хозяйствующих субъектов, сбережения домохозяйств, кризис в банковском секторе может привести к негативным последствиям в экономике в целом, вплоть до остановки производства и социальных взрывов. Кроме того, экономическое поведение банков влияет на эффективность передачи импульсов денежно-кредитной политики реальному сектору экономики.

Денежно-кредитная политика государства оказывает влияние на экономическую обстановку в стране, изменяя условия деятельности экономических агентов, привлекательность совершения тех или иных финансовых операций на рынках, что, в свою очередь, подталкивает фирмы и домашние хозяйства на смену экономического поведения. Таким образом, с точки зрения денежно-кредитной политики, понимание роли банков в механизме денежно-кредитной политики является очень важным.

Каналы, по которым денежно-кредитная политика оказывает влияние на экономические параметры, называется механизмом денежно-кредитной трансмиссией.

Понятие трансмиссионного механизма было введено еще Дж. Кейнсом при описании влияния денежного предложения на экономическую активность. В результате постепенного перехода от денежного таргедирования к таргедированию инфляции, денежно-кредитную трансмиссию стали трактовать как механизм, через который инструменты регулятора оказывают влияние на экономическую ситуацию в целом и инфляцию в частности.

В экономической литературе нет единого мнения по поводу состава каналов, через которые импульсы денежно-кредитной политики передаются реальному сектору экономики. Перечень основных каналов приведен в таблице 1.

Таблица 1

Основные каналы денежно-кредитной трансмиссии.

| Канал трансмиссии |

Характеристика механизма воздействия |

| Процентный канал (канал процентной ставки) | 1) В основе зависимость поведения хозяйствующих субъектов, населения от изменения процентных ставок (изменение реальных процентных ставок ведет к изменению инвестиционного и потребительского спроса)

2) От процентных ставок зависит стоимость кредитных и капитальных ресурсов (следовательно, объем производства и занятость). 3) Два варианта трансмиссии: — КАНАЛ ЗАМЕЩЕНИЯ Рост ставки снижает стимулы хозяйствующих субъектов, населения расходовать свои средства в текущий период времени. Расходы переносятся на более поздний период. Как следствие, сокращается внутреннее кредитование, номинальные денежные остатки и реальный совокупный спрос. — КАНАЛ ДОХОДА И ПОТОКА НАЛИЧНЫХ ПОСТУПЛЕНИЙ Изменение процентной ставки оказывает влияние на доходы экономических агентов. Рост ставки перераспределяет доходы и, соответственно, покупательную способность от заёмщиков к сберегателям. В связи с тем, что накопители менее склонны тратить сбережения, чем заёмщики, то совокупные расходы снижаются. |

| Канал валютного курса | 1) Отражает влияние денежно-кредитной и валютной политики (непосредственное изменение курса или изменение процентных ставок) на совокупный спрос и производство через изменение курса национальной валюты

2) Показывает чувствительность внутренних цен к изменениям валютного курса (так как величина курса определяет конкурентоспособность отечественных товаров на внутреннем и внешнем рынках, оказывает влияние на стоимость заемных ресурсов в инвалюте и уровень долговой нагрузки, влияет на издержки на импортные товары и комплектующие). |

| Кредитный канал | Два варианта трансмиссии:

— ШИРОКИЙ КРЕДИТНЫЙ КАНАЛ (балансовый канал) (изменение процентных ставок на рынке приводит к изменению стоимости активов фирм, которые могут служить обеспечением при привлечении кредитных ресурсов, что меняет, в свою очередь степень доступности кредитования и его стоимость) — УЗКИЙ КРЕДИТНЫЙ КАНАЛ (канал издержек привлечения капитала) (регулятор, изменяя уровень ликвидности коммерческих банков, и тем самым сокращает объёмы банковского кредитования) |

| Канал стоимости активов (канал благосостояния) | Действие основано на хозяйствующих субъектов, население за счет изменения величины их накопленного богатства (изменение процентных ставок влияет на ценность активов, в которых размещаются сбережения ее рост ведет к снижению благосостояния и падению потребления). |

| Канал инфляционных ожиданий | Хозяйствующие субъекты, население принимают свои текущие экономические решения с учетом инфляционных ожиданий. |

Как правило, в качестве ключевых каналов механизма денежно-кредитной трансмиссии рассматривают канал процентной ставки и кредитный канал.

В первую очередь, регулятор может оказывать влияние на выпуск через канал процентной ставки. Действие процентного канала основывается на зависимости поведения экономических агентов от изменения процентных ставок. Изменение реальных процентных ставок с подачи регулятора ведет к изменению инвестиционного и потребительского спроса. От процентных ставок зависит стоимость кредитных и капитальных ресурсов, следовательно, объем производства и занятость. Вследствие относительно значительной доли банковских кредитов и депозитов в общих финансовых активах и обязательствах, в странах с четко разграниченным функционированием банков и рынков капитала, изменение процентной ставки по кредитам является важным элементом канала процентной ставки.

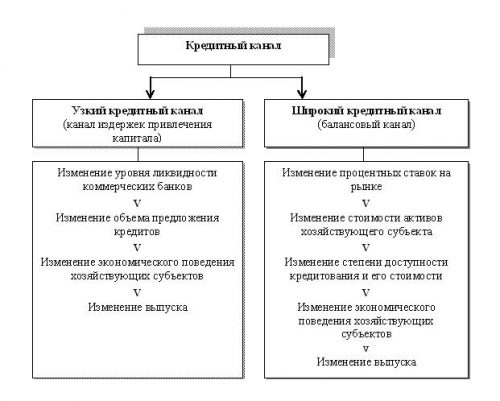

Регулятор воздействует не только на рыночные процентные ставки, но и на объем и стоимость кредита. Выделяют широкий и узкий кредитные каналы. (Рис.1)

Действие широкого кредитного канала, обусловлено тем, что изменение процентных ставок на рынке приводит к изменению стоимости активов фирм. Для финансирования своей текущей деятельности предприятия привлекают краткосрочные кредиты. Изменение процентных ставок на финансовом рынке приводит к изменению денежных потоков предприятия в результате изменения стоимости заемных средств. Изменение процентных ставок также приводит к изменению стоимости активов, которыми располагает хозяйствующий субъект. Снижение стоимости активов фирмы меняет степень доступности для нее кредитования и его стоимость за счет роста размера премии за внешнее финансирование, которую приходится уплачивать предприятиям реального сектора в дополнение к исходной процентной ставке. Это приводит к снижению объемов банковского кредитования и инвестирования и отрицательно сказывается на финансовом состоянии заемщика. Данный эффект определяют как «эффект финансового акселератора». Чем хуже благосостояние и кредитоспособность заемщика, тем выше стоимость кредита и ниже его доступность. Поскольку замена внутреннего кредитования внешним для фирм и домохозяйств проблематична, столкнувшись с ограничениями по заимствованиям, они вынуждены менять свои производственные и потребительские решения.

Рис. 1. Кредитный канал

Узкий канал кредитования иногда называют каналом издержек привлечения капитала. Его суть заключается в том, что регулятор, изменяя уровень ликвидности коммерческих банков, и тем самым влияя на способность банков выдавать кредиты, сокращает объёмы банковского кредитования. При ограниченных собственных инвестиционных источниках предприятий роль банковского капитала является существенной.

Одними из первых объясняя работу узкого канала банковского кредитования, Б. Бернанке и А. Блиндер (1988) предложили модель, в которой банкам были доступны два варианта размещения свободных пассивов: кредитование предприятий и приобретение государственных облигаций. Учитывая различия в кредитоспособности государства и предприятий, объемах принимаемых рисков, процентные ставки по указанным инструментам различны. При этом предполагается обратная связь обеих ставок с совокупным доходом, рост любой из них ведет к снижению инвестиционного спроса. У регулятора в данной ситуации есть два канала влияния на реальный сектор экономики. С одной стороны, центральный банк, совершая операции на открытом рынке, влияя на номинальную процентную ставку. С другой, если регулятор изменяет объемы рефинансирования кредитных облигаций, за счет изменения предложения кредитов, меняется ставка по кредитам, что приводит к изменению дохода. Авторы пришли к выводу, что кредитный канал может оказывать существенное влияние на возможности денежно-кредитной политики. У регулятора есть возможность воздействовать на экономическую среду по средствам кредитного канала, когда процентный канал не действует. При этом эффективность узкого канала кредитования связана с тем, что разные источники внешнего финансирования не являются для заемщика равноценными, их стоимость и доступность различны. Так, например, предприятия малого и среднего бизнеса проявляют повышенную зависимость от банковского кредитования, поскольку иные источники внешнего финансирования им недоступны по причине их дороговизны.

Из-за относительно значительной доли банковских кредитов и депозитов в общих финансовых активах и обязательств в финансовых системах континентального типа, передача банковской процентной ставки является основным элементом канала процентной ставки. При этом передача банковской процентной ставки зависит от таких факторов как степень конкуренции среди банков и развития финансового рынка, характеристики банковского сектора и формирующих его коммерческих банков (степень конкуренции среди банков, доля проникновения иностранного капитала, структура активов банков), а также состояния их заемщиков.

Исследования американских экономистов А. Кешип и Д. Стейн (1993, 2000) показали, что условиями работоспособности кредитного канала является зависимость предложения кредитов банков от их таких характеристик как уровень капитала и ликвидность, а также неспособности отдельных хозяйствующих субъектов найти альтернативу банковским кредитам. При этом, чем большими объемами ликвидности обладают банки, тем больше у них возможности поддерживать объемы кредитования в период сжатия денежно-кредитной политики. Данные выводы подтвердились результатами исследований экономистов Н.Читорелли и Л.Голдберга, Я.Алтунбаса, Л.Гамбакорта и др.

Степень проникновения иностранных банков на внутренний рынок страны, существенность доли иностранного капитала в банковском секторе влияют на эффективность кредитного канала. Влияние уровня интеграции национальной банковской системы в мировую на работоспособность кредитного канала проанализировали Н.Читорелли и Л.Голдберг (2008). В своем исследовании авторы сделали вывод, что, чем больше доля иностранных кредитных организаций на рынке банковского кредитования, тем ниже зависимость коммерческих банков от объемов и стоимости рефинансирования центрального банка на территории отдельно взятого государства. Изучив квартальные балансы американских банков за период с 1980 – 2005 гг., авторы нашли подтверждение тому, что крупнейшие банки, которые развивали свою деятельность на территории нескольких стран, не подвержены действию денежно-кредитной политики в отдельно взятой стране. В то время как те банки, чья деятельность была сконцентрирована в основном на территории США, оказались восприимчивы к действиям ФРС. Связано это с тем, что у иностранных банков всегда есть возможность привлечения средств у своих головных организаций.

В последние десятилетие в результате роста секьюритизации активов, финансовых инноваций (структурированные кредитные продукты) имеет место преобразование традиционной бизнес-модели банка, которая ранее предусматривала четкое разграничение между функционированием банков и рынков капитала. В результате политика банков и стоимость их кредитов все более определяются тем, насколько кредиты могут быть хеджированы и реализованы на рынке, и кредитование стало более чувствительным к изменениям в базируемых ценах рынка кредитного риска (таких как спреды кредитных дефолтных свопов и вторичные цены на кредит). Секьюритизация, как альтернативный способ наращивания ликвидности, преобразовала финансовую систему, ориентировав ее на рынок, привела к более широкому рассредоточению рисков по системе, при этом давая возможность банкам убрать значительную часть кредитного риска с баланса.

Финансовые инновации меняют банковскую систему, в которой ранее основу финансовых источников составляли депозиты, что отражается на роли банков в передаче денежно-кредитной политики. Так, относительно канала процентной ставки можно ожидать, что увеличивающаяся степень рыночного ценообразования банковских кредитов сделала банковские процентные ставки более чувствительными к изменениям в ставках денежно-кредитной политики через эффект последнего на рыночные процентные ставки.

Развитие рынка секьюритизации активов может ослабить зависимость канала кредитного канала. Основаниями для такого предположения являются исследовательские работы Я.Алтунбаса и др. Исследуя влияние секьюритзации на механизм денежно-кредитной трансмиссии на основе данных за 1999-2005 гг., Я.Алтунбас, Л.Гамбакорта и др. (2007) пришли к заключению, что появление возможности секьюритизации снизило эффективность канала банковского кредитования, поскольку секьюритизация является альтернативным способом перенос кредитных рисков на финансовых посредников и наращивания ликвидности.

Появление структурированных кредитных продуктов коммерческих банков расширяет диапазон инструментов для оценки кредитоспособности заемщиков, что в свою очередь, может привести к сжатию внешней финансовой премии за риск, а, соответственно, сократить эффективность широкого кредитного канала. Финансовая инновация параллельно с изменениями капитальной нормативно-правовой базы (Базель II, III), увеличили значимость ценообразования и управления риском для поведения банков и других финансовых посредников, что сказывается на эффективности денежно-кредитной политики.

В исследование С.Чиккети (1999) институциональные особенности экономической среды, особенности нормативной базы, регулирующей правоотношения, в том числе в банковском секторе, обозначены как фактор, влияющий на работоспособность канала кредитования. В частности установлено, что в тех странах, где права кредиторов и акционеров лучше защищены, работоспособность канала банковского кредитования ниже, поскольку премия за риск в этом случае мало зависит от действий центрального банка. Так, на работоспособность канала банковского кредитования в долгосрочной перспективе оказывают влияние изменения в законодательстве, в результате которых трансформируется структура финансовых рынков.

С.Кауфманн и М.Вальдерамма (2008) делают предположение, что, если между фирмами и финансирующими их банками складываются доверительные отношения, то в период сжатия денежно-кредитной политики банки могут продолжить кредитовать клиентов, тогда, соответственно, канал банковского кредитования работать не будет. Таким образом, эффективность кредитного канала также может зависеть и от ряда других факторов. В работах Б.Бернанке, М.Гетлера и С.Гилкриста (1998) показано, что влияние денежно-кредитной политики на выпуск в условиях неравного доступа к кредитованию сильнее по сравнению с ситуацией равного доступа. Учитывая, что малым предприятиям заемные средства менее доступны, можно сделать предположение, что чем ниже доля малого предпринимательства в ВВП, тем менее работоспособным должен будет балансовый канал.

Таким образом, действие кредитного канала связано с тем, что регулятор влияет, как на предложение кредитов, так и на спрос предприятий на кредиты. Существование и эффективность кредитного канала зависит, с одной стороны, от того насколько легко банки могут заменить депозиты другими источниками финансирования, и от возможностей потенциальных заемщиков банка найти альтернативные банковскому финансированию источники ресурсов, с другой. Малые и средние предприятия и домашние хозяйства трудности в нахождении альтернативы банковским кредитам, и, следовательно, в основном в основном зависят от доступности банковского кредита, готовности банка финансировать их инвестиции и операции потребления.

Структурные изменения к финансовой среде в последние годы, такие как множество инноваций кредитного рынка, применение более чувствительных к риску систем показателей учета и нормативно-правовых баз, и появления небанковских инвесторов кредитного рынка, изменили природу банковского дела и роль банков в передаче денежно-кредитной политики к реальному сектору экономики. В свете этих событий банковское дело, возможно, стало более гибким, но также и более чувствительным к риску. Увеличивающиеся международные связи между банковским сектором и финансовым рынком усложнили механизм передачи денежно-кредитной политики. Напряженность кредитного рынка, которая стала проявляться перед глобальным финансовым кризисом, показала важность взаимодополнения денежно-кредитной политики и банковского надзора с целью обеспечения финансовой стабильности, контроля кредитного рынка, обеспечение его прозрачности. Рост чувствительности к корректировкам рыночной цены финансового посредничества делает его более подверженным резким сбоям и потенциально создает значительные нелинейные эффекты в передаче денежно-кредитной политики. В условиях преобразования традиционной бизнес-модели банка необходимо учитывать важность контролирующих индикаторов кредитного рынка и необходимость ужесточения денежного и кредитного анализа регуляторами.

Литература

- Altunbas Y., Gambacorta L., Marques D. Securitization and the Bank Lending Channel // European Central Bank Working Paper. December 2007. № 838

- Bernanke B., Blinder A. Credit, Money and Aggregate demand // National Bureau of Economic Research Working Paper. March 1988. № 2534.

- Bernanke B., Gertler M., Gilchrist S. The financial Accelerator in a Quantitative Business Cycle Framework // National Bureau of Economic Research Working Paper. March 1998. № 6455.

- Cecchetti S.G. Legal Structure, Financial Structure and The monetary Policy Transmission mechanism // National Bureau of Economic Research Working Paper. June 1999. № 7151

- Cetorelli N., Goldberg L.S. Banking Globalization, Monetary Transmission, and the Lending Channel // Deutsche Bundesbank Discussion Paper Series 1: Economic Studies. June 2008.№ 21

- Gambacorta L., Marques-Ibanez D. The bank lending channel: Lessons from the crisis // Bank of International Settlements Working Papers. № 345

- Juurikkala T., Karas A., Solanko L. The role of banks in monetary police transmission: Empirical evidence from Russia // BOFIT discussion paper 8/2009.

- Kashyap А.K., Stein J.C. Monetary Policy and Bank Lending // National Bureau of Economic Research Working Paper. April 1993. №4317

- Kashyap А.K., Stein J.C. What Do a Million Observations on Banks Say about the Transmission of Monetary Policy //Tne American Economic Review. 2000. Vol. 90. № 3.

- Kaufmann S., Valderrama M.T. Bank Lending in Germany and UK: are there differences between a bank-based and a market-based country? // International Journal of Finance & Economics. Vol. 13. Issue 3. – 2008.

- Kaufmann S., Scharler J. Financial Systems and the Cost Channel Transmission of Monetary Policy Shocks // March 2007[schema type=»book» name=»РОЛЬ БАНКОВ В МЕХАНИЗМЕ ДЕНЕЖНО-КРЕДИТНОЙ ТРАНМИССИИ» description=»Банки являются важными игроками в финансовых системах, особенно континентального (европейского) типа, к числу которых относится и современная российская финансовая система. При данном типе финансовой системы ключевую роль в перераспределении финансовых ресурсов играет банковский сектор. Учитывая важное макроэкономическое значение деятельности коммерческих банков как контрагентов в перераспределении финансовых ресурсов, для повышения эффективности проводимой государством, в лице регулятора, денежно-кредитной политики, понимание роли банков в механизме денежно-кредитной трансмиссии является очень важным. В данной статье рассматриваются те каналы, через которые банки могут играть роль в механизме денежно-кредитной трансмиссии, значимые изменения последних лет в банковской деятельности вследствие финансовых инноваций, изменений в регулирующих положениях и процесса финансовой интеграции, а также их потенциальное влияние на роль банков в механизме передачи.» author=»Лопатина Ольга Алексеевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-06-23″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_ 30.12.2014_12(09)» ebook=»yes» ]