Инвестиционная привлекательность компании является элементом инвестиционной привлекательности региона, которая, в свою очередь, непосредственно влияет на инвестиционную привлекательность государства и участвует в формировании инвестиционного климата страны. Проблеме разработки методики оценки инвестиционной привлекательности компании посвящены работы И. Бланка, А. Шеремета, Р. Сайфулина, и др. авторов [1], [2], [3], [4], [5], [6], [7], [8], [9], [10]. Результатом чего стало появление множества разнообразных методов оценки. Целью подавляющего большинства публикаций является разработка универсальной методики оценки инвестиционной привлекательности компании, что не всегда является приемлемым для конкретных компаний различных отраслей экономики [9, с. 93].

Существуют разные трактовки категории «инвестиционная привлекательность», они довольно разнонаправленные, где каждый автор вкладывает свое субъективное мнение в определение сущности инвестиционной привлекательности субъекта экономики.

При всем многообразии подходов к определению сущности понятия инвестиционной привлекательности компании необходимый аспект ее изучения – выявление факторов и показателей, которые являются индикаторами данной экономической величины для промышленной компании.

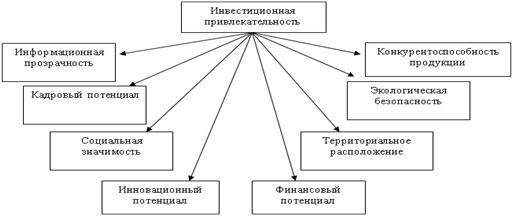

Инвестировать в эффективно функционирующие компании, расположенные в перспективном регионе и в развивающейся отрасли, менее рискованно, следовательно, эти компании характеризуются более высокой инвестиционной привлекательностью, чем компании с такими же финансовыми показателями, но расположенные в депрессионном регионе и в стагнирующей отрасли. На рисунке 1 представлена концептуальная модель оценки инвестиционной привлекательности компании [10, с. 164 ].

Рисунок 1. Концептуальная модель оценки инвестиционной привлекательности компании

Чаще всего региональные и отраслевые факторы, оцениваются инвесторами с использованием рейтингов инвестиционной привлекательности отраслей и регионов, разрабатываемых рейтинговыми агентствами, в Российской Федерации — это «Эксперт РА», «Финам», «АК&М». Выделяют отраслевые факторы такие как, доходность в отрасли, конкурентоспособность отрасли, перспективность развития, стадия развития, государственная поддержка, отраслевые риски.

Рейтинговые агентства разрабатывают свои методики, включающие определенный набор факторов и критериев их оценки. Следовательно, инвестор, не должен в полной мере полагаться на результаты такой оценки, окончательное решение принимается с учетом внутренних факторов деятельности конкретной компании и целей самого инвестора.

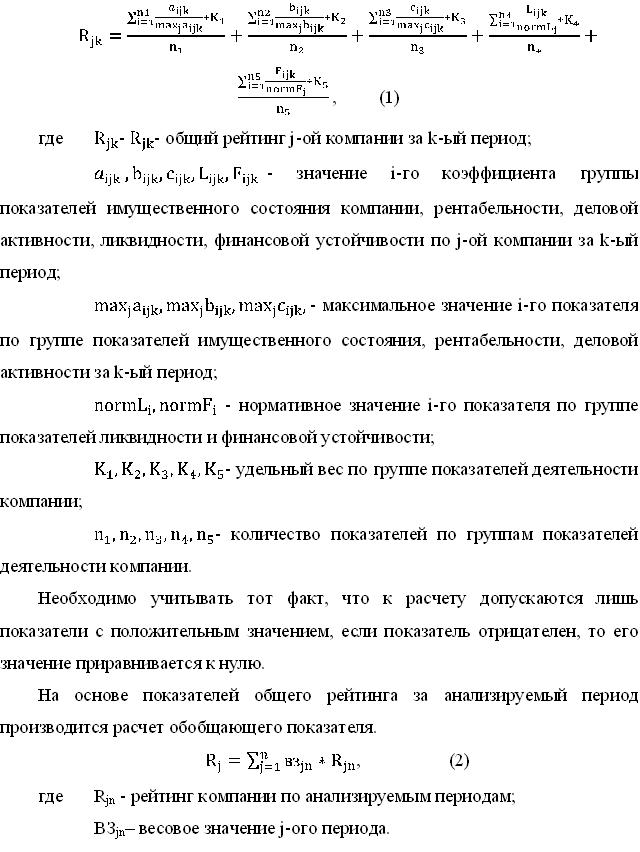

Предложенная в нашем исследовании многофакторная модель оценки инвестиционной привлекательности промышленной компании учитывает широкий спектр внутренних факторов, представленный на рисунке 2.

Рисунок 2. Многофакторная модель оценки инвестиционной привлекательности промышленной компании

По мнению многих авторов разрабатывая модель оценки инвестиционной привлекательности, необходимо особое влияние уделить фактору «финансовый потенциал». Именно финансовое состояние рассматривается в качестве центрального звена факторов, формирующих инвестиционную привлекательность компании.

Для оценки фактора «финансовый потенциал» был использован метод обобщающих групповых коэффициентов, с внесением корректировок. Корректировки заключаются в дополнении показателей имущественного состояния компании, которые этот метод ранее не учитывал. Включение показателей имущественного состояния является необходимым для оценки инвестиционной привлекательности промышленных компаний, обладающих, как правило, значительной долей внеоборотных активов. Состав, структура и эффективность использования основных фондов компании оказывает существенное влияние на ее финансовый потенциал.

На основе методики разработанной автором Н.В. Цопа [9, с. 98], была выведена следующая формула, представляющая расчет общего рейтинга инвестиционной привлекательности по фактору «финансовый потенциал»:

Логика исследования такова, что последнему анализируемому периоду присваивается больший вес значимости (ВЗ). Например, если период анализа равен трем годам, то для периода n ВЗ = 0,5, для периода (n-1) ВЗ=0,3, для периода (n-2) ВЗ=0,2.

Далее необходимо определить диапазон R:

R = от 0 до 0,45 компания не является привлекательной для инвестиций;

R = от 0,46 до 0,71 компания обладает низкой инвестиционной привлекательностью;

R= от 0,72 до 0,99 компания обладает средней инвестиционной привлекательностью;

R= от 1,00 и выше компания обладает высокой инвестиционной привлекательностью.

Следует отметить, что инвестиционная привлекательность как экономическая величина отличается большой разнородностью определяющих ее показателей, и это накладывает ограничения на возможность ее сравнения и анализа по разным объектам, поэтому составим рейтинговую таблицу 1.

Таблица 1

Рейтинговая таблица оценки инвестиционной привлекательности промышленной компании

|

Фактор |

ВЗ |

Рейтинг и условия его присвоения |

|||

|

А |

B | C | D | ||

| 10 | 7 | 3 | 0 | ||

| 1 Финансовый потенциал | 0,4 | R= от 1,00 и выше | = от 0,72 до 0,99 | R = от 0,46 до 0,71 | R = от 0 до 0,45 |

| Рыночные позиции (динамика выручки) | 0,15 | Темп изменения выручки выше среднего значения по отрасли | Темп изменения выручки ниже среднего значения по отрасли | Темп изменения выручки не стабилен | Темп изменения выручки отрицательный. |

| 2 Конкурентоспо-собность продукции | 0,09 | Высокая

(8-10) |

Средняя

(5-7,9) |

Низкая

(3-4,9) |

Отсутствует

(0-2,9) |

| 3 Инновационный потенциал | 0,08 | Компания осуществляет инновационные разработки, ежемесячно, с нарастанием затрат. | Наличие инновационных разработок | У компании присутствуют редкие или разовые расходы на НИОКР, | У компании отсутствуют расходы на НИОКР |

| 4 Кадровый потенциал | 0,07 | Коллектив с высокой квалификацией, с опытом работы, постоянно обучающийся | Уровень образования выше среднего.

Курсы -редки |

Курсы повышения квалификации не проходят, уровень образования средний, | Уровень образования коллектива низкий, мотивация отсутствует, |

| 5 Информационная прозрачность | 0,06 | Высокая

(8-10) |

Средняя

(5-7,9) |

Низкая

(3-4,9) |

Отсутствует

(0-2,9) |

| 6 Территориальное расположение | 0,05 | Высокое значение | Выше среднего | Среднее значение | Низкое значение

|

| 7 Экологическая безопасность | 0,05 | Высокое значение

(8-10) |

Выше среднего

(5-7,9) |

Среднее значение

(3-4,9) |

Низкое значение

(0-2,9) |

| 8 Социальная значимость | 0,05 | Высокое значение

(8-10) |

Значение выше среднего

(5-7,9) |

Среднее значение

(3-4,9) |

Низкое значение (0-2,9) |

| Инвестиционная привлекательность | Высокий уровень

А (8-10) |

Уровень выше среднего

В(5-7,9) |

Средний уровень

С(3-4,9) |

Низкий уровень

D(0-2,9) |

|

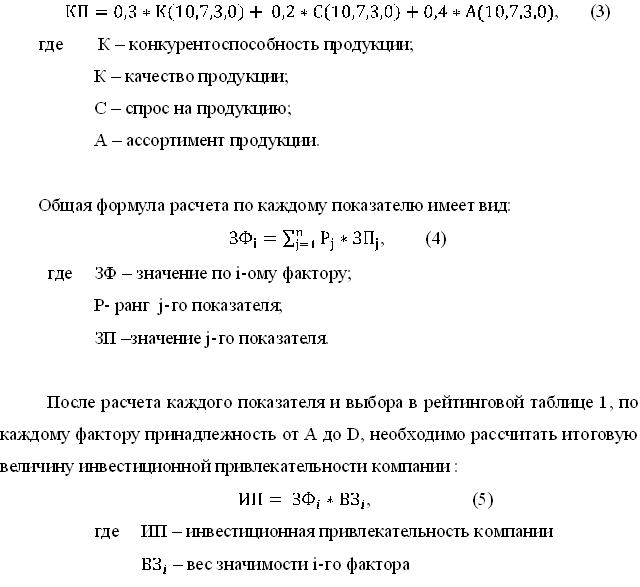

Для оценки таких факторов как, рыночная позиция, кадровый потенциал, инновационный потенциал, территориальное расположение необходимо обратить внимание на таблицу 1, и выбрать соответствующие оцениваемой компании значения.

Для того что бы оценить последующие показатели оценки инвестиционной привлекательности компании, обратимся к таблице 2.

Таблица 2

Определение значений факторов влияющих на инвестиционную привлекательность компании

|

Ранг |

Наименование показателя |

Значения показателя |

|

Конкурентоспособность продукции |

||

| 0,4 | Ассортимент продукции (А) | «10» — большой,«7» — средний, «3» — маленький, 0 – узкий (один продукт) |

| 0,3 | Качество продукции (К) | «10» — высокое, «7» — выше среднего «3»среднее, «0» — низкое; |

| 0,2 | Спрос на продукцию (С) | «10» — высокий, «7» — выше среднего «3» — среднее, «0» — низкий. |

|

Информационная прозрачность |

||

| 0,5 | Информация, раскрываемая в отчетности | «10» -вся, учитывая финансовую и не финансовую отчетность, «7» — информация раскрыта не полностью, наличие несущественные ошибки, «3» -раскрыты лишь некоторые показатели деятельности, 0 информация отсутствует |

| 0,5 | Репутация бренда | «10» — положительная, «7» — нейтральная, «0» — отрицательная. |

|

Экологическая безопасность |

||

| 0,5 | Степень экологичности производственного процесса | «10» — высокая, «7» — средняя, «3» — низкая; 0 – не экологичный |

| 0,3 | Степень экологичности продукции | «10» — высокая, «7» — средняя, «3» — низкая; 0 – не экологичная |

| 0,2 | Наличие программы по защите окружающей среды | «10» — присутствует, «0» — отсутствует. |

|

Социальная значимость |

||

| 0,2 | Развитость социальной инфраструктуры | «10» — высокая, «7» — средняя, «3» — низкая, «0» — не развита |

| 0,4 | Условия труда рабочего персонала | «10» — благоприятные «7» — средние , «3» — ниже нормы, «0» — не благоприятные; |

| 0,3 | Уровень оплаты труда рабочего персонала | «10» — высокий, «7»-выше среднего «3» — средний, «0» — низкий; |

Для того что бы определить кадровый потенциал, необходимо произвести сбор данных о образовании персонала, уровне квалификации, текучести кадров, опыте работы по специальности рабочего и административно-управленческого персонала. При определении динамики выручки, необходимо произвести расчет за 5 и более лет.

Таким образом, факторы, при помощи которых можно оценить составляющие элементы понятия «инвестиционная привлекательность» можно представить следующим образом:

Преимуществом представленной модели оценки инвестиционной привлекательности промышленной компании является ее адаптируемость к целевым установкам конкретного инвестора (пользователя), варьируемость факторов, возможность встраивания в системы более сложного порядка.

Список литературы:

- Булгакова Л.Н. Методы оценки инвестиционной привлекательности предприятий и регионов // Финансы и кредит. 2004. — №5

- Власова М.А. Анализ подходов к оценке инвестиционной привлекательности отраслей промышленности// Экономический анализ: теория и практика. 2005. — № 20

- Кесян Г.В. Проблемы инвестиционной деятельности // Вестник Адыгейского государственного университета. Экономика № 1 / 2011

- Кузнецов А.Л. Факторы инвестиционной привлекательности региона и отрасли как элементы инвестиционной привлекательности предприятия // Социально-экономическое управление: Теория и практика. Ижевск, 2004.

- Савушкина О.В. Методические аспекты анализа инвестиционной привлекательности сфер экономики региона // Социально-экономические явления и процессы. 2013. — №1.

- Салова Л.В. Управление факторами инвестиционной привлекательности компании / Л.В. Салова, К.Н. Дегтеренко // Российское предпринимательство, 2013. — №1 (223). – С. 110-114

- Толмачев В.А. Исследование инвестиционной привлекательности предприятий // Аудит и финансовый анализ. 2004. — № 2

- Чараева М.В. К вопросу о выборе методики оцнки инвстиционной привлекательности предприятия / М.В. Чараева // Финансы и кредит, 2012. — № 14 – С. 34-40.

- Цопа Н.В. Методы оценки инвестиционной привлекательности производственных предприятий: преимущества, недостатки, особенности применения в современных условиях / Н.В. Цопа // Научный вестник: Финансы, банки, инвестиции, 2011. — №3 – С. 95-98.

- Яруллина Г.Р. Концептуальные основы оценки инвестиционной привлекательности предприятия / Г.Р. Яруллина // Экономические науки, 2009. – №9 – С. 165-169.[schema type=»book» name=»РАЗВИТИЕ МЕТОДИКИ ОЦЕНКИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРОМЫШЛЕННОЙ КОМПАНИИ» description=»В статье рассматривается методика оценки инвестиционной привлекательности промышленной компании, учитывающая специфику ее деятельности. Модель оценки включает восемь факторов, определяющих инвестиционную привлекательность промышленной компании. » author=»Болодурина Марина Павловна, Скобелева Елена Викторовна, Нюникова Виктория Сергеевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-04-04″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.04.2015_4(13)» ebook=»yes» ]