Необходимость изучения вопросов налогообложения в настоящее время в Российской Федерации все очевиднее. На любом этапе экономического развития страны является актуальным создание нормативно-правовой базы в сфере налогов и налоговой системы в целом, которые бы обеспечивали приемлемый уровень доходов бюджета, способствовали экономическому росту, обеспечивали стабильность, гибкость и экономическую эффективность налогообложения. В последнее время все больше исследователей обращается к проблеме функционирования механизма региональной налоговой политики, что, действительно, важно для нашего государства.

Приоритетом Правительства Российской Федерации и Оренбургской области в сфере налоговой политики в средне- и долгосрочной перспективе является дальнейшее повышение ее эффективности. При этом не планируется повышение налоговой нагрузки на экономику путем повышения ставок основных налогов.

Основными целями налоговой политики в настоящее время являются сохранение бюджетной устойчивости, получение необходимого объема бюджетных доходов, а также поддержка предпринимательской, инвестиционной и инновационной активности, обеспечивающей налоговую конкурентоспособность страны и отдельного региона на российской и мировой арене [2, с. 9].

Эффективная налоговая система обеспечивает финансовыми ресурсами необходимые потребности бюджета, стимулирует деятельность хозяйствующих субъектов. Ее влияние в последнем случае во многом определяется налоговой нагрузкой, которая является существенным индикатором налогового климата как страны, так и региона. Формирование оптимального для экономического роста в регионе и доходов бюджета размера налоговых изъятий является одной из наиболее сложных и противоречивых проблем в современной практике налогообложения. Ее решение сводится к необходимости достоверной оценки налоговой нагрузки, а также к обоснованию процесса формирования такой ее величины, которая бы учитывала объективные рыночные и налоговые законы, а также интересы, как государства, так и налогоплательщиков [1, с. 3].

Налоговая нагрузка – это важнейший показатель, отражающий как финансовое обеспечение, так и роль государства в экономике, его взаимодействие с бизнесом. Это объясняет всеобщий интерес к уровню налоговой нагрузки на экономику страны и региона, а также к динамике данного показателя в сложившихся условиях экономического развития России.

Использование налоговой нагрузки для принятия решений, адекватных сложившемуся распределению доходов между государством и налогоплательщиками и целям экономической политики, возможно лишь при условии однозначной оценки ее величин [1, с.10]. Существуют различные мнения и подходы к методике расчета налоговой нагрузки. Так налоговая нагрузка может быть определена на макроуровне, мезоуровне и микроуровне (налоговое бремя налогоплательщика). На макроуровне налоговую нагрузку определяют как соотношение поступивших налогов и валового внутреннего продукта (ВВП), на уровне региона как отношение налогов, поступивших с территории региона к валовому региональному продукту (ВРП). Налоговое бремя на микроуровне определяется различными способами, но чаще всего используют соотношение уплаченных хозяйствующим субъектом налогов и величины базового показателя, характеризующего результаты предпринимательской деятельности (выручка, прибыль, добавленная или вновь созданная стоимость, прибыль и др.). Некоторые авторы полагают, что нагрузку необходимо считать как отношение налога к источнику его уплаты. Дискуссионным является вопрос включения в расчет налоговой нагрузки косвенных налогов, налога на доходы физических лиц.

Налоговую нагрузку можно рассчитать с точки зрения фактически сложившегося уровня (реального) и расчетного (номинального) бремени, то есть, исходя из фактически уплаченных (собранных) или начисленных сумм налогов. Показатель, характеризующий отношение суммы фактических поступлений налогов и сборов к величине произведенного общественного продукта (добавленной стоимости, дохода) – это реальная налоговая нагрузка. Величина фактической налоговой нагрузки, по сравнению с расчетной, позволяет учесть результаты контрольной работы налоговых органов, поскольку на объем налоговых поступлений оказывает влияние собираемость налогов, доначисления по результатам налоговых проверок. Налоговая нагрузка номинальная – это показатель, характеризующий отношение суммы начисленных налогов и сборов к величине произведенного общественного продукта (добавленной стоимости, дохода). Кроме того, принято различать абсолютную и относительную нагрузку. Под абсолютной налоговой нагрузкой понимается фактически внесенные в бюджет налоговые платежи и перечисленные во внебюджетные фонды обязательные страховые взносы, а также недоимка по данным платежам. Под относительной налоговой нагрузкой – отношение абсолютной налоговой нагрузки к выбранному базовому показателю.

Таким образом, в настоящее время вопрос определения налоговой нагрузки является открытым. Сравнительный анализ показывает, что различие представленных в научной литературе методик проявляется в толковании таких ключевых моментов, как перечень налогов и сборов, включаемых в расчет, а также определение интегрального показателя, с которым соотносится сумма налогов. Но то, что налоговая нагрузка служит индикатором налогового климата как страны, так и отдельного предприятия, показателем привлекательности налоговой системы и эффективности налогового администрирования, не вызывает сомнений.

С 2007 года уровень налоговой нагрузки стал одним из показателей, который контролирует Федеральная налоговая служба. ФНС ежегодно (начиная с 2006 года) публикует данные о налоговой нагрузке по основным видам экономической деятельности. Согласно применяемой методике налоговая нагрузка на экономику рассчитывается как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата).

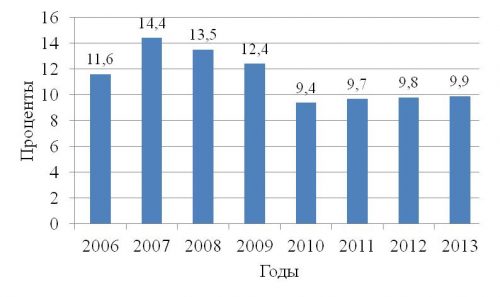

Динамика налоговой нагрузки на экономику Российской Федерации представлена на Рисунке 1.

Рисунок 1. Динамика налоговой нагрузки на экономику Российской Федерации за 2006-2013 гг., в процентах

При анализе налоговой нагрузки, рассчитанной по методике ФНС России, необходимо обратить внимание на следующие моменты: налоговая нагрузка рассчитана исходя из сумм налогов, исчисленных к уплате и без учета налогов, удержанных организацией как налоговым агентом; в расчете налоговой нагрузки не участвуют суммы взносов в фонды обязательного государственного страхования; сумма выручки определяется без НДС и акцизов.

По нашему мнению, показатель налоговой нагрузки, рассчитанный по данной методике, показывает только налогоемкость произведенной продукции (работ, услуг), и не отражает реальной налоговой нагрузки, а также не учитывает влияние уплаты страховых взносов в социальные фонды, которые в настоящее время существенно увеличивают налоговое бремя плательщика.

Общепринятым показателем налоговой нагрузки на экономику региона является доля налоговых поступлений по отношению к валовому региональному продукту (ВРП). Однако, значение налоговой нагрузки на экономику региона будет существенно различаться в зависимости от цели анализа, выбор которой определяет состав учитываемых налоговых доходов.

Поступление налоговых платежей в бюджетную систему РФ за 2009-2013 гг. с территории Оренбургской области имеет стабильную динамику роста, за рассматриваемый период данный показатель увеличился в среднем в 1,34 раза. Наибольший удельный вес приходится на федеральные налоги от 20,04 до 27,52 %. Вместе с тем за анализируемый период наблюдается неустойчивая динамика поступления региональных, местных налогов и налогов, предусмотренных специальными налоговыми режимами. В 2011 и 2012 годах доля данных налоговых платежей имела тенденцию к снижению, однако в 2013 году вновь возросла. (Таблица 1).

Таблица 1.

Поступление налоговых платежей в бюджетную систему РФ за 2009-2013 гг. с территории Оренбургской области, в процентах к ВРП

| N п/п | Показатель | 2009 год | 2010 год | 2011 год | 2012 год | 2013 год |

| 1 | Налоговые доходы — всего, | 22,05 | 24,90 | 28,27 | 28,95 | 29,49 |

| в том числе: | ||||||

| 1. | федеральные налоги | 20,04 | 22,86 | 26,51 | 27,18 | 27,52 |

| 2. | региональные налоги | 1,26 | 1,29 | 1,14 | 1,15 | 1,31 |

| 3. | местные налоги | 0,35 | 0,34 | 0,25 | 0,25 | 0,28 |

| 4. | налоги, предусмотренные специальными налоговыми режимами |

0,40 |

0,41 |

0,37 |

0,37 |

0,38 |

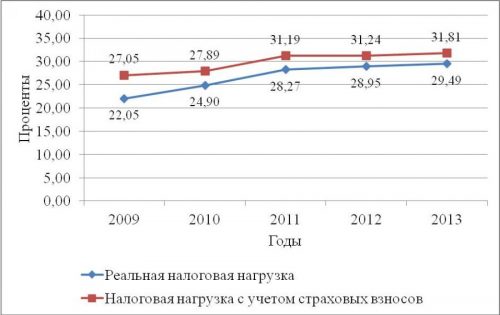

Как видно из таблицы 1, доля поступлений налоговых доходов с территории Оренбургской области в объеме валового регионального продукта на протяжении последних трех лет остается практически неизменной – около 29 %, что свидетельствует о стабильной налоговой нагрузке в области (Таблица 2).

Таблица 2.

Налоговая нагрузка на экономику Оренбургской области в 2009-2013 гг., в процентах к ВРП

| N п/п | Показатель | 2009 год | 2010 год | 2011 год | 2012 год | 2013 год |

| 1. | Номинальная налоговая нагрузка | 19,35 | 21,85 | 24,98 | 26,21 | 25,88 |

| 2. | Реальная налоговая нагрузка | 22,05 | 24,90 | 28,27 | 28,95 | 29,49 |

| 3. | Налоговая нагрузка, рассчитанная с учетом страховых взносов |

27,05 |

27,89 |

31,19 |

31,24 |

31,81 |

Следует обратить внимание на то, что показатель разницы между реальной и номинальной налоговой нагрузкой очень информативен. Незначительность или значимость расхождений между реальной и номинальной налоговой нагрузкой может косвенно свидетельствовать о приемлемости или неприемлемости ее существующего уровня. По данным Таблицы 2 можно проследить явную тенденцию к увеличению налоговой нагрузки, как в номинальном, так и в реальном выражении. Однако, реальная налоговая нагрузка значительно превосходит по своей величине номинальную, и разрыв между ними увеличивается. Если в 2009 он составлял 2,7 п.п., то в 2013 он уже равен 3,61 п.п. Это обусловлено разными причинами, недостаточно эффективной работой налоговых органов, отсутствием должного уровня налоговой дисциплины налогоплательщиков и др.

Фактическая налоговая нагрузка, рассчитанная с учетом страховых взносов, значительно превосходит показатель, который определен без учета вышеуказанных платежей. Так, в 2009 г. реальная налоговая нагрузка по отношению к ВРП составила 22,05%, а фактическая налоговая нагрузка с учетом страховых взносов — 27,05%, что больше на 5 п.п. В 2013 г. реальная налоговая нагрузка по отношению к ВРП составила 29,49%, а по поступившим налоговым платежам с учетом страховых взносов — 31,81% (разрыв уменьшился на 2,68 п.п.).

Динамика налоговой нагрузки на экономику Оренбургской области представлена на Рисунке 2.

Рисунок 2. Разница между реальным показателем налоговой нагрузки и показателем налоговой нагрузки с учетом страховых взносов

Проведенное исследование существующих подходов к оценке уровня налоговой нагрузки на экономику региона на примере Оренбургской области позволило сделать вывод о том, что реальная налоговая нагрузка (рассчитанная исходя из суммы фактически уплаченных налогов, сборов, а также страховых взносов) значительно превосходит номинальную, показатель которой налоговые органы предлагают использовать в качестве индикатора существующей налоговой системы. Именно такой подход к оценке уровня налоговой нагрузки, на наш взгляд, наиболее адекватно отражает влияние налогов на социально-экономическое развитие, конкурентоспособность, инвестиционную привлекательность региона с учетом его отраслевой структуры, особенностей регионального законодательства и уровня налогового администрирования.

Список литературы:

- Комарова, Е.И. Налоговая нагрузка на экономику региона в условиях развития налоговой системы Российской Федерации: автореферат диссертации на соиск. уч.степ. канд. эконом. наук: 08.00.10. / Е.И. Комарова — Оренбург: Издательский центр ОГАУ, 2007. – 25 с.

- Основные направления бюджетной и налоговой политики Оренбургской области на 2015 год и на плановый период 2016 и 2017 годов. – Режим доступа: https://www.garant.ru.[schema type=»book» name=»ОЦЕНКА НАЛОГОВОЙ НАГРУЗКИ В СИСТЕМЕ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ РЕГИОНА НА ПРИМЕРЕ ОРЕНБУРГСКОЙ ОБЛАСТИ» author=»Комарова Елена Ивановна, Хныкова Анна Сергеевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-06-23″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_ 30.12.2014_12(09)» ebook=»yes» ]