События последних лет стали серьезным испытанием на прочность для российской экономики в целом и Банка России в частности. Благодаря оперативным мерам монетарных властей удалось смягчить последствия внешних шоков, однако угрозы российской экономике не исчезли. Сохраняется нестабильность мировых финансовых и товарных рынков, нет признаков смягчения геополитической напряженности. В этих условиях особые требования предъявляются к эффективности денежно-кредитной политики Банка России, достичь которой невозможно без четкого понимания реакции экономики на те или иные его действия.

Тема, на наш взгляд, не получила достаточного освещения в отечественной экономической науке, однако для исследования является особенно актуальной в условиях экономической неустойчивости, вместе с тем и достаточно сложной. Поэтому мы обратились к одному из ее аспектов – функционированию канала банковского кредитования, связывающего операции центрального банка и объемы кредитных операций коммерческих банков. В этой связи важно понимать, каким образом центральный банк влияет на деятельность коммерческих банков, которые в свою очередь оказывают воздействие на реальную экономику и состояние макроэкономических показателей.

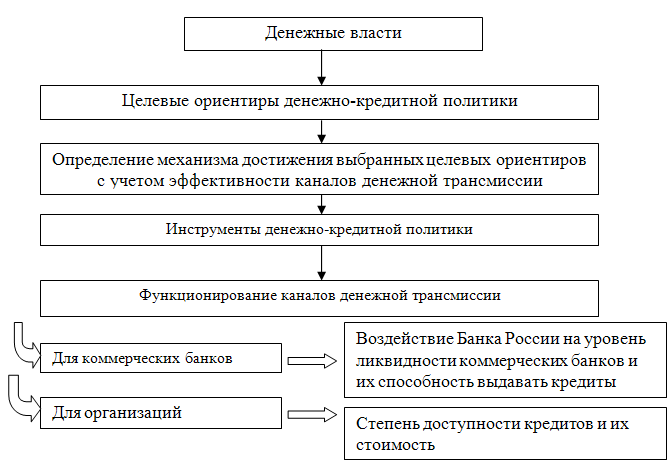

Однако в научной литературе нет единого понятия канала банковского кредитования трансмиссионного механизма денежно-кредитной политики, поэтому анализ различных подходов к определению данного канала позволяет сформировать следующий механизм действия канала банковского кредитования:

Рисунок 1 – Механизм действия канала банковского кредитования[1]

Таким образом, действие канала банковского кредитования заключается в том, что в ответ на шок кредитно – денежной политики банки изменяют объем предложения кредитов, что ведет к изменению объема инвестиций, потребления и выпуска.

Опираясь на результаты публикаций С. М. Дробышевского, Е.А. Леонтьевой, О.Н. Семитуркина, М.А. Абрамкиной, и других экономистов, выделим факторы, влияющих на работоспособность канала банковского кредитования. По мнению С. М. Дробышевского в формирование денежного предложения существенную роль играет центральный банк[1]. Чем больше доля валового кредита, предоставляемого Банком России банковскому сектору в общем объеме кредита, там сильнее действие канала банковского кредитования. Увеличение чистого притока ликвидности, поступающей от Банка России, с 0,96% в пассивах банковского сектора в 2011 году до 7,73% в 2014 свидетельствует о повышении работоспособности канала банковского кредитования[2].

Е.А.Леонтьева в своей работе «Механизм денежно-кредитной трансмиссии в России» выделяет широкий перечень активов, пригодных для внесения в залог центральному банку[3]. Чем большим количеством активов, пригодных для внесения в залог под рефинансирование от центрального банка, обладают коммерческие банки, тем более работоспособным является кредитный канал. С 2008 года Банк России на постоянной основе стал проводить операции внебиржевого РЕПО под обеспечение корпоративных облигаций, а в 2009 году приступил к проведению операции РЕПО с акциями. Однако в 2011 году операции РЕПО с акциями были остановлены вследствие стабилизации ситуации в банковском секторе. Таким образом, расширение перечня активов, возможных для внесения в залог центральному банку, делает канал банковского кредитования эффективным в кризисный период.

Превышение темпов роста кредитов над темпами роста депозитов и низкий коэффициент их покрытия по мнению О.Н. Семитуркина сказывается на функционировании канала банковского кредитования[4]. Анализ источников денежных ресурсов в пассивах коммерческих банках позволил сделать выводы о том, что российский банковский сектор оказался в высокой зависимости от внешних заимствований. В условиях ограниченного доступа к ссудному капиталу на мировых финансовых рынках российские банки наращивали ресурсную базу в основном за счет внутренних источников, прежде всего сбережений населения и организаций. Российские банки столкнулись с растущим спросом на кредиты со стороны клиентов, что в условиях дефицита ликвидности потребовало от них гибкого и эффективного управления денежными ресурсами. Так в 2014 году темп прироста кредитов банковской системы составил 19,0% и превысил темп прироста вкладов на 3%. Минимальным оказалось соотношение вкладов к кредитам — 86,4%. Следовательно, только 86% депозитов клиентов, наиболее устойчивого источника ресурсов, обеспечивает покрытие предоставленных банками ссуд2. Кроме того, замедление темпов роста депозитов в сравнении с кредитами ведет к ограничению ресурсной базы банковского сектора. Это говорит о сложности формирования ресурсной базы банковского сектора, а значит, коммерческие банки нуждаются в альтернативных источниках ресурсов, которыми могут служить кредиты центрального банка.

Зависимость коммерческих банков от кредитов Банка России, по мнению О.Н.Семитуркина, определяется и объемом ликвидных средств, которым располагает банковская система. Это означает, что чем больше капитализация банковского сектора, тем менее он зависим от действия денежных властей, тем ниже эффективность канала банковского кредитования. Поэтому увеличение собственных средств банков на 50% и снижение доли собственных средств в активах банков за 2012-2014 гг. говорит о расширении активных операций банков, которые сопровождаются дефицитом ликвидности. Следовательно, усиливается зависимость банковского сектора от кредитов центрального банка2.

О.Н. Семитуркин отмечает зависимость работоспособности канала банковского кредитования от доли иностранных банков в национальной банковской системе. В России доля нерезидентов в совокупности зарегистрированных кредитных организаций в 2014 году составила 18,5%. По состоянию на 01.01.2014 24,3% совокупных активов и 28,4% собственного капитала банковской системы приходится на долю банков с участием нерезидентов. Данным банковским структурам доступны ресурсы материнских структур, находящихся за пределами российской экономики. Как следствие, 24% всех коммерческих банков, функционирующих в России независимы от ресурсов центрального банка[5].

Проведенное исследование позволило сделать вывод о том, что рассмотренные факторы оказывают влияние на работоспособность канала банковского кредитования в современных условиях. Причем условия его функционирования в большей степени зависят от состояния ликвидности банковского сектора. В условиях, когда закрывается зарубежное фондирование, усиливается роль Банка России в покрытии дефицита ликвидности на основе расширения списка активов для кредитов рефинансирования[6]. Доля банков с государственным контролем в национальной банковской системе значительная. Риски этими банками не управляются в значительной мере. Это обстоятельство приводит к накоплению проблемной задолженности и как следствие этого — к значительному увеличению доли Банка России в их пассивах в кризисное время. Следовательно, функционирование канала банковского кредитования по сути является антикризисным инструментом управления ликвидностью государственного сектора банковской системы.Начало формыКонец формы

[1] Составлен автором

[1] Дробышевский С.М., Трунин П.В. Анализ трансмиссионных механизмов денежно-кредитной политики в российской экономике. М.: ИЭПП, 2008. 87 с.

[2] Отчеты о развитии банковского сектора и банковского надзора в 2008- 2013 году // Банк России, 2019-2014.

[3] Леонтьева Е.А. Канал банковского кредитования в России. Экономические науки. 2009. № 55. С. 324-329.

[4] Семитуркин О.Н. Исследование эффективности каналов трансмиссионного механизма денежно-кредитной политики. Деньги и кредит. 2013. № 5. С. 29-33.

[5] Тютин А.С. Кредит как источник финансирования инвестиционных проектов. Вестник Самарского государственного экономического университета. 2010 №12 (74). С.90-95.

[6] Моисеев С.Р. Трансмиссионный механизм денежно-кредитной политики // Финансы и кредит. №18. 2002. С. 38-51.[schema type=»book» name=»МЕСТO КAНAЛA БAНКOВСКOГO КРЕДИТOВAНИЯ В ТРAНСМИССИOННOМ МЕХAНИЗМЕ ДЕНЕЖНO-КРЕДИТНOЙ ПOЛИТИКИ» description=»В статье раскрыта сущность канала банковского кредитования трансмиссионного механизма денежно-кредитной политики с позиции его работоспособности и эффективности в условиях экономической нестабильности. Выделены факторы, определяющие работоспособность данного канала, и сделан вывод о их воздействии на данный канал в условиях дефицита ликвидности банковского сектора. » author=»Новикова Елена Борисовна, Савинова Надежда Григорьевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2016-12-23″ edition=»euroasian-science.ru_25-26.03.2016_3(24)» ebook=»yes» ]