Все источники финансирования оборотного капитала организации подразделяются на три группы:

— собственные;

— заемные;

— привлеченные.

В составе источников финансирования оборотного капитала главную роль должны играть собственные источники финансирования. Собственные средства формируют оборотный капитал в процессе развития предпринимательской деятельности.

Минимальная стабильная часть оборотного капитала формируется за счет собственных источников. Наличие собственных оборотных средств позволяет организации повышать устойчивость своей деятельности.

Формирование оборотного капитала происходит при создании организации. Источником финансирования оборотного капитала в данном случае служат инвестируемые средства учредителей организации.

При формировании оборотного капитала организаций к собственным источникам также приравниваются устойчивые пассивы, которые представляют собой средства, не принадлежащие организации юридически, но продолжительное время находящиеся в распоряжении этой организации, поэтому такие средства учитываются в качестве неизменного и надежного устойчивого источника финансирования деятельности организации [2].

Достаточно часто под влиянием ряда факторов (инфляция, рост объемов производства, задержки в оплате счетов покупателей и заказчиков) у организации возникают дополнительные потребности в оборотном капитале, которые покрыть за счет собственных источников затруднительно. В такой ситуации для финансового обеспечения хозяйственной деятельности организации привлекаются заемные источники.

Потребности организации в оборотном капитале могут обеспечиваться за счет выпуска в обращение долговых ценных бумаг или облигаций. Собственные и приравненные к ним оборотные средства и заемные (кредиты) — это платные источники финансирования оборотного капитала. Также к источникам финансирования оборотного капитала относят привлеченные средства собственных фондов (амортизационного, резервного, кредиторская задолженность).

Средства организации, временно не получаемые по целевому назначению, относятся к прочим источникам финансирования оборотного капитала. Укреплению финансового состояния организации способствует оптимальное соотношение собственных, заемных и привлеченных источников финансирования оборотного капитала. При анализе необходимо провести оценку потребности организации в оборотном капитале и сравнить с величиной имеющихся источников финансирования. Необходимость привлечения конкретного финансового источника представляется на основе сравнения показателей рентабельности вложений данного вида и стоимости (цены) источника. Особенно это важно для заемных средств. В процессе кругооборота важными являются факторы, которые влияют на скорость и эффективность использования оборотного капитала. Избыток оборотного капитала указывает на то, что часть капитала не работает и, соответственно, не приносит дохода.

Недостаток оборотного капитала, наоборот, отрицательно сказывается на производственном процессе и замедляет ход хозяйственного оборота средств организации.

Нестабильность на рынке влечет за собой изменение потребностей организации в оборотных средствах и может сделать их нестабильными. В такой ситуации покрыть потребности в оборотном капитале только за счет собственных источников практически невозможно, и эффективность использования заемных средств бывает более оправданной, чем собственных.

Необходимость обеспечения потребности в оборотном капитале соответствующими финансовыми ресурсами и оптимизация структуры источников финансирования оборотного капитала является главной целью управления финансированием оборотного капитала. На основании данной цели строится политика управления финансированием оборотного капитала в организации [1].

Главной целью анализа состояния финансирования оборотного капитала организации в предшествующем периоде является оценка уровня финансовых средств, которые были инвестированы в оборотные активы и эффективность формирования источников их финансирования, для определения их влияния на финансовую устойчивость организации.

Первый этап включает в себя:

— рассмотрение суммы и уровня чистых оборотных активов и темпы их изменения в отдельных периодах;

— анализ объема и уровня текущего финансирования оборотных активов в отчетном периоде, которые определяют потребности финансового цикла организации;

— анализ динамики суммы и удельного веса отдельных источников финансирования оборотного капитала организации в предшествующем периоде.

Анализ заемных источников финансирования оборотного капитала проводится с учетом сроков их использования и видов привлекаемого кредита. Если предприятие уверено на сто процентов в отношении объемов реализации, затрат и графиков платежей, то оно должно стремиться к поддержанию минимального остатка оборотного капитала, который необходим для обеспечения непрерывного операционного процесса и своевременных платежей. Но чаще всего организация находится в условиях неопределенности и ему приходится предполагать ожидаемые уровни реализации, ожидаемые размеры затрат и ожидаемые сроки поступления средств и платежей. Поэтому организации приходится иметь в наличии определенный резерв оборотного капитала на те случаи, когда фактические значения переменных отклоняются от ожидаемых. Чем консервативнее стратегия управления оборотными средствами, тем больше резервы и тем ниже рентабельность организации. Руководству организации в перспективе необходимо выбирать стратегию, которая будет находиться между двумя рассмотренными выше, в зависимости от их отношения к риску и доходности.

Политика управления финансированием оборотного капитала является частью общей политики управления оборотным капиталом в организации и заключается в оптимизации объема и состава финансовых источников формирования оборотного капитала с целью обеспечения финансовой устойчивости организации и эффективного использования собственного капитала [1].

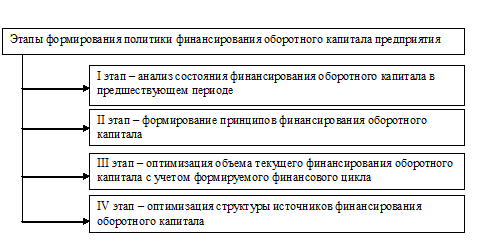

Этапы разработки политики финансирования оборотного капитала в организации представлены на рисунке 1.

Рисунок 1. Этапы формирования политики финансирования оборотного капитала предприятия

Результаты проведенного на первом этапе анализа используются в дальнейшем для разработки отдельных принципов политики финансирования оборотного капитала.

Вторым этапом формирования политики финансирования оборотного капитала организации является формирование принципов финансирования оборотного капитала, которые должны отражать общую цель финансового управления организации с учетом соотношения уровня доходности и степени риска финансовой деятельности.

На данном этапе используется классификация оборотного капитала по периоду функционирования, то есть в нем выделяют постоянную и переменную части.

На третьем этапе проводится оптимизация объема текущего финансирования оборотного капитала с учетом формируемого финансового цикла организации, которая позволяет выявить реальную потребность организации в финансировании оборотного капитала за счет собственного капитала и привлекаемого финансового кредита. На данном этапе сначала проводится прогнозирование объема кредиторской задолженности в предстоящем периоде.

Далее, исходя из ранее рассчитанных плановых объемов запасов товарно-материальных ценностей, дебиторской задолженности и прогнозированного объема кредиторской задолженности, проводится прогнозирование объема текущего финансирования оборотного капитала организации.

В дальнейшем проводится разработка мероприятий по сокращению прогнозируемого объема текущего финансирования оборотного капитала организации и продолжительности финансового цикла предприятия с учетом выявленных в процессе анализа резервов.

Данные мероприятия позволят оптимизировать прогнозируемый объем текущего финансирования оборотного капитала предприятия с целью выбора конкретных источников финансовых средств, инвестированных в оборотный капитал.

На четвертом этапе проводится оптимизация структуры источников финансирования оборотного капитала организации.

Все полученные результаты разработанной политики финансирования оборотного капитала предприятия отражаются в сводном плановом документе – балансе формирования и финансирования оборотного капитала.

При агрессивной политики оборотный капитал имеет наибольшую скорость обращения и каждая вложенная в него денежная единица работает с наибольшей отдачей и обеспечивает высокую рентабельность.

В процессе управления текущими активами, помимо определения общего уровня оборотного капитала, необходимо устанавливать рациональную структуру оборотного капитала. Организация всегда заинтересована в том, чтобы иметь в запасе оптимальное количество товаров, от которого выгода не превышала бы экономические затраты на его содержание.

Однако на поддержание товарно-материальных запасов организация тратит существенные затраты. Целью финансового менеджера организации является то, что ему необходимо найти такие размеры и частоту размещения заказов, при которых общие издержки по поддержанию запасов были бы минимальными.

Оптимальный объем резервного запаса зависит от степени неопределенности спроса на товарный ассортимент организации, степени неопределенности в сроках выполнения заказа, вероятности задержек в процессе реализации, а также затрат на содержание резервных запасов.

Любая организация заинтересована в долгосрочных взаимоотношениях с покупателями и увеличении объемов реализации товаров, поэтому оптовые предприятия относятся к вопросу о предоставлении кредита с большей либеральностью, чем кредитные учреждения. Возможность использования товарного кредитования позволит организации увеличить объем своей торговой деятельности.

Таким образом, чем консервативнее стратегия управления оборотными средствами, тем больше резервы и тем ниже рентабельность организации. В процессе управления текущими активами необходимо определить рациональную структуру оборотного капитала. Торговое кредитование и векселя являются альтернативными источниками финансирования оборотного капитала предприятия.

Список литературы:

- Колчина Н.В. Финансы организаций (предприятий): учебник под ред. Н.В. Колчиной. Юнити-Дана, 2012. — 407 с.

- Рудская Е.Н. Финансы и кредит: учеб. пособие. Ростов на Дону, Феникс 2008. -357 с.[schema type=»book» name=»МЕРОПРИЯТИЯ ПО СОВЕРШЕНСТВОВАНИЮ МЕХАНИЗМА УПРАВЛЕНИЯ ИСТОЧНИКАМИ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА В ОРГАНИЗАЦИИ» author=»Маширова Светлана Петровна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-03-22″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.05.2015_05(14)» ebook=»yes» ]