Налогообложение в сфере внешнеэкономической деятельности осуществляется государствами на базе определенных принципов. Их можно разделить на две группы:

– принципы, обеспечивающие противодействие уклонению от уплаты налогов;

– принципы, обеспечивающие устранение двойного налогообложения.

К первой группе принципов относятся вопросы регулирования трансфертного ценообразования, тонкой капитализации, ограничения по применению льгот.

Ко второй группе можно отнести принципы налогового статуса субъекта налоговых правоотношений; принцип источника доходов, принцип «налогового нейтралитета» [1].

Рассмотрим выделенные группы принципов более подробно.

Регулирование трансфертного ценообразования.

Трансфертное ценообразование (Funds Transfer Pricing, FTP) представляет собой реализацию товаров или услуг взаимозависимым лицами по внутрифирменным, отличным от рыночных, ценам. Впервые вопрос регулирования данного явления был поднят в 1979 г. Организацией по экономическому сотрудничеству и развитию (далее – ОЭСР) были разработаны основополагающие принципы трансфертного ценообразования, одобренные в 1995 г. и отраженные в Руководстве «О трансфертном ценообразовании для транснациональных корпораций и налоговых органов». Пересмотр принципов и методов произошел в2010 г. и нашел свое отражение в руководстве ОЭСР по Трансфертному ценообразованию [4].

Следует отметить, что в России вопросы трансфертного ценообразования до принятия Раздела V.1. Налогового кодекса регулировались только ст. 40 НК РФ.

В статье 9 OECDModelTaxConvention [8] содержится один из основных принципов – принцип вытянутой руки или принцип на расстоянии вытянутой руки (arm’s length principle). В соответствии с данным принципом, налоговые обязательства рассчитываются исходя из рыночных цен по сделкам между взаимозависимыми лицами. Принятие данного принципа обусловлено необходимостью защиты государства в получении налоговых доходов бюджетаи борьбе с уклонением от уплаты налогов групп взаимозависимых компаний.

По мнению группы Tax Justice Network (TJN) [10], около 60-70 % международной торговли происходит внутри, а не между транснациональными компаниями, то есть за пределами национальных (государственных) границ, но в пределах одной корпорации.Это связано с ростом числа международных корпораций, которые ведут бизнес в глобальном масштабе, при этом определение цен для трансграничных сделок между связанными сторонами становится все более сложным явлением, а масштаб уклонения от уплаты налогов все еще находится на достаточно высоком уровне.

Рассмотрим на примере налоговые последствия для компаний, применяющих внутрифирменные цены, отличные от рыночных.

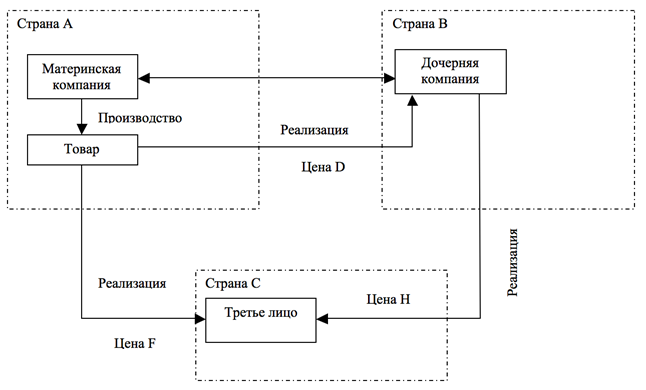

Пусть материнская компания находится в Стране А, а ее дочерняя компания в Стране B. При этом материнская компания производит товар и реализует его своему филиалу по цене D, а также третьему лицу в страну С по цене F. Дочерняя компания также реализует этот же товар третьему лицу по цене H. При этом цена D>F, а F<H, тогда как налоговые ставки по налогу на прибыль организаций соотносятся следующим образом: ставки в стране А больше, чем в стране Б, а страна С является низконалоговой юрисдикцией. Графическое представление данной схемы приведено на рисунке 1.

Приведенный пример демонстрирует каким образом происходит перераспределение прибыли между юрисдикциями в рамках транснациональной компании, а также снижение глобальной налоговой нагрузки на корпорацию.

Рис. 1.Моделирование процесса международной торговли

Источник: разработано автором

Математическое моделирование подобных ситуаций неоднократно производилось в научных исследованиях. Например, Anca D. Cristea и Daniel X. Nguyen [5] производят расчеты влияния применения подобных схем для бюджета Дании и приходят к выводу, что экспорт снижает поступления налога на прибыль корпораций на 3,24%.

Vincent Vicard [6] на примере Франции исследуя вопрос трансфертного ценообразования отмечает, что перемещение налоговой базы в низконалоговые юрисдикции в 2008 г. можно оценить в 8 млрд. долларов, при этом данное значение ежегодно увеличивается.

Проблема снижения налоговой базы и переноса налоговых доходов в низконалоговые (оффшорные) юрисдикции (размывание налогооблагаемой базы и вывод прибыли из-под налогообложения – Base erosion and profit shifting (BEPS) детально рассматривается в отчете ОЭСР [11].Сотрудничество государств по данному вопросу осуществляется также в рамкахТаможенного союза иG20.

Согласно основным направлениям налоговой политики Российской Федерации на 2015 год и плановый период 2016 и 2017 годов борьба с деофшоризацией должна осуществляться в рамках следующих направлений: выведение доходов от оказания консалтинговых услуг, операций с ценными бумагами; манипулирование ценами в сделках с офшорными компаниями (трансфертное ценообразование); выплаты роялти и процентов через «транзитные» страны, с которыми у Российской Федерации заключены соглашения об избежании двойного налогообложения.

В настоящее время с целью решения проблемы BEPS в России проводится ряд мероприятий, среди которых можно отметить следующие:

1.– противодействие офшоризации экономики России;

2.– разработка планов по выходу групп холдингов из офшоров;

3.– введение понятия корпоративное налоговое резидентство;

4.– введение понятия бенефициарного собственника.

Следует отметить, что малоизученными остаются вопросы инструментария, применяемого транснациональными корпорациями, а также непосредственной оценки величины «смещаемой» прибыли.

В научной литературе вопрос трансфертного ценообразования поднимается не только со стороны потерь налоговых доходов бюджетами, но и со стороны управления рисками транснациональных компаний. Так, в исследовании SvenP. Jost, MichaelPfaffermayrandHannesWinner [12] произведено рейтингование стран по величине осознания налогоплательщиками налоговых рисков, связанных с применением трансфертного ценообразования. В расчетах используются данные 350 международных компанийи 24 стран. При этом авторы, исследуя структуру налоговых рисков, приходят к выводу об отсутствии зависимости между низкими налоговыми ставками основных прямых налогов и отсутствием (или незначительным значением) рисков, связанных с применением трансфертных цен. Эти положения, полагаю, формируют поведенческую модель налогоплательщиков– транснациональных компаний: чем выше уровень контроля со стороны государства над трансфертными ценами, тем выше уровень осознания налогоплательщиками своих рисков, что побуждает компании разрабатывать собственную стратегию применения трансфертных цен (при этом является ли государство низконалоговой юрисдикцией или нет роли не играет). В связи с этим вопросы налогового контроля, а также международного сотрудничества между налоговыми администрациями приобретают особую актуальность.

В настоящее время такое сотрудничество осуществляется в рамках международных и межправительственных организаций, таких как: Европейская организация налоговых администраций (Intra-EuropeanOrganizationofTaxAdministrations – IOTA), ОЭСР, Совет руководителей налоговых служб (СРНС) при Интеграционном комитете при Евразийском экономическом сообществе (ЕврАзЭС), Координационный совет руководителей налоговых служб государств – участников СНГ (КСРНС СНГ), Таможенный союз ЕврАзЭС, Совет государств региона Балтийского моря – Балтсовет (Council of the Baltic Sea States – CBSS). При этом ФНС России работает над расширением своего участия в различных международных организациях. Это позволяет внедрять международный опыт в сфере налогового администрирования, а также совершенствовать систему обмена налоговой информацией с иностранными налоговыми органами. Такой обмен сейчас осуществляется в рамках заключенных 14 соглашений.

Кроме того, ОЭСР разработано модельное соглашение об обмене информацией в сфере налогообложения (Agreement on Exchange of Information on Tax Matters, или Tax Information Exchange Agreements (далее — «TIEA») [8]) и Модельная конвенция об избежании двойного налогообложения по налогам на доходы и капитал [9] (Model convention with respect to taxes on income and on capital). Статья 26 данной конвенции регулирует вопросы обмена налоговой информацией. В России аналог TIEA– типовое соглашение об обмене информацией по налоговым делам между Россией и иностранными государствами утвержден Постановлением правительства от 14 августа 2014 года N 805. Следует отметить, что по состоянию на 1 июня 2015 г. ни одного TIEA с офшорами Россия не заключила. Полагаю, что заключение подобных соглашений повысит уровень налоговой прозрачности и усилит налоговый контроль за налогоплательщиками– резидентами. При этом преимущество такого соглашения заключается не только в обмене информацией, но и в возможности налоговых администраций проводить выездные мероприятия налогового контроля на территории государства– участника соглашений.

Регулирование тонкой капитализации.

Обеспечение капиталом компаний осуществляется двумя способами: выпуском обыкновенных акций и привлечением займов. В первом случае возникает обязанность уплаты налогов с доходов компании, а также с дивидендов. Во втором случае налоговая база определяется в отношении процентов по займу у займодавца. Это побуждает компании организовывать финансирование за счет кредитов, особенно если кредитор является резидентом низконалоговой юрисдикции или юрисдикции, в которой данный вид дохода не подлежит налогообложению.

В России «контролируемая задолженность» или «тонкая капитализация» (проценты, начисленные российской организацией на заемные средства и полученные от иностранной компании, участвующей в уставном капитале заемщика) регулируется п. 2-4 статьи 269 НК РФ: если задолженность налогоплательщика по займам превышает более чем в три раза размер собственного капитала (чистых активов), для определения суммы процентов, относимых на расходы, налогоплательщик должен использовать специальный расчет.Среди зарубежных стран можно выделить два основных подхода к борьбе с «тонкой капитализацией»:

- Ограничение отнесения на расходы процентов по займу при определенном соотношении общего долга к собственному капиталу.

- Ограничение отнесения на расходы процентов по займу при определенном соотношении внутреннего долга к собственному капиталу. При этом под внутренним долгом для транснациональных компаний понимается долг материнской компании или другой связанной стороны.

Данные правила успешно применяются в странах– членах Европейского Союза, однако не во всех. В Австрии отсутствуют законодательно закрепленные правила регулирования тонкой капитализации, однако налоговые администрации учитывают коэффициент отношения долга к собственному капиталу и принимают его равным 3 к 1 или 4 к 1 [14]. В Бельгии такое соотношение составляет 5 к 1 [15].

Налоговый статус налогоплательщика.

Интернационализация бизнеса, произошедшая в последние десятилетия, привела к значительному увеличению мобильности компаний, а многообразие существующих критериев в различных налоговых системах государств привело к таким явлениям как двойное налогообложение и уклонение от уплаты налогов и сборов. В связи с чем возникает необходимость анализа категории «налоговый статус налогоплательщика».

Существует два основных подхода в определении статуса налогоплательщика: признак территориальности (теория инкорпорации– incorporation theory) и признак резидентства(теория осуществления основной деятельности– real seat theory).В соответствии с первым подходом доходы, получаемые за пределами государственных границ не подлежат налогообложению.Согласно второму подходу доходы резидентов подлежат налогообложению даже при их фактическом получении зарубежом. В законодательстве стран резидентство определяется по следующим критериям:

– место регистрации налогоплательщика;

– место нахождения фактического руководящего органа;

– место осуществления основной деятельности.

Следует отметить, что место нахождения фактического органа управления определяется исходя из: места проведения заседаний совета директоров; места, из которого осуществляется непосредственное управление компанией; места, в котором должностные руководящие лица ведут свою деятельность» места, в котором ведут бухгалтерский учет.Также оказывает влияние и тот факт, что контрольным пакетом акций владеют акционеры–налоговые резиденты. В связи с тем, что в законодательстве некоторых стран используется признак территориальности, это приводит к возникновению такого явления как «двойное налогообложение».

Урегулирование вопросов двойного налогообложения возможно только путем подписания специальных международных налоговых соглашений или договоров. Следует отметить, что международные налоговые соглашения или договоры об исключении двойного налогообложения весьма распространены в межгосударственных отношениях.

Таким образом, анализ принципов организации налогообложения в сфере внешнеэкономической деятельности позволяет выделить следующие подходы к налоговому администрированию:

1.– Установление особых правил исчисления налога на добавленную стоимость при экспорте и импорт товаров и особых правил регулирования трансфертного ценообразования;

2.– Установление особых правил регулирования тонкой капитализации;

3.– Регулирование межгосударственного взаимодействия в целях избежания двойного налогообложения;

4.– Повышение налогового контроля в целях снижения уклонения от уплаты налогов в бюджетную систему за счет:

– деофшоризации экономики;

– особого контроля над иностранными компаниями, осуществляющими деятельность на территории государства;

– борьбы с эффектом BEPS.

5.– Повышение эффективности обмена налоговой информацией на межгосударственном уровне.

Список литературы:

- Полежарова Л.В., Артемьев А.А. (под ред. Л.И. Гончаренко)»Налогообложение участников внешнеэконо-мической деятельности в России: Учебное пособие»-М., «Магистр», «ИНФРА-М», 2013

- Шемякина М.С. Анализ уровня налогового бремени и влияющих на него факторов (на материалах стран-членов Европейского Союза)// Новый университет. Серия: Экономика и право. 2014. № 3 (37). С. 38-44.

- Saltykova, E. Sokolova, M. Shemyakina To the question on the parity of concepts «special tax regime», «system of taxation» and «tax system»// Modern jurisprudence: legal thought and enforcement practice. UK, S Yorkshire, Sheffield, Scope Academic House, 2013. p.146-147.

- OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations 2010 DOI:10.1787/tpg-2010-en

- Cristea A. D., Nguyen D. X. Transfer pricing by multinational firms: New evidence from foreign firm ownerships. – 2013.

- Vicard V. Transfer Pricing of Multinational Companies, Aggregate Trade and Investment Income //October, . – 2014.

- ОЭСР. Официальный сайт. URL:https://www.oecd.org/ctp/treaties/2014-model-tax-convention-articles.pdf

- ОЭСР. Официальный сайт. URL:https://www.oecd.org/ctp/exchange-of-tax-information/2082215.pdf

- ОЭСР. Официальный сайт. URL:https://www.oecd.org/ctp/exchange-of-tax-information/120718_Article%2026-ENG_no%20cover%20(2).pdf

- [Электронный ресурс]. URL: https://www.taxjustice.net/topics/corporate-tax/transfer-pricing/

- OECD (2013), Action Plan on Base Erosion and Profit Shifting, OECD Publishing.URL:

- Sven P. Jost, Michael Pfaffermayr and Hannes Winner Transfer pricing as a tax compliance risk //Accounting and Business Research, 2014 Vol. 44, No. 3, 260 –279. URL:

- Закон КНР «О налоге на доходы предприятий»

- Austrian Corporate Tax Act (ACTA)

- Belgium Income Tax Code (BITC)[schema type=»book» name=»МЕЖДУНАРОДНЫЙ ОПЫТ ОРГАНИЗАЦИИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ» description=»В статье исследованы основные подходы к организации системы налогообложения внешнеэкономической деятельности. Особое внимание уделено вопросам трансфертного ценообразования, а также регулированию «тонкой капитализации». Автором рассмотрена проблема размывания налогооблагаемой базы и вывода прибыли из-под налогообложения (BEPS).» author=»Алексеев Антон Сергеевич» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-02-22″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_25.07.15_07(16)» ebook=»yes» ]