Сегодня невозможно себе представить развитие промышленных предприятий без привлечения заемного капитала. Но возможности по объему привлечения заемных средств ограничены и различаются для разных предприятий. Величина долга, который предприятие способно обслуживать без ущерба для эффективного осуществления своей хозяйственной деятельности, и есть его заемный потенциал [1, с. 701]. Сам по себе заемный потенциал – величина не статичная. Заемный потенциал одного и того же предприятия изменяется со временем под воздействием ряда факторов.

Проанализировав логику производственно-финансовых процессов, протекающих на промышленном предприятии, мы посчитали наиболее важными следующие факторы:

- операционная прибыль;

- стабильность прибыли;

- величина долга;

- уровень процентных платежей [6, с.267].

Эти факторы будем считать факторами первого порядка. Помимо этого существует множество других – внешних и внутренних факторов.

Величина прибыли есть разница между выручкой и суммой затрат, которые разделяют на переменные и условно-постоянные. Любая динамика выручки от продаж порождает более сильное изменение операционной прибыли. Это вызвано действием операционного рычага [7, с.130]. Следовательно, при анализе способности генерировать предприятием прибыль особое внимание необходимо уделять факторам, влияющим на стабильность выручки предприятия. Таким образом, можно выделить следующие факторы второго порядка, обуславливающие уровень заемного потенциала:

а) управленческая компетентность менеджмента организации, который должен организовывать внутренние бизнес-процессы так, чтобы в условиях существующей (благоприятной или неблагоприятной) внешней среды предприятие было эффективным;

б) достаточность и квалифицированность трудового персонала, обладающего определенными способностями к осуществлению операционной деятельности;

в) технологические особенности производства, позволяющие изготавливать продукцию по новым технологиям, с более качественными характеристиками или в более масштабных объемах;

г) инвестиционная стратегия предприятия, направленная на реализацию перспективных проектов;

д) конкуренция, сложившаяся на рынке в конкретный период времени, и другие.

Величина уже сформированного долга характеризует текущий (уже существующий) уровень задолженности на предприятии, а вместе с уровнем процентных платежей — определяют уровень финансового риска. Финансовый риск возникает при использовании заемных средств и связан с возможным недостатком операционной прибыли для погашения процентов по полученным ссудам и займам. Это имеет место в неблагоприятных условиях снижения деловой активности, уровня продаж и уменьшения финансового результата [2, с.139].

При этом целесообразно выделить факторы, от которых в значительной степени зависит величина как уже сформированного долга на предприятии, так и процентных платежей.

Рост долговых обязательств промышленного предприятия может быть вызван рядом факторов:

а) расширением деятельности предприятия, вследствие чего возникает потребность в дополнительны финансовых ресурсах;

б) ухудшением финансового состояния предприятия, которое приводит к необходимости взять новый займ, чтобы по старым обязательствам.

Факторами, обуславливающими уровень процентных платежей, являются:

а) кредитные ставки, для разных предприятий в большей или меньшей мере зависящие от ключевой ставки, установленной ЦБ РФ;

б) инвестиционные решения, определяющие риски для кредиторов.

Ситуация на мировой политической арене накладывает отпечаток и на экономическую жизнь стран. Война на Украине, введение санкций США и Евросоюза против России, рост курса доллара и евро не оставили без изменений и российскую экономику. Под действия санкций попали государственные чиновники, крупнейшие банки, а также промышленные предприятия. Такая ситуация неизбежно влияет на операционную, финансовую и инвестиционную деятельность промышленных предприятий.

Проанализируем, как изменения экономической ситуации способны повлиять на уровень заемного потенциала российских промышленных предприятий через выделенные факторы первого порядка.

Очевидно, влияние размера операционной прибыли на уровень заемного потенциала – прямое. В свою очередь, операционную прибыль определяют технологические особенности производства, инвестиционная деятельность предприятия и конкуренция. Так, обеспечение производства новыми технологиями затруднено в связи с ограничениями поставок технологий со стороны Запада. Кризис сдерживает и развитие инвестиционной деятельности ввиду повышения риска. Уровень конкуренции на рынке возрастает ввиду сокращения экспорта отечественной продукции [3, с.51].

Влияние стабильности прибыли предприятия на уровень заемного потенциала обусловлено операционным риском, то есть риском неполучения ожидаемой операционной прибыли или получения убытка. Как отмечалось выше, операционный риск зависит динамики спроса и цен на продукцию, роста затрат на производство и увеличения удельного веса постоянных затрат в общей сумме затрат на предприятии [7, с.131].

В условиях кризиса цены на выпускаемую продукцию растут, что еще больше обостряет снижение покупательской способности. Отчасти это вызвано увеличением затрат на производство. Снижение выручки (сильные колебания ее значений) приводит к снижению доли переменных затрат, при этом постоянные затраты сократить удается лишь незначительно.

Сложившийся уровень долга на предприятии может быть вызван отсутствием денежных средств в результате вынужденной либерализации кредитной политики, низкой деловой активностью организации. Осложнение экономической ситуации приводит к возрастанию потребности у контрагентов в отсрочке платежа. Последствия ограничений, обусловленных двумя предыдущими факторами (вариабельность выручки, операционный риск), приводят к тому, что у компаний ослабевает способность возврата долга финансовым учреждениям. На низкую деловую активность влияют и последствия снижения инвестиционной деятельности предприятий.

Уровень процентных платежей зависит от инвестиционных решений компании, процентной ставки по обязательствам и экономического состояния региона. Ограничение доступа к финансовым рынкам за пределами страны привело к росту процентных ставок. Следовательно, возросли процентные платежи, которые напрямую влияют на уровень заемного потенциала [4, с.54].

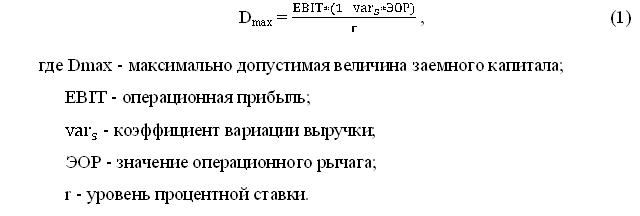

Нами была проведена оценка заемного потенциала предприятий машиностроительной отрасли, занятых в производстве бурового оборудования, по формуле 1 [6, с.268]:

Результаты расчетов величины заемного потенциала и резерва наращения заемного капитала как разницы между максимально приемлемой величиной заемного капитала (заемным потенциалом) и фактической его величиной представлены в таблице 1.

Таблица 1

Уровень заемного потенциала предприятий машиностроительной отрасли, занятых в производстве бурового оборудования, в 2014 году

| Показатель | ОАО «Первомайскхиммаш» | ОАО «Волгабурмаш» | ОАО «Завод бурового и металлургического оборудования» | ОАО «Волгограднефтемаш» | ОАО «Алтайгеомаш» | ОАО «Завод бурового оборудования» |

| Операционная прибыль (EBIT), тыс. р. | 66 544 | 108 232 | -15 135 | 709 755 | 28 408 | 66 544 |

| Вариация выручки, % | 0,059 | 0,044 | 0,282 | 0,066 | 0,301 | 0,059 |

| Эффект операционного рычага | 1,53 | 10,88 | -8,85 | 4,99 | 2,69 | 1,53 |

| Процентная ставка, % | 8,73 | 9,26 | 3,01 | 4,44 | 3,92 | 8,73 |

| Заемный капитал, тыс. р. | 632 557 | 6 342 824 | 52 753 | 4 131 135 | 39 662 | 109 304 |

| Заемный потенциал, тыс. р. | 693 825 | 609 460 | 0 | 10 721 831 | 138 557 | 242 144 |

| Резерв наращения заемного капитала, тыс. р. | 61 268 | -5 733 364 | — 52 753 | 6 590 696 | 98 915 | 132 840 |

| Относительная величина резерва наращения заемного капитала, % | 9,7 | — | — | 159,5 | 249,4 | 121,5 |

У четырех предприятий из шести рассматриваемых заемный потенциал выше фактического размера заемного капитала, резерв наращения заемных средств положительный, причем у трех предприятий есть возможность увеличить заемный капитал более чем в 2 раза. Их финансовая устойчивость позволит выдержать ухудшение экономической ситуации и увеличение стоимости банковских кредитов.

С целью стабилизации динамики валютного рынка в декабре 2014 года ЦБ России увеличил ключевую ставку, что привело к росту процентных ставок по кредитам. Мы провели оценку заемного потенциала тех же предприятий, скорректировав среднюю процентную ставку по кредитам для каждого предприятия с учетом коэффициента изменения ключевой ставки 1,16 [5]. Результаты расчета приведены в таблице 2. При этом дальнейший анализ таких предприятий как ОАО «Волгабурмаш» и ОАО «Завод бурового и металлургического оборудования» представляется нецелесообразным, так как их заемный потенциал уже был ниже фактического уровня.

Таблица 2

Уровень заемного потенциала предприятий машиностроительной отрасли, занятых в производстве бурового оборудования, в 2014 году с учетом изменения кредитных ставок

| Показатель | ОАО «Первомайск-химмаш» | ОАО «Волгоград-нефтемаш» | ОАО «Алтайгеомаш» | ОАО «Завод бурового оборудования» |

| Заемный капитал, тыс. р. | 632 557 | 4 131 135 | 39 662 | 109 304 |

| Заемный потенциал, тыс. р. | 619119 | 9 576 869 | 123 840 | 216 044 |

| Резерв наращения заемного капитала, тыс. р. | -13 438 | 5 445 734 | 84 178 | 106 740 |

| Относительная величина резерва наращения заемного капитала, % | 0 | 131,8 | 212,2 | 97,7 |

Как видно из расчетов, вследствие увеличения средней процентной ставки по кредитам наблюдается превышение заемного капитала над заемным потенциалом еще одной компании – ОАО «Первомайскхиммаш», заметно уменьшился резерв наращения заемного капитала для остальных компаний, в 1,21 раза. Коэффициент эластичности увеличения заемного капитала составил 1,04, т.е., при увеличении на 1 процент кредитных ставок резерв наращения заемного капитала сокращается на 1,04 процента.

Интересным представляется расчет величины процентной ставки, при которой заемный потенциал ОАО «Первомайскхиммаш» был хотя бы равен его заемному капиталу. Данное исследование является целесообразным в целях разработки рекомендаций по поддержке отрасли. Расчет проводился на основе формулы 1 при условии, что значение заемного потенциала (максимально допустимой величины долга) равно величине заемного капитала ОАО «Первомайскхиммаш» – 632 557 тыс.р. Расчетное значение процентной ставки составило 9,57 %. Полагаем, что выявленные для предприятий, занятых в производстве бурового оборудования, тенденции характерны для большинства предприятий машиностроительной отрасли. Безусловно, для многих предприятий долговое бремя, без которого невозможно ни обновление основных фондов, ни качественное изменение производимой продукции, становится не под силу. В этом случае можно ссылаться лишь на государственную поддержку отрасли машиностроения в области предоставления заемных средств.

Таким образом, можно сделать вывод о существенном влиянии изменения условий получения заемных средств российскими компаниями на возможность наращивания заемного капитала, а, следовательно, и на инвестиционные возможности. Мы рассмотрели лишь влияние изменения процентных ставок, но следует помнить, что и остальные названные параметры деятельности предприятий ухудшились вследствие пагубного влияния неблагоприятны внешних факторов.

Список литературы

- Лукасевич И.Я. Финансовый менеджмент: Учебник / И. Я. Лукасевич. — 2-е изд., перераб. и доп. — М. : Эксмо, 2010. — 768 с.

- Лукаш, Ю.А. Анализ финансовой устойчивости коммерческой организации и пути её повышения [Электронный ресурс] : учеб. пособие / Ю.А. Лукаш. – М. : Флинта, 2012. – 282 с.

- Малыгин А. Инвестиционная активность // Обозреватель – Observer. – 2013. – № 26(30) [Электронный ресурс] // Режим доступа:

- Мычка, С.Ю. Финансовые аспекты введения санкций США и Евросоюза для экономики России // Территория науки. – 2014. — №4. – 164с.

- Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс] // Режим доступа: https://www.cbr.ru/

- Пахновская, Н.М. Долгосрочная финансовая политика хозяйствующих субъектов: учебное пособие / Н.М. Пахновская; Оренбургский гос. ун-т. – Оренбург: ОГУ, 2013. — 357 с.

- Трошин, А.Н. Финансовый менеджмент: Учебник. – М.: ИНФРА-М, 2013. – 331 с.[schema type=»book» name=»ЗАЕМНЫЙ ПОТЕНЦИАЛ ПРЕДПРИЯТИЙ МАШИНОСТРОИТЕЛЬНОЙ ОТРАСЛИ» description=»В статье рассматривается влияние современных экономических условий на заемный потенциал промышленных предприятий. Авторы выделили основные внешние и внутренние факторы первого и второго порядка, обуславливающие уровень заемного потенциала предприятий машиностроительной отрасли. Для измерения влияния воздействия современной ситуации на мировой политической и экономической арене на заемный потенциал предприятий авторами был использован метод сравнительного анализа. Оценка заемного потенциала основных крупнейших предприятий машиностроительной отрасли в 2014 г. и в начале 2015 г. позволили сделать вывод о его низком уровне и необходимости государственной поддержки в части предоставления кредитов и займов. » author=»Пахновская Наталья Михайловна, Спиридонова Екатерина Евгеньевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-04-08″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.04.2015_4(13)» ebook=»yes» ]