Индекс Доу-Джонс является одним из старейших фондовых индексов в мире. Он был впервые официально опубликован 26 мая 1896 года.

Индекс был придуман в 1884 году американским журналистом Чарльзом Генри Доу, ещё задолго до своего официального представления. Он представлял собой среднюю цену 11 акций, и получил название «Железнодорожный индекс» (Dow Jones Railroad Average), поскольку 9 из 11 акций были выпущены железнодорожными компаниями. Но тогда он служил больше для внутреннего анализа и нигде не публиковался. Представленный индекс в 1896 году первоначально состоял из акций 12 промышленных компаний того времени. В настоящее время он охватывает 30 крупнейших компаний в США и рассчитывается, как масштабируемое среднее. Это сумма цен делимая на делитель, который изменяется, когда входящие в индекс акции подвергаются дроблению (сплиту) или объединению (консолидации). Это позволяет сохранить сопоставимость индекса с учётом изменений во внутренней структуре входящих в него акций. На протяжении всего времени состав представленных бумаг как и их количество в индексе периодически менялся, но суть и основная идея его расчета как индикатора процессов происходящих на финансовом рынке осталась прежней. А вот значение и роль многократно выросла в экономической и финансовой жизни различных экономических субъектов.

Динамика индекса Доу-Джонса позволяет анализировать картинку, как на финансовом рынке, так и в экономической жизни в целом не только одной отдельно взятой страны, но и целого ряда стран в мире на протяжении вот уже более века.

Рисунок 1. Динамика индекса Доу-Джонс

Таким образом, движение рынка в медвежьем или бычьем направлении, мы можем видеть на графике индекса Доу-Джонса.

Медвежий рынок показывает нисходящий тренд рынка в течении относительно длительного периода времени, и как правило, цены падают по меньшей мере на 20%. Данная ситуация ассоциируется с экономическим спадом (рецессией, депрессией) иными словами с кризисом в экономике.

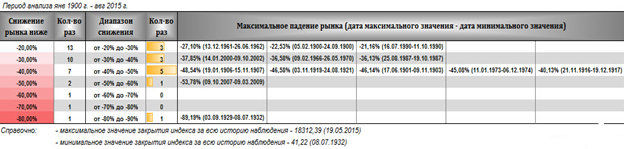

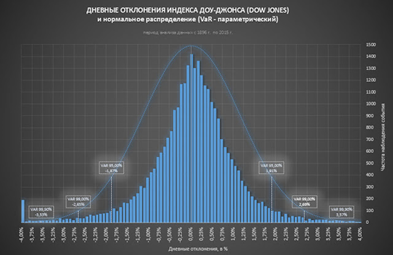

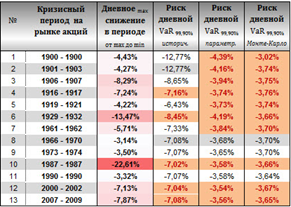

Статистика по индексу Доу-Джонса, предоставляет нам информацию о следующем движении цен, при котором рынок акций снижались на 20% и более с 1900 г. по 2015 год. (Таблица 1)

Таблица 1. Максимальное снижение индекса Доу-Джонса от предшествующих ему максимальных значений на 20% и более.

Анализ динамики индекса показывает, что с 1900 года по настоящее время на американском рынке акций наблюдалось снижение цен ниже 20% — 13 раз. Из которых рынок акций дважды снижался ниже 50% — это во время «Великой депрессии» в 1929-1932 году и во время «Ипотечного кризиса» в 2007-2009 году. Более подробно кризисные периоды представлены в Таблице 2.

Таблица 2. Кризисные периоды на американском рынке акций.

Максимальное снижение за всю историю индекс показал во времена «Великой депрессии». Минимальное своё значение 41,22 (или -89,19% от предшествующего ему максимума — 03 сентября 1929 года) индекс Доу-Джонса достиг спустя почти 3 года — 8 июля 1932 года, после известно печальных «черного понедельника» и последовавшего за ним «черного вторника«, снижение индексов в те дни составило -13,47% и -11,73% соответственно.

Среднегодовая доходность индекса Доу-Джонса за период с 1896 г. по 2015 г. составила ~ 7,29% годовых. При этом стандартное отклонение, мера изменчивости доходности, составила — 21,24%. Необходимо отметить, что полученные показатели не являются точным индикатором ожидаемых значений в будущем. Они лишь дают информацию о прошлых событиях.

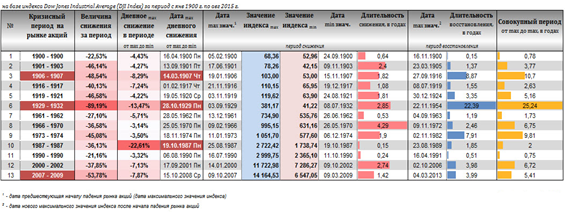

Дневная волатильность, представленная ниже на Рисунке 2, показывает нам насколько порой широким бывали дневные изменения индекса Доу-Джонса.

Рисунок 2. Дневная волатильность индекса Доу-Джонса за период с 1900 г. по 2015г.

Среднедневные колебания волатильности индекса, за рассматриваемый период, находились преимущественно в диапазоне от -5% до +5%, сужаясь и расширяясь время от времени. При этом можно видеть, как часто она с легкостью пробивала и этот коридор значений. Это говорит нам о степени возможного уровня риска.

Зачастую для анализа негативного изменения того или иного инвестиционного актива используется такой показатель для анализа рыночного риска как Value-at-Risk (VaR). Он показывает величину, которая с определенным уровнем вероятности, не превысит то или иное значение. Существует три наиболее распространенных метода расчета VaR — параметрический, исторический и метод Монте-Карло.

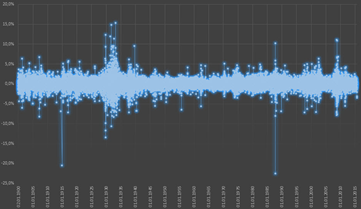

Применив параметрический метод расчета Value-at-Risk для вычисления дневных отклонений индекса Доу-Джонса за период с 1896 г. по 2015 г. мы получим следующую информацию:

Рисунок 3. Дневные отклонения индекса Доу-Джонса и нормальное распределение

На представленной выше диаграмме мы видим частоту наблюдаемых событий дневных изменений индекса и их вероятных распределений. Значение <VAR 95,00% -1,87%> с левой стороны — означает, что с вероятностью 95% дневное падение индекса Доу-Джонса не превысит 1,87%. Аналогично значение <VAR 95,00% 1,91%> с правой стороны — означает, что с вероятностью 95,00% дневной рост индекса не превысит 1,91%.

Использование параметрического способа расчета предполагает наличие нормального распределения, но как мы можем видеть на диаграмме имеющееся фактическое распределение событий ему не соответствует. Данный метод расчета VaR чаще всего используется для упрощения процедуры вычисления и/или при малой выборке.

Рассмотрим полученные значения VaR рассчитанные тремя способами одновременно:

Таблица 3. Значения VaR рассчитанные тремя способами.

В Таблице 3. видны дневные VaR-значения с максимальным уровнем доверительной вероятности — 99,9%. Данный уровень доверительной вероятности покрывает максимальное распределения случайной величины, так называемое «правило трех сигм» (99,73%).

VaR посчитанный методом исторического моделирования показывает значения выше, чем при использовании двух других методов вычисления (см. столбец 4 Таблица3.). В последних трех столбцах таблицы — ячейки оранжевого цвета, указывают нам на то, что в рассматриваемые кризисные периоды на рынке акций, фактические максимальные дневные снижения оказывались выше полученных VaR-значений. Это говорит о том, что VaR посчитанный даже с очень высоким уровнем доверительной вероятности не может служить в полной мере надежным механизмом защиты от потенциально возможного риска. Тем не менее, применение в работе такого инструмента как Value-at-Risk имеет и свои положительные стороны. Идентификация и количественная оценка негативных изменений тех или иных событий, представленным способом, является важным элементом в общей системе управления рыночными рисками, включающая в себя и такие составляющие как опыт и мотивированную экспертную оценку в частности.

Показателя доходности или инвестиционной привлекательности американского рынка акций.

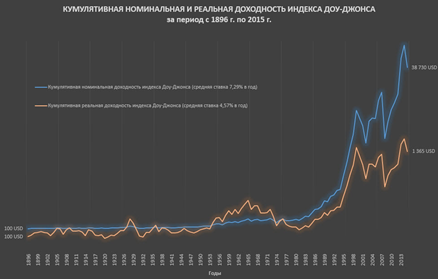

В процентном изменении динамика индекса за период с мая 1896 года по август 2015 года выглядит достаточно впечатляюще (Рисунок 4).

Рисунок 4. Динамика процентного индекса Доу-Джонса

Теоретический инвестировав в мае 1896 года $100 к августу 2015 года эта сумма выросла бы до ~ $38 266 в номинальном выражении. Ключевым моментом здесь является, что полученная сумма представлена лишь в ее номинальном выражении.

Говорить о приемлемости полученной доходности необходимо с поправкой на покупательную способность денежной единицы инвестиций. Следовательно необходимо учесть инфляционную составляющую американской экономики за исследуемый период при анализе динамики Доу-Джонса.

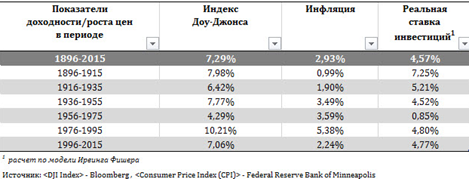

В общем виде показатели изменения доходности индекса Доу-Джонса и индекса потребительских цен в США в разбивке на 20-летние периоды и в целом будут выглядеть следующим образом:

Таблица 4. Показатели доходности индекса Доу-Джонса и инфляция в США

Среднегодовой показатель инфляция в США в 2,93% привел к тому, что за 119 лет с 1896 г. по 2015 г. покупательная способность доллара США упала на 96,5% (Рисунок 5).

Рисунок 5. Динамика изменения инфляции и обесценивания доллара США за период с 1896г. по 2015г.

Небольшая инфляция в год в размере ~2,93%, как видно на рисунке выше, способна значительно сократить покупательную способность денежной единицы на длительном промежутке времени. Теперь, если мы пересчитаем номинальную доходность инвестиций в реальную, мы получим отнюдь не столь впечатляющую цифру как раньше.

Рисунок 6. Номинальная и реальная стоимость индекса Доу-Джонса

Получается изначально инвестированная сумма в размере $100 в 1896 году принесла бы нам к 2015 году всего лишь $1365, что с учётом периода инвестирования (119 лет) явно не та сумма, которая может сильно мотивировать к инвестициям.

На деле выходит, что впечатляющий рост индекса Доу-Джонса с 40,94 пунктов в мае 1896 г. до 15 666,44 пунктов в августе 2015 года вовсе не такой уж и значительный. Если пересчитать индекс Доу-Джонса с поправкой на инфляцию то, мы получим следующее:

Рисунок 7. Динамика Квази-индекса Доу-Джонса с поправкой на инфляцию

Индекс в реальном выражении за этот период вырос всего лишь до 552,22 пунктов, его темп прироста составил 1 249 % vs 38 166% в номинальном выражении.

Полученный результат говорит о том, что высокая инфляция сопровождается низкими реальными доходами по акциям. Ещё более не утешительный вывод говорит, что акции не являются средством защиты от инфляции.

Таким образом, инвестиции в индекс Доу-Джонм, с учетом неизменности позиции, как мы видим, вряд ли принесёт солидный доход в реальном выражении даже на очень длительном временном горизонте.

Но тот факт, что реальная ставка инвестиций положительная — говорит о том, что процесс инвестиций на рынке акций всё же имеет смысл. Надежда есть. Вероятно, вопрос в эффективности управления.

Список литературы:

- Ковальчук Т. Влияние макроэкономической статистики на финансовый рынок: учеб. пособие.: LAP Lambert Academic Publishing, 2012. – 76с.

- Рассел Д. Промышленный индекс Доу-Джонса: учеб. пособие. М.: 2012. — 116с.

- Insights Bloomberg Business: [https://www.bloomberg.com/]. URL: type=»book» name=»Анализ динамики индекса Доу-Джонс» description=»Провести анализ индекса Доу-Джонса, с целью оценки его реального изменения в течении всей его жизни. Используются статистические, аналитические и графические методы исследования. Полученный результат говорит о том, что высокая инфляция сопровождается низкими реальными доходами по акциям. Ещё более не утешительный вывод говорит, что акции не являются средством защиты от инфляции. Таким образом, инвестиции в индекс Доу-Джонс, с учетом неизменности позиции вряд ли принесёт солидный доход в реальном выражении даже на очень длительном временном горизонте.» author=»Микин Роман Александрович, Дроздовский Кирилл Александрович, Ронова Галина Николаевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-02-04″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_26.09.15_09(18)» ebook=»yes» ]