Эффективное управление активами коммерческого банка вызывает необходимость изучения методических подходов к оценке риска, где приоритетным направлением является анализ качества кредитного портфеля банка, а также минимизации влияния кредитного риска на деятельность банка, используя нормативные требования Банка России.

Ключевые слова: кредит, кредитный риск, кредитный портфель банка, управление кредитным риском, платежеспособность.

Современные условия ведения бизнеса диктуют необходимость постоянного отслеживания факторов внешней и внутренней среды в срезе управления рисками для любой сферы экономики. Эта практика становится жизненно необходимой особенно в тех сегментах рынка, которые сами по себе технологически предполагают высокий уровень рисков. К таким сегментам, безусловно, относится и банковская деятельность, сопряженная с целым спектром сопутствующих рисков макросреды — кредитным, валютным, рыночным, политическим, страновым и т. п.

Ведение банком кредитной деятельности является одним из базовых критериев, отличающих его от иных небанковских учреждений. Поскольку основной целью деятельности банка является получение максимально возможной прибыли, важно уделять значительное внимание осуществлению своих операций при минимально возможных рисках. Во избежание риска банкротства, для достижения и долгосрочного сохранения устойчивого положения на рынке банковских услуг банкам необходимо изыскивать и активно применять эффективные методы и инструменты управления наиболее критическими для их деятельности рисками. Таким образом, управление кредитным риском является необходимым условием реализации стратегии выживания и развития любого коммерческого банка.

Традиционно под кредитным риском понимается вероятность невыполнения обязательств по погашению основного долга и процентов, возникающая в результате нарушения целостности движения стоимости ссуды, обусловленной влиянием различных рискообразующих факторов. При этом средой возникновения кредитного риска является процесс движения ссужаемой стоимости, а причины его возникновения — выявленные рискообразующие факторы.

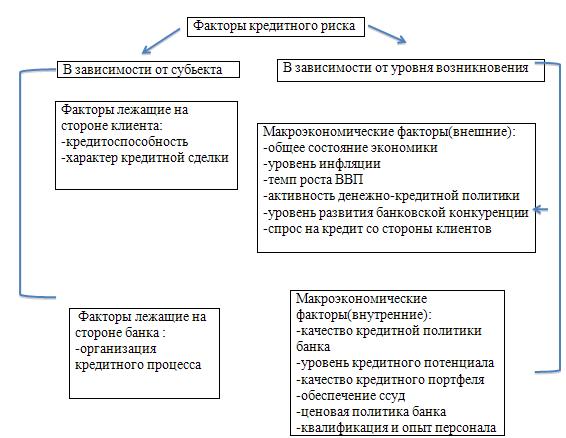

Современным банковским структурам важно проводить качественную оценку уровня кредитного риска, выявляя возможности снижения его влияния на финансово-хозяйственную деятельность с применением соответствующего комплекса нейтрализующих мероприятий. Но объективная оценка кредитного риска банка возможна при проведении детального комплексного анализа совокупности факторов, приводящих к возникновению риска при кредитовании (см. рис.) [2, с. 456-457; 5, с. 121].

В зависимости от характера влияния факторов, приводящих к нарушению кредитного процесса, кредитные риски можно классифицировать по различным критериям, представленным в табл. 1.

Факторы, определяющие кредитный риск

Таблица1

Классификация кредитных рисков

| Уровень риска

|

Риски на макроуровне отношений (внешние); риски на микроуровне отношений (внутренние).

|

| Степень зависимости риска от банка

|

Независимый от деятельности кредитной организации; зависимый от деятельности кредитной организации.

|

| Отраслевая направленность кредитования

|

Масштабы кредитования Виды кредита Промышленный; торговый; сельскохозяйственный и др. комплексный риск; частный риск. Риски по субъектам, объектам, срокам, обеспеченности.

|

| Структура кредита

|

Риски на стадии предоставления; использования ссуды заемщиком; высвобождение ресурсов, необходимых для погашения долга; возврата кредита. |

| Стадия принятия решения

|

Риски на предварительной стадии кредитования, последующей стадии кредитования. |

| Степень допустимости | Минимальный (0-25 % потерь расчетной прибыли), повышенный (при потерях расчетной прибыли 25-50 %), критический (потеря расчетной прибыли составляет 50-75 %), недопустимый (убытки достигают 75-100 % расчетной прибыли) |

Своевременный, детальный анализ выдаваемых ссуд в соответствии с рекомендуемой структурой рискообразующих факторов направлен на снижение вероятности возникновения риска невозврата кредита для принятия адекватных мер по минимизации влияния данных факторов на кредитный процессбанка. Вместе с тем оценка предлагаемых факторов риска конкретно выдаваемой ссуды, их всесторонний, системный анализ и учет в управлении предоставляют банкам реальную возможность предотвратить повторное влияние дан- ных факторов на результаты своей будущей деятельности [2,с. 459-463; 5,с. 423-425].

Первостепенную роль в процессе минимизации кредитного риска необходимо отвести определению методов оценки риска по каждой отдельной ссуде или заемщику на уровне банка (кредитного портфеля) в целом. Под оценкой кредитного риска заемщика традиционно понимают исследование, оценку качественных и количественных показателей экономического положения заемщика [2, с. 230232].

К основным методам оценки кредитного риска можно отнести следующие инструменты: модель Зета, метод кредитного скоринга, кредитный скоринг по потребительскому кредиту, метод оценки коммерческих ссуд.

Модель Зета (Zeta model) была разработана группой американских экономистов и предназначалась для проведения оценки вероятности банкротства фирмы. В этой связи цель Z-анализа — идентифицировать состояние объекта анализа по отношению к одной из двух групп: либо к фирме-банкроту, либо к успешно действующей фирме.

В развитие данного метода американский экономист Альтман предложил методику оценки вероятности банкротства предприятия, обращающегося в банк за кредитным продуктом. Оценка предполагает учет ключевых переменных:

Х1 — отношение оборотного капитала к сумме активов фирмы;

Х2 — отношение нераспределенного дохода к сумме активов;

Х3 — отношение операционных доходов (до вычета процентов и налогов) к сумме активов;

Х4 — отношение рыночной стоимости акций фирмы к общей сумме долга;

Х5 — отношение суммы продаж к сумме активов.

Для расчета численных параметров модели Альтманом применен метод множественного дискриминантного анализа.

При этом линейная модель Альтмана, или уравнение Z-оценки, преобразуется следующим образом: Z = 1,2X1 + 1,4X2 + 3,3Х3 + + 0,6Х4 + 1,0Х5.

Основные условия отнесения фирмы к группе успешных или банкротств следующие:

— если Z < 2,675, фирму относят к группе потенциально рискованных заемщиков с высокой вероятностью риска банкротства и выдавать кредит этой фирме не рекомендуется;

— если Z > 2,675, фирму относят к группе успешных организаций и решение о кредитовании не сопряжено с высоким риском;

— при значении Z от 1,81 до 2,99 модель не работает, этот интервал — «область неведения», ситуация информационной неопределенности о состоянии объекта.

Фактически коэффициенты Z-оценки отражают ситуацию ожидания. Это означает, что если Z-оценка оцениваемой компании приближается к уровню, характерному для компании-банкрота, то при условии продолжающегося ухудшения ее положения риск банкротства

становится критическим. Если же менеджеры оцениваемой компании и банк, осознавая финансовые трудности, принимают антикризисные меры для предотвращения усугубления ситуации, то банкротства можно избежать. При этом Z-оценка может рассматриваться как сигнал раннего предупреждения предбанкротного состояния. Сама модель и получаемые в результате моделирования Z-оценки могут рассматриваться как эффективный инструмент определения общей кредитоспособности клиента. Однако важно заметить, что модель не является универсальным заменителем качественной оценки состояния фирмы. В процессе комплексного анализа данную модель можно использовать как дополнительный к качественной характеристике инструмент обоснования решения сотрудников кредитных отделов относительно кредитования клиента.

Таким образом, модель Альтмана целесообразно использовать для общей оценки деятельности компании в целом. Данный вывод имеет двоякий смысл: и с точки зрения возможности в целом оценить результаты деятельности фирмы, и с точки зрения укрупненной оценки, ограничивающей выявление деталей и источников потенциальных рисков в сегментах.

Метод кредитного скоринга (credit scoring) предлагается использовать в широком диапазоне оценки — как для первичного отбора потенциальных заемщиков, так и для оценки клиентов кредитной организации, получивших кредит с целью их текущего оценивания. Во втором случае оценивается степень вероятности нарушения фирмой условий кредитного договора. Важно отметить универсальность ско-ринга относительно применения к коммерческим предприятиям и индивидуальным заемщикам.

При оценке кредитного риска прежде всего обращаются к методике с применением трех показателей: эффективности использования капитала, коэффициента ликвидности, отношения акционерного капитала к сумме активов (см. табл. 2). Данная методика обладает, помимо прочих достоинств, простотой и «прозрачностью» оценки. В результате применения данной оценки выявлена прямая зависимость между суммой набранных баллов и шансом получения организацией кредита.

Разновидностью метода кредитного скоринга является техника кредитного скоринга по потребительскому кредиту. Данная методика была впервые предложена американским экономистом Д. Дюраном в начале 40-х годов прошлого века.

Таблица 2

Простой кредитный скоринг

| Показатель | Границы | Веса | Группы риска,

баллы |

||||||||

| A | B | C | D | ||||||||

| Эффективность капитала | 2-15 | 50 | >99 | 40-99 | 20-39 | <20 | |||||

| Коэффициент ликвидности | 15-40 | 20 | |||||||||

| Акционерный капитал | 2-35 | 30 | |||||||||

В рамках данного метода была выделена группа ключевых факторов, позволяющих с достаточно высокой достоверностью определить степень кредитного риска при предоставлении потребительской ссуды конкретному заемщику. Автор метода кредитного скоринга по потребительскому кредиту использовал следующие коэффициенты при оценке:

1) возраст заемщика: 0,1 балла за каждый год свыше 20 лет (максимум 0,30);

2) пол заемщика: женщины — 0,40, мужчины — 0;

3) срок проживания на данной территории: 0,042 за каждый год проживания в данной местности (максимум 0,42);

4) профессия по степени риска: 0,55 за профессию с низким риском, 0 — за профессию с высоким риском и 0,16 для других профессий;

5) отраслевая принадлежность деятельности заемщика: 0,21 — предприятия общественного пользования, государственные учреждения, банки и брокерские фирмы;

6) занятость заемщика с учетом выслуги лет: 0,059 — за каждый год работы на данном предприятии (максимум 0,59 балла);

7) дополнительные финансовые показатели заемщика: 0,45 — за наличие банковского счета, 0,35 — за владение недвижимостью, 0,19

— при наличии полиса по страхованию жизни.

Применяя данные коэффициенты, Д. Дюран определил границу градации клиентов на «хороших» и «плохих» — 1,25 балла. Клиент, оценка которого превышала 1,25 балла, идентифицировался как кредитоспособный, оценка заемщика менее 1,25 — для банка сигнал о рискованном варианте выдачи кредита данному заемщику.

Таким образом, метод скоринга позволяет осуществить экспресс-анализ заявки организации на кредитование.

Модель оценки коммерческой ссуды, предложенная американским экономистом Чессером, учитывает комплекс факторов, включая шесть переменных:

Х1 — отношение кассовой наличности и рыночных ценных бумаг к сумме активов организации;

Х2 — отношение чистой суммы продаж к сумме кассовой наличности и рыночных ценных бумаг организации;

Х3 — доход до вычета процентов и налогов к сумме активов организации;

Х4 — общая сумма задолженности к сумме активов организации;

Х5 — основной капитал организации к сумме акционерного капитала;

Х6 — оборотный капитал организации к чистой сумме продаж.

Модель Чессера направлена на возможность прогнозирования случаев невыполнения клиентом условий договора по кредиту. При этом под «невыполнением условий» подразумевается не только непогашение ссуды, но и любые другие отклонения, характеризующие ссуду менее выгодной для кредитора, чем было предусмотрено первоначально.

Оценочные показатели модели отображаются следующей зависимостью:

У = -2,0434 + (-5,24X1) + 0,0053X2 -6,6507X3 + 4,4009X4 — 0,0791X5 — 0,1020X6.

Модель оценки Y представляет собой линейную комбинацию независимых переменных, которая используется для оценки вероятности невыполнения условий договора Р:

Р = 1/(1 + е — У), где е = 2,71828.

При реализации модели Чессера для оценки вероятности невыполнения заемщиком договора используются следующие критерии:

— если Р > 0,50, следует классифицировать заемщика по группе потенциально не выполняющих условия договора;

— если Р < 0,50, заемщик может быть классифицирован в группу надежных клиентов.

Таким образом, модель оценки рейтинга заемщика Чессера целесообразна для оценки надежности кредитования заемщиков и кредитного риска [4, с. 147].

Определившись с инструментальной базой управления кредитным риском, логично перейти к системному анализу процесса управления. Как правило, под регулированием, управлением риском понимают систему мер, направленных на нейтрализацию, минимизацию выявленного риска и определение оптимального соотношения доходности и риска, включающие оценку, прогноз и страхование соответствующего риска.

Управление рисками деятельности коммерческого банка осуществляется, соответственно, в несколько этапов:

1) определение содержания рисков, потенциально возникающих в связи с осуществлением данной деятельности;

2) определение источников, структуры и объемов информации, необходимой для оценки уровня выявленных рисков;

3) выбор критериев и методов для оценки вероятности наступления рискового события с возможностью построения шкалы риска;

4) выбор из существующих методов или разработка нового метода страхования риска;

5) ретроспективный анализ результатов деятельности по управлению риском с направленностью на корректирующие меры, позволяющие итерациями достигать оптимального результата.

Управление кредитным риском рассматривается исключительно с точки зрения системы, к числу элементов которой следует отнести:

1) выявление факторов возникновения риска, способных вызвать негативные последствия в процессе кредитования;

2) комплексную оценку кредитного риска;

3) разработку мероприятий, инструментов, нейтрализующих, минимизирующих кредитные риски;

4) организацию контроля в системе управления рисками организации.

Исследование банковской деятельности позволяет выявить целый спектр проблем, свидетельствующих о серьезных недостатках в отношении управления кредитным риском. К таким проблемам прежде всего относятся следующие: отсутствие единого подхода к информационному обеспечению, отражающему кредитную политику банка; отсутствие обоснованных ограничений уровня концентрации рисков в кредитном портфеле; излишняя централизация или децентрализация руководства кредитным процессом; недостаточный или низкого качества анализ кредитуемой сделки; поверхностный финансовый анализ деятельности заемщиков; завышенная стоимость залога; недостаточность контактов с клиентом; отсутствие разумного контроля за использованием ссуд; недостаточный контроль за документальным оформлением ссуд; неаргументированный перечень кредитной документации; низкая эффективность контроля и аудита кредитный процесс.

Для возможности снижения негативного влияния указанных факторов на деятельность банка профессор Г.Г. Коробова рекомендует применять комплекс методов управления кредитным риском, который включает основные методы регулирования, управления кредитным риском:

— обоснованная диверсификация портфеля активов;

— предварительный анализ платежеспособности заемщика или эмитента;

— формирование резервов для покрытия убытков от кредитного риска;

— оценка и поддержание оптимальной для банка структуры кредитного портфеля;

— требование гарантированной обеспеченности ссуд и их целевого использования.

Отметим, что диверсификация ссудного портфеля банка является наиболее простым и сравнительно недорогостоящим методом хеджирования риска неплатежа по ссуде. Основные способы, применяемые для обеспечения достаточной диверсификации ссудного портфеля, следующие: рационирование кредита; диверсификация числа заемщиков с акцентом на отраслевую принадлежность; диверсификация возможностей принимаемого обеспечения по ссудам; применение различных видов процентных ставок, способов начисления и уплаты процентов по ссуде; диверсификация кредитного портфеля банка по срокам уплаты [2, с. 312314]. По мнению авторов, наиболее полно и детально предлагают методы управления кредитным риском Г.Н. Белоглазова, Л.П. Кроливец-кая [1, с. 247], которые рассматривают следующие основные методы: дифференциация заемщиков, диверсификация кредитных вложений, ограничение величины рисков, хеджирование рисков и деление рисков (см. табл. 3).

Также важно отметить, что управление кредитным риском не ограничивается прямым воздействием на источник риска, а предусматривает ряд мер в смежных областях. Это могут быть организационные, кадровые мероприятия, специальные мероприятия по защите банка-кредитора от нарушений кредитного процесса.

Организационные мероприятия по управлению рисками предусматривают установление обязанностей круга лиц, занятых в процессе кредитования. К задачам организации кредитного процесса с точки зрения управления риском относятся: разработка документа, отражающего политику кредитования и управления кредитным риском; формирование стратегии кредитования; принятие управленческих решений об организационной структуре управления кредитными операциями; реализация системы минимизации риска; введение информационных систем, необходимых для мониторинга, выявления и оценки рисков кредитования; определение порядка рассмотрения представленных проектов и принятия решений об их кредитовании.

Кадровые мероприятия по управлению кредитными рисками охватывают обучение и повышение квалификации сотрудников, руководителей, занятых кредитными операциями, формирование и поддержку культуры кредитования, определение процедуры контроля и акдита кредитных операций.

К специальным мероприятиям управления кредитным риском относятся инструменты, применяемые банками в процессе ведения кредитных операций, например, введение лимитов концентрации кредитов на одного заемщика. Лимитом в контексте управления рисками считается максимально возможный размер кредита, включая гарантии и условные обязательства в расчете на одного заемщика или группу заемщиков, контролируемой одним лицом, в процентном отношении к капиталу или оплаченному капиталу и резервам. Оценивается, что в среднем разумный уровень лимитов должен составлять около 20-30 % от общей суммы капитала банка. Лимиты кредитования касаются не только пределов концентрации кредитов, предоставляемых в расчете на одного заемщика. Это могут быть ограничения по различным отраслям национального

хозяйства, отдельным государствам, видам валют, срокам погашения кредитов, типу кредитного обеспечения. Лимит кредитования может быть установлен по отношению к капиталу банка через предельный удельный вес в общих кредитных вложениях или максимальную долю кредита в совокупном капитале кредитного учреждения [6, с. 42-45].

Рассматривая управление кредитным риском в качестве системы, ведущий специалист в области банковского менеджмента профессор О.И. Лаврушин предлагает классификацию методов регулирования кредитных рисков по следующим критериям: время (этап) регулирования; способы минимизации кредитного риска; инструменты регулирования риска.

В зависимости от времени осуществления регулирующих мер различают два этапа принадлежности регулирования к кредитному процессу: предварительный и последующий.

На предварительном этапе снижение вероятности убытков от кредитной операции достигается прежде всего посредством углубленного анализа возможности выдачи кредита: рассмотрение кредитной заявки; технико-экономическое обоснование кредита; определение уровня кредитоспособности клиента; оценка форм обеспечения возвратности ссуды -поручительства, залога, гарантии; составление кредитного договора, договора о залоге и др.

На последующем этапе регулирования эффективность мероприятий по управлению рисками во многом определяется организацией внутреннего контроля за кредитными рисками.

Таблица 3

Методы управления

| Методы управления | Содержание методов |

| Дифференциация заемщиков | — оценка кредитоспособности заемщика; — определение условий кредитования, исходя из рейтинга; — практическое применение различных объектов и форм кредитования. |

| Диверсификация кредитных вложений | сочетание в структуре портфеля мелких и крупных ссуд; — создание филиалов кредитных организаций для снижения территориального и отраслевого рисков; — сбалансированность кредитного портфеля по срокам и т. д. — применение лимитов объема крупных кредитных вложений, приходящихся на единицу собственных средств банка. |

| Ограничение рисков | лимитирование объемов кредитования в расчете на одного заемщика, с учетом отраслевой принадлежности; — лимитирование объемов кредитования для крупных заемщиков при учете отраслевой принадлежности; — управление проблемными кредитами. |

| Хеджирование рисков | проведение забалансовых операций с производными финансовыми инструментами — кредитными деривативами. |

| Деление рисков | сотрудничество с другими банками по коллегиальному кредитованию крупных проектов |

По возможностям минимизации возможного ущерба методы регулирования кредитных рисков можно классифицировать на шесть групп с выделением методов, направленных на: предотвращение риска; перевод риска; поглощение риска; компенсацию риска; распределение риска; диверсификацию. При предотвращении риска возможны два варианта действий: 1) отказ в выдаче кредита, сопряженного с рискованным проектом, объектом кредитования; 2) предоставление кредита при условии введения контроля системы защиты от его возможного невозврата.

Перевод риска предполагает создание условий, при которых риск берет на себя третье лицо, в том числе государство. Данное решение должно найти отражение в соответствующем договоре между сторонами перевода. Участник, принявший на себя обязательство по возврату кредита заемщиком, может быть как юридическим, так и физическим лицом. Перевод может производиться на безвозмездной и возмездной основе.

Способы поглощения риска направлены на нейтрализацию возможного ущерба от риска при наступлении рискообразующего события или невозможности иных способов его минимизации. Типичным способом поглощения риска выступает формирование резерва на возможные потери по ссудам. Конечным способом поглощения риска выступает предложение имущества заемщика в качестве покрытия долга и уплаты процента.

Возможности компенсации риска обращены на устранение негативных последствий риска посредством механизма обеспечения безубыточного состояния. Примером такой компенсации может выступать открытие заемщиком депозита в кредитной организации, предоставляющей ему кредит. В качестве компенсирующего способа может также выступать и механизм заклада.

Разделение общей совокупности рисков на отдельные части применяется как способ регулирования с целью ограничения воздействия ущерба от этой отдельной части, а не всей совокупности. На практике данный метод находит отражение при оформлении консорциальных кредитов, рассредоточении кредитования различных типов заемщиков по отраслевому признаку, по юридическим и физическим лицам, а также диверсификация объектов, сроков кредита и т. п.

Способы управления кредитным риском могут быть классифицированы в зависимости от источника защиты кредитора от невыполнения заемщиком кредитного договора. Главным источником погашения кредита является доход (выручка, денежный поток) кредитополучателя. В качестве источника возврата кредита могут выступать активы, предлагаемые заемщиком в качестве обеспечения кредита. Другая группа источников погашения формализуется в виде залога, гарантий, поручительства, страхования. В контексте минимизации кредитного риска речь идет о переводе риска на ответственность третьей стороны. Способ перевода риска зависит от характера заключенного соглашения. В одном случае это может быть договор поручительства (ст. 361 ГК РФ), в другом — договор гарантии (ст. 368 ГК РФ), в третьем — заключение договора страхования (ст. 940 ГК РФ).

Страхование при этом может затрагивать предоставление кредита банком как разновидности предпринимательского риска, страхование заемщиком своих обязательств перед банком-кредитором, страхование имущества, переданного в залог [6, с. 38-40].

Таким образом, каждый банк устанавливает индивидуальную систему оценки кредитных рисков и способов их регулирования, исходя из конкретных условий сделки, приоритетов в деятельности банка, его специализации, места на рынке, конкурентоспособности, взаимоотношений с клиентской базой, уровня экономической и политической стабильности в стране и других факторов информационной среды.

Список литературы:

1. Банковское дело : учебник / ред. Г. Н. Бе-логлазова, Л. П. Кроливецкая. — 2-е изд. -СПб. : Питер, 2013. — 400 с.

2. Банковское дело : учебник / ред. Г. Г. Коробова. — 2-е изд., перераб. и доп. — М. : Магистр, 2012. — 590 с.

3. Давыдов Р. А. Управление кредитными рисками и методы их оценки при кредитовании // Банковское кредитование. — 2012. — № 2.

4. Жарковская Е. П. Банковское дело : учебник. — М. : Омега-Л, 2012. — 476 с.

5. Кабушкин С. Н. Управление банковским кредитным риском : учеб. пособие. — 4-е изд., стер. — М. : Новое знание, 2013. — 336 с.

6. Управление ликвидностью банка (банковский менеджмент) / под ред. О. И. Лавру-шина. — М. : Юристъ, 2013. — 688 с. [schema type=»book» name=»УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ В КОММЕРЧЕСКОМ БАНКЕ » author=»Баранова Ангелина Сергеевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-04-28″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_ 28.03.2015_03(12)» ebook=»yes» ]