Успешное развитие современной кредитной организации основывается на выборе правильной стратегии, рациональном рыночном позиционировании, построении эффективной системы финансового менеджмента и разумном управлении кредитными рисками.

Как показывает опыт деятельности наиболее крупных, динамичных и рентабельных кредитных институтов России, их прибыльная работа основывается на следующих важнейших факторах [1, с.1442]:

-гибкой рыночной стратегии;

-высокой надежности;

-постоянном повышении качества обслуживания клиентов.

При построении системы управления рисками с целью соответствия мировым стандартам управления рисками в банках учитываются рекомендации Базельского комитета по банковскому надзору.

При определении основных направлений концентрации рисков Банк руководствуется как количественными показателями концентрации, в качестве которых рассматриваются объемы вложений в активы, подверженные определенному виду риска, так и качественными индикаторами, указывающими на подверженность тех или иных видов деятельности определенному виду риска.

На сегодняшний день основными факторами, дестабилизирующими финансовое состояние, как отдельных кредитных организаций, так и банковской системы в целом являются неудовлетворительное состояние производства и, как следствие, не возврат кредитов, а также неудовлетворительное качество управления банковскими рисками [3, с.231].

Финансовое положение предприятий нефинансового сектора экономики России за 2014 год в целом оценивалось как удовлетворительное, хотя по сравнению с 2013 годом оно ухудшилось из-за менее благоприятной экономической конъюнктуры и бизнес-климата.

Данные Отчета о развитии банковского сектора и банковского надзора в Российской Федерации показывают, что число предприятий, утративших собственный капитал, возросло по сравнению с 2013 с 2,8 до 4,6%. Превышение обязательств над активами этих предприятий увеличилось практически в 1,5 раза. Доля задолженности по кредитам банков в объеме обязательств предприятий, утративших собственный капитал, увеличилась в 2,3 раза, составив 23,6% [4].

Совокупная задолженность по заемным средствам за 2014 год выросла на 11,8% и составила 14,8 трлн. руб., из которых 10,5 трлн. руб. приходилось на долгосрочную задолженность по заемным средствам. Причем доля заемных средств в обязательствах предприятий сократилась с 63,5% до 61,3% в результате более быстрого роста кредиторской задолженности.

Данные Банка России свидетельствуют, что задолженность по кредитам банков имели 52,6% предприятий [4]. За 2014 год удельный вес просроченной задолженности в общем объеме выданных кредитов повысился с 3,5 до 3,8%, в основном за счет роста доли просроченной задолженности по кредитам физическим лицам. При увеличении объема кредитов и прочих размещенных средств на 28,2% просроченная задолженность по ним возросла на 41,5% и по состоянию на 01.01.2015 составила 2 трлн. руб.

Исследование показало, что удельный вес просроченной задолженности в общем объеме предоставленных кредитов за 2014 год увеличился у всех групп банков. Наибольшим он был у крупных частных банков (4,6%) и у средних и малых региональных банков (4,5%) [4].

Кредитный риск, принятый российскими банками, в значительной степени определяется качеством портфеля корпоративных кредитов, на долю которых на 01.01.2015 приходилось 57% от общего объема выданных кредитов. За 2014 год просроченная задолженность по корпоративным кредитам увеличилась на 33,9% при росте объема предоставленных кредитов на 31,3%; удельный вес просроченной задолженности при этом за год практически не изменился и составил 4,2% [4].

На повышение удельного веса просроченной задолженности в розничном портфеле за 2014 год с 4,4 до 5,9% оказали влияние два основных фактора: существенное замедление прироста розничного портфеля и одновременно высокий темп прироста просроченной задолженности по кредитам физическим лицам (на 51,6% за 2014 год против 40,7% за 2013 год).

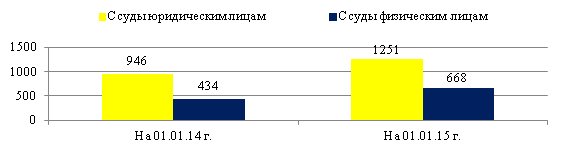

Сумма просроченной задолженности в кредитном портфеле банков представлена на рисунке 1 [4].

Рисунок 1. Просроченная задолженность в кредитном портфеле банков Российской Федерации, млрд. руб.

Методика оценки риска кредитного портфеля банка в соответствии с Положением ЦБ РФ № 254-П предусматривает оценку уровня риска по каждой кредитной операции с учетом финансового состояния заемщика, обслуживания им кредитной задолженности и уровня ее обеспечения, после чего, производится классификация ссуды в одну из пяти категорий качества:

- стандартные ссуды (1 группа) > 40% всей ссудной задолженности;

- нестандартные ссуды (2 группа) > 30% всей ссудной задолженности, но не более 60%;

- сомнительные ссуды (3 группа) ≤ 20% всей ссудной задолженности;

- проблемные ссуды (4 группа) ≤ 5% всей ссудной задолженности;

- безнадежные ссуды (5 группа) ≤ 1% всей ссудной задолженности.

Качество ссудного портфеля банков в 2014 году подтверждается данными пруденциальной отчетности. По состоянию на 01.01.2015 удельный вес ссуд I и II категорий качества составлял 86,4% (на начало 2014 года — 87,1%); доля ссуд IV и V категорий качества (так называемых «плохих» ссуд) за год увеличилась с 6,0 до 6,7% .

По итогам 2014 года количество банков, кредитные портфели которых более чем наполовину состояли из стандартных ссуд (I категории качества), составляло 118, а удельный вес таких банков в совокупных активах банковского сектора был равен 53,1 % (на 01.01.2014 — 171 и 26,7% соответственно) [4].

Используемые в практике банков методы и инструменты регулирования кредитного риска условно разделим на две группы: обязательные к применению в соответствии с нормативно-правовыми актами Банка России и рекомендуемые наукой и практикой.

К группе обязательных относится метод резервирования средств на возможные потери в соответствии с Положением ЦБ РФ от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (редакция от 18.12.2014).

С целью стимулирования банков к большей лояльности в отношении потребностей своих клиентов, а также избежания серьезных финансовых проблем в самих банках, Банком России было выпущено Указание от 03.06.2010 № 2459-У «Об особенностях оценки кредитного риска по выданным ссудам, ссудной и приравненной к ней задолженности». Данное Указание Банка России позволяет применять более гибкий подход к оценке качества обслуживания долга. По нашему мнению, данная мера в условиях кризиса является крайне необходимой и своевременной.

По данным Банка России в 2014 году кредитные организации поддерживали объем сформированных резервов на возможные потери по ссудам на уровне, практически полностью покрывающем ссуды IV и V категорий качества (на 01.01.2015 — 96,7%, на 01.01.2014 — 99,0%) [4]. По состоянию на 01.01.2015 сформированные резервы на возможные потери по ссудам составляли 6,5% от общего объема ссудной задолженности (при этом резервы под «плохие» ссуды составили 71,7% от их объема); годом ранее эти показатели были равны 5,9 и 71,1% соответственно.

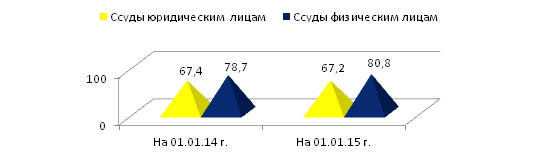

Как видно из рисунка 2 покрытие «плохих» ссуд юридическим лицам, созданными под них резервами снизилось с 67,4 до 67,2%, а физическим лицам – повысилось с 78,7 до 80,8% [4].

Рисунок 2. Резервы на возможные потери по «плохим» ссудам от общего объема ссуд в Российской Федерации, в процентах

В настоящее время перед аналитиками коммерческих банков стоит сложная задача по определению того, какую методику и в какое время целесообразно применять для оценки кредитных рисков. Управление кредитными рисками требует высокой квалификации банковских специалистов, которые должны не только владеть основами современного количественного финансового анализа, но и обладать профессиональной интуицией [2, с. 145].

Изучение практики работы ОАО «Сбербанк России» (с 2015 г. ПАО «Сбербанк России») позволило сделать следующие выводы об использовании способов управления кредитными рисками и целесообразности определения конкурентных преимуществ в нынешних условиях.

По данным финансовой отчетности ПАО «Сбербанк России» прослеживается динамика роста кредитного портфеля. За исследуемый период 2013-2014 гг. сумма кредитных вложений банка увеличилась в 1,33 раза, с 12 509,9 млрд. руб. до 16 690,6 млрд. руб. [5]. Анализируя кредитный портфель по видам заемщиков, следует обратить внимание, что большая часть кредитного портфеля приходится на ссуды, выданные юридическим лицам. Так на 01.01.14 г. их удельный вес в кредитном портфеле в «Сбербанк России» составлял 68,3%, а на 01.01.15 г. возрос до 69,8%.

ПАО «Сбербанк России» развивал кредитование корпоративных клиентов путем расширения продуктового ряда и углубления его специализации, диверсифицировал отраслевую структуру ссудного портфеля. По статье кредиты физическим лицам так же наблюдается прирост, который составил 22,1%. Доля кредитов банкам в кредитном портфеле не высока.

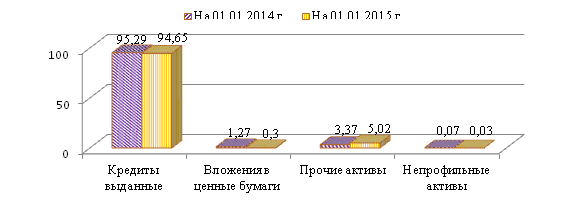

Известно, что выдача кредита, как юридическим, так и физическим лицам, подвержена наибольшему риску, следовательно, по данным операциям и формируется наибольший резерв банка (рисунок 3).

Рисунок 3. Структура активов, по которым формируются резервы ОАО «Сбербанк России» на 01.01.14 г., на 01.01.15 г., в процентах

Как видно из рисунка 3 наибольшую долю в структуре активных операций на 01.01.14 г. и на 01.01.15 г. занимают выданные кредиты – 95,3% и 94,6% соответственно. Остальные статьи занимают в сумме около 5% от всей структуры активов. За анализируемый период доля выданных кредитов сократилась на 0,7%, что является незначительным. Доля прочих активов наоборот возросла с 3,4% до 5,1%. Так же наблюдается сокращение доли вложений в ценные бумаги, в период 01.01.14 г. по 01.01.15 г. данная статья сократилась на 1%.

Для обеспечения безопасности своей деятельности банки формируют резервы на возможные потери. В таблице 1 представлен анализ резервов на возможные потери ОАО «Сберегательный банк России» [5].

Данные финансовой отчетности ОАО «Сбербанк России» показывают, что за период 2013-2014 гг. сумма резервов на возможные потери возросла с 616,1 млрд. руб. до 836,3 млрд. руб. [4]. Рост составил 220,1 млрд. руб. или 35,73%. На увеличение резервов повлиял такой показатель как резерв на возможные потери по ссудам. Резервы на возможные потери по ссудам формируются кредитной организацией на случай возможного обесценения ссуды из-за неисполнения или ненадлежащего исполнения заемщиком своих обязательств. Так в период с 01.01.14 г. по 01.01.15 г. данный показатель вырос на 219,3 млрд. руб. Этот показатель занимает наибольшую долю в резерве на возможные потери, в 2013 г. – 94,4% и в 2014 г. – 95,8%. Это свидетельствует о том, что данные активные операции подвержены наибольшему риску.

Не вызывает сомнений, что при выявлении риска ключевое значение имеет хорошая информационная база, которая складывается из сбора и анализа соответствующей информации [1, с. 1443].

В результате исследования выявлено, чтобы выдержать конкурентную борьбу в современных экономических условиях невозможно ограничиваться лишь выполнением требований Центрального Банка Российской Федерации по контролю над рисками. Необходимо постоянное совершенствование системы управления кредитными рисками, которое позволит повысить привлекательность кредитных продуктов для всех категорий клиентов [2, с. 146].

Таблица 1.

Анализ резервов на возможные потери ОАО «Сберегательный банк России» на 01.01.14 г., на 01.01.15 г.

|

Показатель |

На 01.01.2014 г. | На 01.01.2015 г. | Отклонение |

Темп роста, % |

|||

|

сумма, млрд. руб. |

уд. вес, % | сумма,

млрд. руб. |

уд. вес, % | по сумме,

млрд. руб. |

по уд. весу, % |

||

| Резервы на потери по ссудам всего, в том числе:

— кредиты банкам; — кредиты юридическим лицам; — кредиты физическим лицам. |

581,9

0,1

462,4

119,5

|

94,4

0

75,1

19,4

|

801,2

1,8

620,7

178,7

|

95,8

0,2

74,2

21,4

|

219,3

1,7

158,3

59,2

|

1,4

0,2

— 0,8

2

|

137,7

4475

134,2

149,6

|

| Резервы на потери по ценным бумагам |

3,9

|

0,6

|

3,6

|

0,4

|

— 0,3

|

— 0,2

|

91,8

|

| Прочие резервы на потери всего, в том числе:

— прочие требования к кредитным организациям; -прочие требования к юридическим лицам; — прочие требования к физическим лицам. |

28,7

1,2

18,6

8,9

|

4,7

0,2

3

1,4

|

29,9

0,8

17,2

11,8

|

3,6

0,1

2,1

1,4

|

1,2

— 0,3

— 1,4

2,9

|

— 1,1

— 0,1

— 0,9

0

|

104,1

71,3

92,5

132,8

|

| Резервы на непрофильные активы | 1,6 | 0,3 | 1,6 | 0,2 | -0 | — 0,1 | 97,6 |

| Итого: | 616,1 | 100,0 | 836,3 | 100,0 | 220,1 | 0,0 | 135,7 |

По нашему мнению, особое внимание необходимо сосредоточить на следующих методах управления кредитными рисками: планирование уровня кредитного риска через оценку уровня ожидаемых потерь; ограничение кредитного риска путем установления лимитов; структурирование сделок.

В заключение хотелось бы отметить, что в настоящее время управление кредитными рисками осуществляется не только на этапе формирования портфеля. Кредитные организации ведут постоянный мониторинг кредитного портфеля и оптимизируют его, пополняя или, наоборот, избавляясь от части активов через договоры переуступок. Таким образом, возникает вторичный рынок займов, позволяющий еще более активно управлять кредитными рисками.

Список литературы:

- Конобеева Е.Е. Исследование и тенденции рынка банковских услуг в России/ Е.Е. Конобеева, О.Е. Конобеева// Фундаментальные исследования.- № 2 (часть 7). – 2015.- С. 1441-1445

- Конобеева О.Е. Проблемы и перспективы повышения конкурентоспособности экономики России/ О.Е. Конобеева, Е.Е. Конобеева // Вестник ОрелГИЭТ- 2012.–№ 4(22) – С. 144-148

- Балдин К. В. Управление рисками [Электронный ресурс]: учеб. пособие / К. В. Балдин, С. Н. Воробьев. – М.: ЮНИТИ-ДАНА, 2012. – 511 с. – 5-238-00861-9. Режим доступа: https://biblioclub.ru/index.php?page=book (дата обращения 25.12.2015).

- Отчет о развитии банковского сектора и банковского надзора в Российской Федерации в 2014 году [Электронный ресурс] – Режим доступа: (дата обращения 23.12.2015).

- Официальный сайт Сбербанка России [Электронный ресурс] – Режим доступа: https://www.sberbank.ru/ru/person?&id=55 (дата обращения 20.01.2016)..[schema type=»book» name=»УПРАВЛЕНИЕ КРЕДИТНЫМИ РИСКАМИ КАК ФАКТОР ПОВЫШЕНИЯ И ПОДДЕРЖАНИЯ КОНКУРЕНТОСПОСОБНОСТИ КРЕДИТНОЙ ОРГАНИЗАЦИИ» description=»Рыночная среда неотделима от понятия риска. В сегодняшних условиях России одной из актуальных становится проблема детального изучения факторов кредитного риска, а также оценки его допустимых пределов, влияния на показатели доходности и ликвидности банков. Поиски ответов на эти вопросы будут способствовать развитию банковского дела в нашей стране, более полному удовлетворению потребностей субъектов экономики и государства в кредитных ресурсах. В ходе исследования использовались общенаучные методы (анализ теоретической базы), обобщение и синтез точек зрения по способам регулирования рисков, методы сравнений, комплексной оценки и аналитические процедуры. Проведен анализ взаимосвязи условий формирования кредитного портфеля и риска. Итогом исследования являются рекомендации по применению отдельных элементов управления рисками. » author=»Конобеева Елена Евгеньевна, Конобеева Оксана Евгеньевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2016-12-28″ edition=»euroasia-science.ru_26-27.02.2016_2(23)» ebook=»yes» ]