Большинство систем налогообложения НДС в странах-членах ОЭСР придерживаются основных принципов НДС [4], тем не менее, есть существенные различия. Эти различия представлены наличием льготных ставок, льгот, преференциальными режимами, в том числе и специальными режимами, которые часто широко используются в странах-членах ОЭСР для решения социальных задач, по практическим или историческим причинам, и другим причинам. В рамках настоящей статьи обобщим статистические данные, собираемые ОЭСР, характеризующие стандартные и льготные налоговые ставки по НДС, а также льготы по НДС у стран-участниц ОЭСР, имеющих в своих архитектурах налоговых систем систему налогообложения НДС.

- Стандартные и льготные ставки.

Для удобства наблюдения за структурой ставок НДС, разобьем рассматриваемый отрезок времени на три периода согласно классификационным признакам, приведенным в табл.1:

Таблица 1.

Периодизация динамики изменения стандартных ставок НДС

|

Период |

Временной интервал (гг) | Классификационный признак |

Характеристика |

| I период | 1975

— 2000 |

Страны развивают свои системы налогообложения НДС, прогрессивно поднимают стандартные ставки. | 20 стран из 31 страны, которые применяли систему налогообложения НДС в 1995 году, за указанные период хотя бы однажды подняли стандартные ставки в указанный период. Средний уровень стандартных ставок по странам-участницам ОЭСР, применяющим налогообложение НДС за указанный период, поднялся с 15,6% до 18% [5] |

| II период | 2000

— 2009 |

Стандартная ставка НДС остается стабильной | В 22 из 33 стран поддерживался уровень стандартных ставок между 15% и 22%. С 1 января 2009г. всего у 5 стран (Дания, Финляндия, Исландия, Норвегия и Швеция) уровень стандартных ставок НДС был выше 22%. Средняя же процентная ставка в целом по странам, применяющим налогообложение НДС, уменьшилась с 18% до 17,6% [5] |

| III период | 2009

— 2014 |

Значительное увеличение стандартных ставок НДС в ответ на изменения состояния развития национальных экономик, вызванные экономическим кризисом 2008 г. | Во время этого короткого периода 21 страна, преимущественно в странах Европейского союза (Чешская Республика, Эстония, Финляндия, Франция, Греция, Венгрия, Ирландия, Италия, Нидерланды, Польша, Португалия, Словацкая республика, Словения, Испания и Великобритания), а также в нескольких, не входящих в ЕС странах (Исландия, Израиль, Япония, Мексика, Новая Зеландия и Швейцария), подняла свою стандартную ставку НДС, по крайней мере, однажды. Только две страны понизили свою стандартную ставку НДС временно и подняли ее снова (Ирландия и Великобритания). Этот факт изменил среднюю стандартную ставку НДС по странам-участницам ОЭСР от 17,6% в январе 2009г. к 19,1% к 1 января 2014 г. У десяти стран-членов ОЭСР стандартный уровень ставки НДС в 2014г. выше 22% против только четырех таких стран в 2009г. С января 2014г. Япония подняла свою стандартную ставку с 5% до 8% (по состоянию на 1 апреля 2014г.), также запланировано дальнейшее увеличение к 10% в октябре 2015г. Люксембург также решил поднять стандартную ставку НДС с 15% до 17% с 1 января 2015г. [5] |

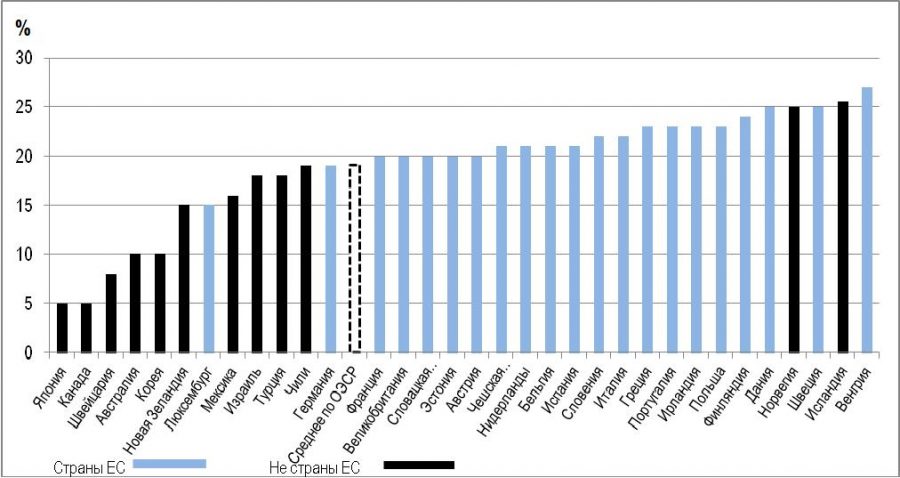

В табл.1 представлены средние значения стандартных ставок, пограничные же значения стандартных ставок среди стран-участниц ОЭСР существенно отличаются. Например, когда большинство стран в III периоде поднимали стандартные ставки НДС, в Канаде она составляла 5 % (однако большинство канадских областей налагают налоги с продаж или согласованные налоги с продаж наряду с федеральным — 5%), и 8% — в Японии и Швейцарии, 25% — в Дании, Норвегии и Швеции, 25,5% — в Исландии и даже 27% — в Венгрии (Рис.1).

Рисунок 1. Стандартные ставки НДС, 2014 г. [1]

Среднее значение стандартных ставок НДС у 21 страны-члена ОЭСР, которые являются членами Европейского Союза, составляет 21,7%, что существенно выше среднего значения этих ставок стран-участниц ОЭСР — 19,1% [6, с. 44]. Государства — члены Европейского союза подчиняются общим правилам в отношении стандартных ставок НДС. Эти правила обязывают облагать реализацию товаров и услуг не менее чем 15% НДС. Эти же правила допускают применение двух типов льготных ставок к ограниченному списку товаров и услуг, но они не могут быть меньше, чем 5%, и по этим правилам никакие ставки НДС не могут быть выше стандартного уровня ставок НДС.

В то время, как стандартные ставки НДС повышались, порядок определения налогооблагаемой базы, к которой применялись эти ставки, зачастую оставался неизменным, в это же время многие страны-члены ОЭСР расширили число льгот по НДС и льготных ставок [5]. В большинстве своем, страны-члены ОЭСР, которые увеличили стандартные ставки НДС, по крайней мере, однажды с 2009 г. (15 из 20), льготные ставки НДС либо не увеличивали (Исландия, Израиль, Италия, Нидерланды, Новая Зеландия и Великобритания), либо увеличили в меньшей степени (Финляндия, Венгрия, Ирландия, Португалия, Словения, Испания, Швейцария и Великобритания), чем стандартные ставки. Во многих странах (Франция, Венгрия, Ирландия, Польша и Словацкая республика), были введены дополнительные льготные ставки НДС или расширены условия применения ранее существующих с целью снижения влияния на уровень налоговой нагрузки, вызванного повышением стандартных ставок НДС. Ни одна из стран-членов ОЭСР не отменила льготные ставки НДС [6, с.46].

Получение дополнительных государственных доходов, посредством увеличения стандартных ставок НДС вместо того, чтобы ограничить использование льготных ставок и льгот может, однако, иметь отрицательные эффекты. В частности, когда стандартная ставка НДС увеличена (при прочих обстоятельствах, оставшихся неизменными), сумма государственных доходов, которая недополучена из-за применения льготных ставок и льгот также увеличивается. В ОЭСР применяется показатель VRR[2] для оценки недополученного налогового дохода государства по НДС, который показывает долю собранного налогового дохода по отношению к ожидаемому налоговому доходу по НДС при условии неприменения льготных ставок, льгот, преференциальных режимов и пр. По состоянию на 2014 г. эта оценка составляет в среднем 0,55 (максимально возможное значение – 1) по странам-участницам ОЭСР [6, с. 95]. К сожалению, этот показатель носит относительный характер и зависит от того, что признавать недополученным налоговым доходом. Альтернативой увеличения налогового дохода по НДС может стать расширение налоговой базы таким образом, чтобы товары и услуги, которые в настоящий момент подвергаются нулевым и льготным ставкам, постепенно облагались бы налогом по стандартной ставке.

В то время, как преференциальные режимы НДС часто используются для создания режима наибольшего благоприятствования в отдельных отраслях, регионах, и решения социальных задач (здоровье, образование, и т.д.), данные свидетельствуют, что их применение часто не достаточно эффективно в достижении поставленных целей [8].

За исключениями Чили и Японии, у всех стран-членов ОЭСР есть одна или несколько льготных ставок. Область применения льготных ставок НДС распространяется на следующие категории:

- Базовый медицинский и больничный уход, еда, энергетические продукты и вода.

- Общественный транспорт, почтовые службы, общественное телевидение.

- Благотворительные услуги, культура и спорт, служба занятости

- Географические области, которые рассматривают, как заслуживающие преференциального режима (острова, территории далеко от территорий городов с пригородами, пограничных областей) [6, с. 51].

Причины существования льготных ставок могут быть обусловлены социо — экономической историей, и необходимостью решать проблемы, которые рассматриваются как приоритетные вопросы для данного общества в соответствующий период времени.

Одной из причин введения дифференцированной структуры ставок НДС — гарантии более справедливого распределения совокупного дохода. Страны обычно считают желательным облегчить налоговое бремя для товаров и услуг, которые формируют большую долю расходов самых бедных домашних хозяйств (например, основная еда, вода). Страны также имеют тенденцию не облагать налогом услуги здравоохранения, услуги коммунального хозяйства.

Льготные ставки НДС также используются для стимулирующего потребления, например, культурных продуктов/услуг, образования, и товаров с положительным общественно-значимым эффектом, например, энергосберегающие приборы. Однако, некоторые льготные ставки кажутся менее социально и экономически обоснованными. Среди них — культурные мероприятия, включающие цирки и кино, размещение в гостинице и пр.

Большинство стран применяет льготные ставки НДС на предметы первой необходимости, такие как еда и вода, чтобы облегчить налоговое бремя для домашних хозяйств с низким доходом. Вопрос состоит в том, являются ли такие льготные ставки эффективным способом достижения поставленных целей. Недавнее исследование ОЭСР [8] анализирует этот вопрос подробно. Исследование показывает, что большинство льготных ставок, которые введены с целью экономически поддержать бедных, например, льготные ставки на еду, воду, и на энергетические продукты, действительно, имеют прогрессивный эффект. Однако, эти льготные ставки — плохой инструмент для планирования и для поддержания этих бедных домашних хозяйств. В лучшем случае, богатые домашние хозяйства получают примерно столько же выгоды — в абсолютной величине — от льготной ставки, как и бедные домашние хозяйства. В худшем случае, богатые домашние хозяйства приносят пользу значительно больше, чем бедные домашние хозяйства. Этот результат неудивителен, поскольку более обеспеченные домашние хозяйства, как можно ожидать, будут потреблять больше, и часто более дорогие продукты, чем более бедные домашние хозяйства. Таким образом, в то время как более бедные домашние хозяйства могут принести пользу из уменьшенных ставок НДС на «предметах первой необходимости», у более богатых выгода еще больше. В результате, непропорциональная часть налоговых расходов приносит пользу тем, кто не являлся целевой аудиторией для этого льготирования.

- Льготы.

В дополнение к льготным ставкам НДС, страны экстенсивно используют льготы [5]. Применение льгот поставщиком подразумевает, что покупатель не сможет возместить связанный входной НДС, что создает дополнительную налоговую нагрузку для покупателя, поэтому в фундаментальных принципах налогообложения НДС широкое применение льгот не предусматривается. Стандартные рекомендации по формированию архитктуры системы налогообложения НДС состоят в том, чтобы иметь короткий список льгот, ограничивась сферой здравоохранения (базовые услуги), образованием и, может быть, финансовыми услугами [7]. Несмотря на это, все страны-члены ОЭСР (за исключением Новой Зеландии и Турции), применяют много льгот.

Льготы часто возникают по практическим соображениям, например, трудно определить налогооблагаемую базу для целей налогообложения НДС, или преследуют дистрибутивные цели, например, сельскохозяйственные и топливные льготы, льготы в сфере здравоохранения и образования.

Наличие льгот порой обусловлено традицией отношения к операциям с недвижимым имуществом, земельным фондом или касаются сферы государственных услуг — образование, почтовые службы и пр. Порой льготы применяются для определенных секторов, которые освобождены от НДС, но подвергнуты другим типам налогообложения, например, собственность, страхование, финансовые услуги.

Вне этих пречисленных пунктов, льготы также многочисленны и применяются в таких секторах, как культура, юридическая помощь, пассажирский транспорт, общественные кладбища, не нужные, но годные для повторного использования материалы, водоснабжение, драгоценные металлы и сельское хозяйство [5].

Тем не менее, льготы стимулируют сокращение длины вертикальной интеграции поставок, так как стимулируют создание внутренних производственных и обслуживающих подразделений хозяйствующим субъектом вместо передачи непрофильных производств на аутсорсинг, который создает риск подвергнуться невозвратному НДС. Эффект «сползания освобождения» при применении льгот, когда хозяйствующий субъект не может возместить входной НДС, стимулирует заинтересованных лиц лоббировать введение льгот для тех, у кого осуществляются покупки, чтобы избежать оплаты скрытого НДС при приобретении товаров, работ, услуг.

Льготы обычно приводят к налогообложению поставок потребителям, которые сталкиваются с налоговым бременем, равным налогу на приобретенные товары, работы, услуги, используемые хозяйствующими субъектами без НДС, и сверхналогообложению хозяйствующих субъектов, которые не способны вычесть «скрытый» налог, появляющийся при покупке товаров, работ, услуг. Это также приводит к налогообложению инвестиций, а не потребления, которое находится в противоречии с основными принципами налога.

В международном контексте льготы ставят под угрозу принцип налогообложения НДС на международном уровне проданных товаров и услуг. Когда экспортер использует входы[3], освобожденные от НДС, становится невозможным возместить соответствующий НДС, по причине использования освобождения от начисления НДС, примененного на более ранней стадии в производственной цепи. С другой стороны, для хозяйствующих субъектов, использующих входы, освобожденные от НДС, есть стимул импортировать товары, работы, услуги из стран, где входной НДС, исчисленный для экспорта равен нулю, вместо того, чтобы покупать их от освобожденных от НДС внутренних поставщиков. Особое внимание было недавно уделено теоретическому и практическому оправданию льгот [2], и к вопросу расширения налоговой базы, уменьшения объема льгот, как реальной альтернативе увеличению ставок НДС [3].

Вопрос эффективности предоставления льгот в сфере налогообложения НДС в Российской Федерации не менее важен в силу необходимости формировании оптимальной архитектуры налогообложения в национальной экономике и справедливого перераспределения налоговой нагрузки на хозяйствующих субъектов [1, с. 40]

Обзор структурных особенностей стандартных и льготных ставок НДС, а также льгот НДС в странах-членах ОЭСР показал многоуровневость и многокомпонентность этой структуры. Оценка эффективности применения всех способов льготирования при налоообложении НДС затруднительна и носит субъективный характер в связи с чем предлагается:

— построить модель архитектуры взимания НДС с учетом применения льготных ставок и льгот, а также без учета их воздействия, как бизнес-процесса;

— оценить экономический эффект при применении одного или другого варианта такой модели на стандартных примерах;

— оценить слабые и сильные стороны такого подхода для анализа эффективности применения льготирования при налогообложении НДС.

Список литературы:

- Пансков В.Г.О некоторых вопросах эффективности налоговых льгот в российской налоговой системе //Инновационное развитие экономики. 2013. № 4-5. С. 38–42.

- de la Feria, R. (2013), VAT Exemptions, Consequences and Design Alternatives, Wolter Kluwers, Alphen in the Rijn, 2013.

- European Commission (2010), Green Paper on the Future of VAT, Towards a Simpler, More Robust and Efficient VAT System, COM(2010)695/4, Brussels, 2010.

- VAT Directive 2006/112/EC of 28 November 2006, Brussels, Official Journal of the European Union, L 347, Brussels, 11.12.2006.

- Consumption Tax Trends 2014 — © OECD 2014, URL:https://dx.doi.org/10.1787/888933155212 (дата обращения: 15.02.2015).

- OECD (2014), Consumption Tax Trends 2014, OECD, Publishing, URL:https://dx.doi.org/10.1787/ctt-2014-en (дата обращения: 15.02.2015), с. 14-110.

- OECD (2013), Electronic Sales Suppression: A Threat to Tax Revenues, OECD, Paris, URL:oecd.org/ctp/crime/ (дата обращения: 15.02.2015).

- OECD (2014a), International VAT/GST Guidelines 2014, URL:oecd.org/ctp/consumption/international-vat-gstguidelines (дата обращения: 15.02.2015).

- Standard rates of VAT, 2014, URL:https://dx.doi.org/10.1787/888933155068 (дата обращения: 15.02.2015).

[1] URL: [9]

[2] VRR – Vat Revenue Ratio – относительный показатель эффективности применения льготных режимов налогообложения НДС, [6,с. 91].

[3] Под «входами» в целях настоящей статьи подразумеваются приобретенные товары, работы, услуги.[schema type=»book» name=»Структурные особенности налоговых ставок и льгот при налогообложении НДС в странах-членах ОЭСР в период с 1975 г. по 2014 г.» author=»Нечаева Анна Евгеньевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-05-10″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_ 28.02.2015_02(11)» ebook=»yes» ]